目前市场上含有“多次给付”字眼的重疾险越来越多,随着重疾险产品的设计越来越新颖,这种多次给付型的产品,似乎逐渐的成为了重疾险的一种新的主流形态。

特别是今年六月份,互联网保险端口开启的一波接一波的最新多次赔付重疾险,让人目不暇接。

很多时候,大部分人还是不太明白这种多次赔付型的重疾险与传统的单次赔付型重疾有何区别,以及,这种多次赔付型的重疾险蕴藏着哪些秘密?我们该如何挑选呢?

现在市场上的多次赔付型重疾险,主要有两种产品形态:重疾多次给付和轻症多次给付。

本文重点分析重疾多次给付产品,

有着哪些不一样的地方。

所谓“多次给付”型重疾,简单来说,以重疾为例,被保险人首次罹患一次重疾,保单不会终止,第二次又得了重疾依然可以得到赔付,比普通的重疾险又会多了一层赔付责任。

因为是多次给付,意味着保险公司需要承担更大的风险,所以同等保额下多次赔付型重疾险的保费比单次赔付的重疾要高的多。

目前市场上多次赔付的重疾险,通常有两种,一种是分组的多次赔付重疾,一种是不分组的多次赔付重疾,前者更为主流。

1、重疾分组理赔

目前市场上,重疾分组赔付型的产品是最常见的。比如 合同中约定保障110种重疾,有的产品分为3组,有的产品分为6组。

每组重疾,只理赔一次,理赔后这组里面包含的重疾病种都失效了。

如果下次得了重疾,必须是属于其他组的重疾才可以理赔第2次。且两次重疾确诊有时间限制,有的产品是两次重疾要间隔180天,有的是要间隔1年。

2、不分组,只设置理赔间隔

这种不分组的重疾险比较少,比如保100种重疾,不分组,但第2次或第3次确诊重疾的时间有限制,通常是间隔365天。

甚至,有的产品,重疾理赔2次,另外强制附加消费型的防癌险,整体达到3次重疾理赔的效果。

按照传统型赔付重疾的合同条款,我们如果一旦罹患了重疾,以后是不可能在买到到一份新的保险了。

因为重疾的高复发率会让保险公司核保人员谨慎行事,一旦有病史记录,保险公司会直接拒保。

这样的情况直接导致成功战胜重大疾病的消费者失去后续的保障。

但是,此类人群往往也是最需要保险的,因此,在健康状态下购买多次给付型的重疾险,可以避免一次重疾理赔后终生失去保障的尴尬。

相比于多次赔付的重疾险,单次赔付的险种必然价格更便宜。

在此,我们首先要提醒大家,多次重疾赔付的概率也小于轻症赔付后重疾赔付的发生率。

也就是说,如果仅考虑发生率,选择多次重疾赔付的险种,并没有选择轻症保额更高的产品保障来的实惠。

而且,根据保险市场理赔规律,经常体检、关注身体状况的客户群体轻症理赔概率明显升高,重疾理赔风险相对降低。

而一些不经常体检、对身体健康管理不到位的人群,轻症理赔概率较低,直接罹患重疾的风险较高。

也就是说,对于有健康管理意识的朋友来讲,同样的费率下,首选重疾保额+轻症保额是更好的保障选择。

对于没有健康管理习惯的朋友来说,首选重疾保额,也就是一次性赔付的保额要做的越高越好,首次重疾保额做到足额以后,再补充反复理赔的重疾险,为二次重疾的可能性提供再次保障。

在考虑是否应该买多次赔付重疾险前,我们先要研究下,我们这辈子罹患一次重疾后,是否还有可能继续罹患另外一种重疾?

通常情况下得过重疾的人,身体免疫力会大大下降,再次罹患疾病的概率会比一般人要高。

比如在癌症治疗过程中,癌症患者在治疗过程中要接受的大量的癌症化疗、放疗药物,而癌症化疗是使用化学药物对体内癌细胞的一种消除和抑制。所以化疗杀死的不仅是癌细胞,还会侵蚀其他器官。

哪怕是5年生存率接近90%的甲状腺癌患者,在被治愈康复后也面临更高的健康风险。

根据2015年美国内分泌外科医生协会(AAES)年会上的一项研究显示,与一般人群相比,甲状腺癌幸存者罹患癌症的风险更高。

根据SEER数据显示,甲状腺癌患者罹患任何第二种癌症的累积发病率为16%(25年内)。在继发癌症中,乳腺癌占36%,寿命越长,累计发病率越高。

总结:罹患多次重疾的主要原因

1.罹患重疾后,第二次患重疾的概率更大。比如在癌症治疗过程中,因为治疗方案和治疗手段对身体主要器官的伤害比较大,更容易诱发其他癌症和其他严重器官疾病。

2.从医学的角度看,我们一辈子罹患多种严重疾病,是有可能的。关键是取决于我们能否在第一次罹患重疾时生存下来(所以第一次患重疾时保额一定要充足),寿命越长,积累发病率越高,所以多次赔付重疾险,并不是单纯的噱头。

多次赔付的重疾险并不适合每一个人,既要看经济状况,也要根据自身需求来酌情考虑。

因为相比单次赔付的重疾险,多次赔付重疾的价格要更高,一般会比普通的重疾险保费贵出5%-10%左右,所以,更适合预算充足,追求最全保障的人群购买。

如果你的预算不太充足,建议优先选择单次赔付的重疾险,把重点放在第一次赔付的保额上。

因为上面已经分析了,罹患多次重疾是有可能的,但是前提是第一次患重疾后可以生存下来,也就是初次患病时要有足够的钱治疗和养病。

如果为了购买多次赔付的重疾,而降低重疾险的保额,纯属无聊,毕竟多次赔付的概率还是比较低的。

所以,一定要先把重疾保额做足额,不要为了追求多次赔付而降低重疾险的保额,毕竟留得青山在,不怕没险赔。

满足前提,以下人群可考虑

如果是预算充足,可以放心的去选择多次赔付的重疾险。毕竟保障更足、内心安全感优越感满满。

如果是给孩子投保,可以考虑多次赔付的重疾险。因为孩子的寿命越长,可以享受越来越先进的治疗手段,首次发病痊愈的概率更高,发生多次赔付的概率比成人更高。

如果有家族病史,比如家庭成员都曾罹患过不同的重疾,那么自己罹 患多次重疾的概率会更高,投保多次赔付的重疾险比较必要。

家庭经济支柱的重疾险保额尽量达到年收入的5倍以上,每年缴费尽量不要超过年收入的10%-15%。

1、关注重疾分组情况

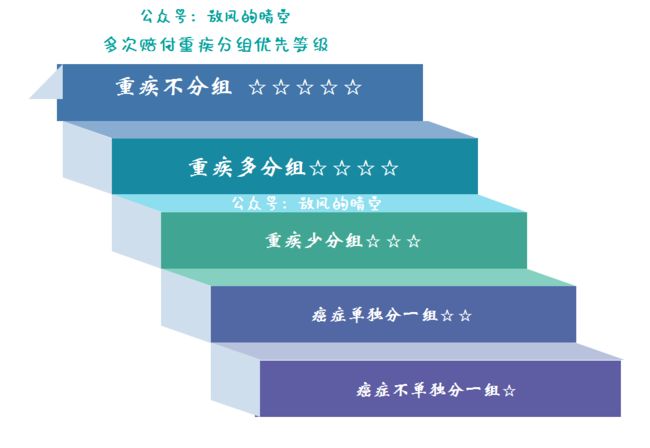

①、重疾不分组优于分组

多次赔付的重疾险一般会将重疾进行分组,我们举例来讲:比如将100种重疾分为三组,其中A组有20种,B组有70种,C组有10种,因为分组以后同组的重疾只能赔付一次。

如果,被保险人第一次罹患A组中某一种的重疾后,之后我们还剩下B组70种重疾保障+C组10种重疾保障。

如果重疾不分组,第一次罹患某一种重疾后,我们还剩下99种重疾保障;综上而言,多次赔付型的重疾,疾病不分组更优于分组的,但是具体还要看产品责任。

②、分组的情况下,分组越多越好

同样一款多次赔付的重疾险,保障100种重疾,如果分四组,A组有20种重疾,B组有25种,C组有15种,D组有40种重疾,合计100种重疾。

如果是上面分三组的重疾险,当罹患第一次重疾时,第二次还剩下2组重疾保障。

如果分四组,当罹患第一次重疾时,第二次还剩下3组不同的重疾可以保障,所以分组越多越好。

③、癌症单独分组优于非单独分组

在重疾险的理赔所有大数据中,因为罹患癌症而导致的重疾理赔占比61%。由于多次赔付的重疾险相同组别只能赔付一次。

所以,当癌症单独分组时,在罹患癌症后,剩下的所有重疾都可以再次理赔。

如果不单独分组,在罹患癌症后,癌症所在的组别中所有的重疾都无法再赔付了;所以在挑选时要重点看癌症是否有单独分组。

所以赔付的次数并不一定是越多越好,关键在于分组是否科学,如果把高发疾病都集中在一组,那就非常没有诚意。

关于重疾分组的优先等级:

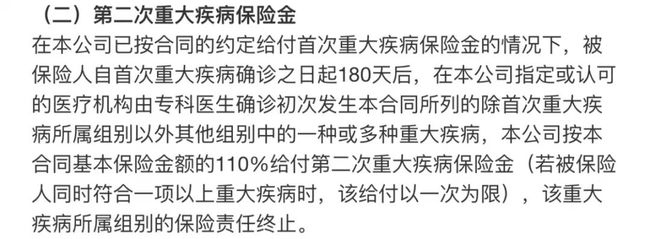

2、关注重疾间隔期

除了观察分组外,多次赔付重疾还有一个关键点是间隔期,为了降低赔付率,保险公司在两次赔付之间加入了间隔期。这个间隔期是指:上次重疾理赔与下次重疾理赔的间隔期限。

举个例子:假设客户K先生首次罹患了重疾为癌症,3个月以后又得了急性心肌梗塞,但是,按照重疾间隔期,未满保险合同约定的时间,那么保险公司是不赔的。

所以,多次赔付的重疾险间隔期越短对我们越有利。目前,市面上多次赔付重疾的间隔期为180天-360天。

3.关注价格不能太贵

多次赔付重疾险,保障成本比单次赔付重疾险要高,保险公司收取的保费自然要高,高多少能接受呢?这个比例,最好不超过10%为宜。

比如说针对28岁的男性,A款多次赔付重疾险,50万保额的保费为13000元,而相比B款单次赔付型重疾险,这个价格能买到70万单次赔付的重疾,你会怎么选呢?

如果是我, 我会选择保障70万保额的B款产品,因为第一次赔付的保额意义比多次赔付更大,能保证第一次就有足够的钱开支看病,让自己好好的活下来,比什么都重要,而且多赔付20万的保额是确定的。

最后,我们总结一下,青菜萝卜,各有钟爱吧,如果你的预算足够,风君才建议选择保终身的多次赔付重疾险。在预算有限的前提下,选择单次赔付重疾险,从价格的性价比上会更好一些。

如果购买多次赔付型的重疾险,想要性价比的可参考以下两点:

1、多次赔付重疾与单次赔付重疾险在其他责任相似的情况下,价格差异在5%-10左右,可以购买。

2、仔细阅读二次重疾的责任描述,尤其是前后重疾的理赔时间间隔和病种组别的设置,重疾的时间间隔越短越好,同一病种可以多次赔付那当然更好。

最后重要的就是,针对越来越新颖的保险产品,你知道为什么买比知道怎么买更重要,在我们为家庭做保险规划时,不要因为某个产品好而去买,而是要因为有需求再去买。

你一定要明确自己的需求、保额、预算、家庭风险偏好等信息,判断出我们需要哪类产品,然后再去做选择。这样会更加节省我们的时间和精力。

希望这篇文章对你所帮助,也欢迎转发分享给你身边的好朋友:)