小米Q3财报分析

小米Q3财报分析

一、 营收及其结构分析

这个分析的目的是了解企业营收的增长情况以及增长的来源,分清主营业务、非主营业务等,以便于判断该企业在所在领域的发展状况及其未来的核心能力。

1、营业收入

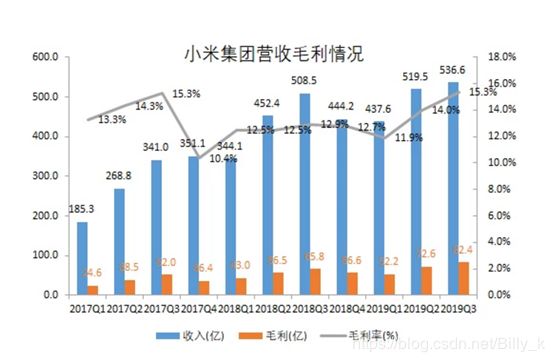

2019Q3营业收入536.6亿,同比增长仅5.5%,而Q2该增长数据为14.8%。净利润为25.19亿元,同比仅增长2%,持续性净利润24.89亿元,同比增长仅3%;Q3利润增长幅度虽然比Q2稍有提升,但仍远远不及Q1之前的增长情况(均大于100%)。

2019年Q3的毛利率约为15.3%,这个数据为近两年的最高水平。小米本季度的毛利同比增长25.2%,其智能手机业务/IoT与生活消费产品/互联网服务分别贡献毛利为28.9亿元/20.0亿元/33.4亿元,结合分部业务的毛利率来看,智能手机业务/IoT与生活消费产品/互联网服务的毛利率分别为9.0%、12.8%及62.9%。这两个角度综合解释了小米的盈利水平在2019年Q3表现突出主要是因为智能手机业务的毛利率有了提升,加上比智能手机业务的毛利率还要好的IoT与生活消费产品业务的收入规模维持了高速稳定的增长,同时其也成为了小米毛利增长的主要驱动力。

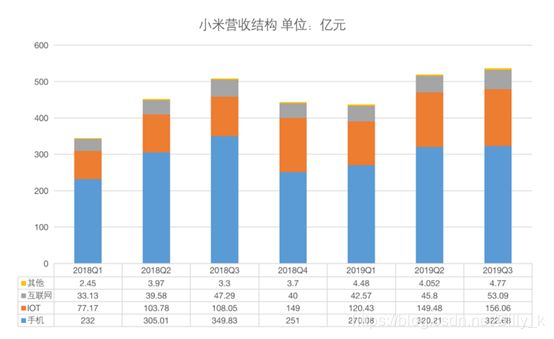

2、营收构成

总的来说,手机业务虽然较2018年3季度占比已经下降了8.8%但是仍然占据了60.1%的大头。智能家居达到了历史最高点的29.1%比2018年3季度增长了7.8个点。互联网服务为9.9%比全年同期增长了0.6%。

2.1手机

智能手机分部收入由2018年第三季度的人民币350亿元减少7.8%至2019年第三季度的人民币323亿元;出货量也从 3300 万部,下滑到了 3210 万部。

在财报中,小米公司解释为:在中国4G到5G技术的转换期,我们持续采取稳健的经营策略,注重现金流和库存水平健康的同时,强化5G投入的储备,为把握5G技术广泛应用时带来的市场机遇做好了充分准备。也就是说在目前不成熟的5G时代,小米公司选择了保守的战略,为2020年做好准备。

小米海外市场依然保持了增长。印度市场保持住了第一的位置,值得一提的是欧洲,根据 Canalys 数据,小米 2019 年 Q3 出货量在欧洲市场排名第四,出货量同比增长 90.9%。西班牙智能手机出货量在公开渠道排名第一并在整个市场位列第 二,市场占有率达到 22.9%,出货量同比增长 63.7%。

然而19Q3数据显示,小米在全球市场出货量增速下滑最多,为3.3%,此时国内其他品牌都呈现不同幅度的增长,进而拉开与前四厂商的差距。而这种下滑同样出现在国内市场,19Q3,小米出货量同比缩减30.5%,在同行中下滑最多。国内市场份额同样排在第四,处于华为、vivo、OPPO之后。

2.2 IOT及生活消费品

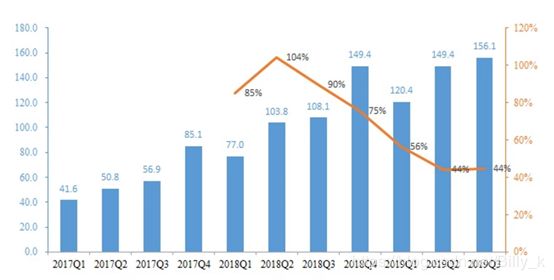

2019 Q3,小米 IoT与生活消费产品部分收入为156 亿元,同比增长 44.4%,营收占比继续增长,来到了 29% 以上。主要是由于智能电视、家电和小米手环等其他IoT产品需求快速

增长以及AIoT平台优势持续增强后带来的网络效应。智能电视及笔记本计算机的收入由

2018年第三季度的人民币42亿元增加36.5%至2019年第三季度的人民币58亿元。

从季度增速的变动趋势观察,IoT与生活消费产品业务在2019Q3的增速为44%,也跟上季度持平,但是不可否认的一点是,增速已经从2018Q2开始形成了下降趋势;

主要电视以性价比已经稳居中国市场第一名,之后的增速只能是逐渐慢下来,所以小米目前的策略应从大家电入手,再到智能家居的智能化互联,进而完善品类。

2.3互联网服务

互联网服务分部收入由2019年第二季度的人民币46亿元增加15.9%至2019年第三季度的人民币53亿元,主要是由于广告业务增长。MIUI的月活跃用户数由2019年6月的278.7百万人增加4.6%至2019年9月的291.6百万。

互联网服务毛利高,支撑起小米的利润,得益于手机和IOT生活消费产品业务,两者之间相辅相成。在MIUI11可以关闭手机后,广告业务不免受到影响,但是小米联网收入也不再只局限于系统广告和游戏收入,电视在成为重要的入口。

二、 经营效率分析

经营效率主要从资产负债率、各类周转率(应收账款周转率、存货周转率、固定资产周转率等)、现金流等各个维度来评估企业经营的好坏。

2.1存货周转率

小米的存货周转率已经连续三个季度回升,而且是建立在智能手机业务和IoT与生活消费产品的毛利率上升的基础之上,难能可贵。

2.2资产负债率等

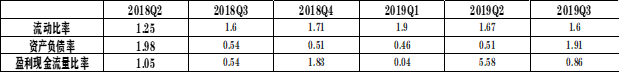

1、从经营的效率来看,资产负债率尚有提升的空间,但盈利现金流比率情况很严重,基本上小于1,且持续流出,上季度因为互联网金融业务的贸易应付款项增加人民币127亿元,从而使现金流为正,这一指标来看,小米的现金流严重不健康。

盈利现金流量比率是评价企业盈利能力质量的主要指标,反映了经营活动现金流量净额与当期净利润的差异程度。若比率小于1,则表明企业会计利润的质量较差,会存在大量的应收项目或盈余管理行为。

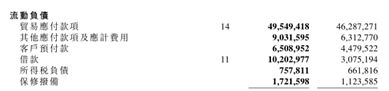

2、现金

公司宣传有566亿元的现金储备,那么需要现金及现金等价物+受限制现金+短期银行存款+按公允价值计入损益之短期投资,最后一项放入现金实在不是很妥,因为很难在短时间内迅速收回的,变现价值无法跟现金相提并论。从这个角度来说,完全没有提到欠供应商的支付款就有495亿元,具体内容大家可以看下图分析:

三、 管理效率分析

管理效率我们主要来看企业的钱都是怎么花的,花在了哪里?从而能够判断出企业花钱的效率,以及当下的投资能否转化为未来的持续竞争力。

3.1研发费用

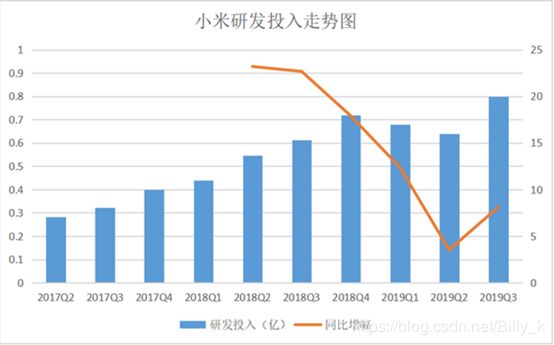

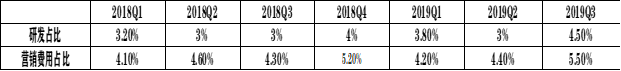

小米Q3研发投入为20亿元,同比增长32.5%,也创下了小米单季度研发投入新高;预计2019年总研发投入为70亿元,这个数字看起来很大但是实际上这个比例也只有13%,可以说是在科技企业里是非常低的,例如华为去年在手机上的研发投入是60亿美元这还不包括海思的研发投入,也就是说小米研发经费最高的年份也只有华为手机2018年的17.5%,研发费用投入太低,严重影响产品的溢价能力和企业持续的竞争力,这也是我们觉得小米长期增长乏力的原因。

营销费用始终高于研发费用,与小米公司宣传的互联网企业有所不匹配,不过研发费用始终在增加,2020年雷军预计投入100亿进入研发。

3.2薪酬

![]()

截至2019年9月30日,小米拥有17,965名全职雇员,其中16,634名位于中国大陆,主要在北京总部,其余主要分布在印度及印度尼西亚。研发人员合共8,700人,在多个部门任职;16,223名雇员持有以股份为基础的奖励。2019年第三季度,薪酬开支总额(包括以股份为基础的薪酬开支)为人民币2,121.1百万元,较2019年第二季度的人民币1,779.2百万元增加19.2%。

可以看出,由于营收增加,三季度突然增加大量员工,表明公司产品市场表现较好。

四、总结

小米的3季度财报没有新闻中宣传的那么乐观,Q3季度盈利能力升至高位,超出市场预期;但是营收增速进一步放缓,手机销量后劲不足,在依靠IOT与互联网服务保持盈利,需要开拓出足够的市场空间。