2020 6月数字资产量化市场月度报告

![]()

引语

数字资产行业经过十一年的发展,从小众市场逐步走入大众视野,截至2020年6月30日,行业总市值超2600亿美元。以比特币、以太坊为代表的数字资产已经成为机构投资者和高净值个人投资者优先配置的另类资产。

随着美国、印度、巴西等地的疫情持续升温,全球经济面临巨大的不确定性。各国政府纷纷出台救助措施以防止经济陷入通缩,以美联储为代表的全球央行资产负债表出现史诗级扩张,全球将迎来后疫情大通胀时代。

自2020年3月31日以来,Grayscale Bitcoin Trust增持超7万个比特币,累计持仓量超38.6万个比特币,约占比特币流通量的2.1%;Grayscale Bitcoin Trust二级市场价格较一级市场价格长期保持的5%-30%的溢价率。这说明场外资金具有较强的配置需求。在全球大通胀和经济衰退的背景下,比特币作为数字黄金将逐步显现避险和保值特点。

量化交易是指通过数据分析挖掘市场运行规律,运用数学模型评估投资概率,进而替代主观判断的一种投资方法。量化交易具有模型严谨、交易延迟低、7*24小时交易、风险规避能力强等优势。量化交易在具有流动性分散、合约类型多样、散户投资人多等特征的数字资产交易市场能够持续赚取Alpha收益。随着数字资产行业的增长,数字资产量化资管行业将会蓬勃发展。

由于数字资产量化产品信息不透明,投资人对量化产品业绩的不信任一直是制约数字资产量化资管行业发展壮大的重要因素。TokenInsight打造了首家公开、透明、实时展示量化产品业绩的“量化展示平台”,并邀请了众多优秀的量化团队加入“量化透明联盟”,极大增强了行业透明度。随着平台的不断完善和联盟的不断壮大,将有更多优秀的量化团队被市场发现,更多的投资人可以找到合适的投资标的。

要点总结

1、全球疫情持续升温。全球疫情迎来二次爆发,美国、印度和巴西等国单日新增确诊病例屡创新高,全球疫情形势愈发严重。新冠疫情将对人类的生活产生深刻影响,人类必须做好和新冠疫情长期共存的准备。

2、各大资本市场踏入“结构性牛市”。在宽货币的背景下,全球各大资本市场无视疫情反复、经济基本面下滑等因素轮番踏入“结构性牛市”。

3、比特币作为数字黄金的特征将逐步显现。以美国为例,2008年次贷危机后,美联储开启量化宽松政策,美股走出十年长牛。法币大量增发的同时,普通人的钱包却缩水了,穷者愈穷富者愈富,美国社会贫富差距不断扩大,社会矛盾加剧。在“后疫情大通胀”时代,比特币作为一种稀缺的非主权资产,将从高波动的另类资产演化为“数字黄金”。

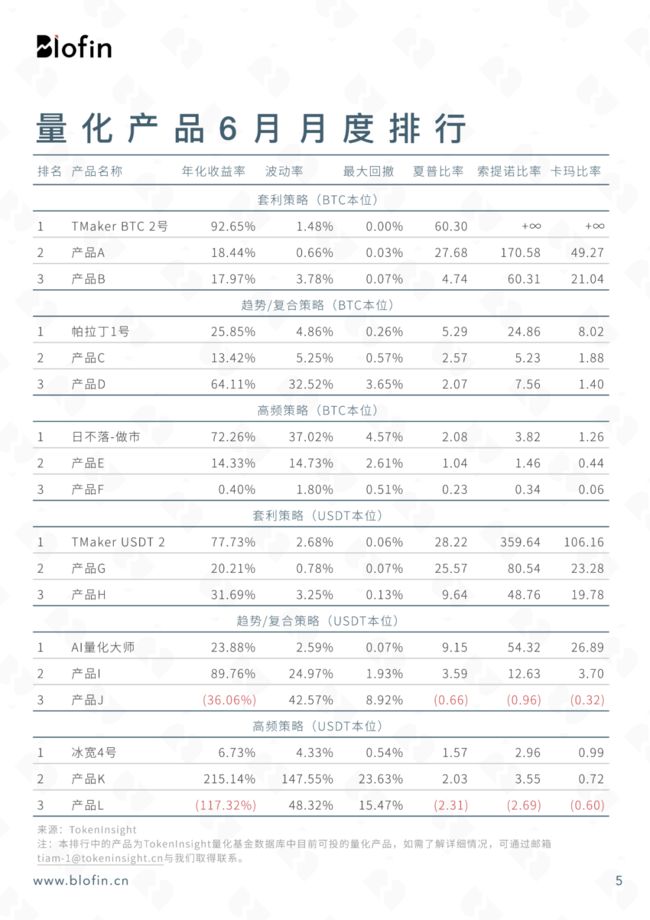

4、套利类和趋势类量化策略优势互补。在本月窄幅震荡的行情中,套利类策略仍取得了稳健收益,但收益率有所下降;趋势/复合类策略多次反转仓位,持续磨损。套利类策略波动小、收益稳健,趋势/复合类策略波动大、收益高,在投资组合中合理配置套利类和趋势/复合类策略能有效降低回撤,提高收益率。

5、高频类策略出现两极分化,强者恒强。优秀高频团队在IT基础设施、手续费、模型等方面大幅领先普通高频团队,出现强者恒强的局面。中小量化团队可以通过第三方资管机构获取更优惠的交易费率,提高策略的竞争力。

6、数字资产量化行业进入下半场。随着更多专业的量化基金进入数字资产资管行业,竞争愈发激烈,量化基金的高收益时代已经过去。未来合规的、稳健的、服务体系完备的资管机构将会受到投资者的青睐。

7、“可信量化”将成为市场投资主流。过去三年,投资者和量化基金的合作主要靠个人信用维持,在极端情况下,投资者合法权益得不到保障,资产出现巨大损失。数字资产资管行业的规模扩大必须解决投资者和量化团队间的不信任,Blofin将提供风险监控、审计、清结算/托管等服务,保障投资者和量化团队的权利。

第一章 宏观经济与市场行情

第一节 宏观经济与大类资产表现

2020年新冠疫情全球大流行,全球经济停滞,陷入巨大的衰退预期。近期,IMF公布对全球各经济体GDP增速的预测:在全球主要经济体中,仅中国2020年GDP增速预测值为正值;由于美国、欧洲等发达国家管控疫情不力,经济重启困难,陷入高失业率到消费疲软的恶性循环,发达经济体2020年GDP增速预测值为-8%,法国、意大利和西班牙等国家甚至超过-12%。

本月,美国、印度和巴西等国家迎来疫情二次反扑,单日新增确诊病例屡创新高,全球疫情形势愈发严重。在大放水的背景下,全球各大资本市场无视疫情反复、经济基本面等因素,轮番开启上涨,踏入后疫情大通胀时代的“结构性牛市”。比特币作为高波动的另类资产,自然不会缺席这场通胀盛宴,比特币将逐步展现稀缺、保值、非主权的特点。

图表 1-1 全球主要经济体GDP预测,来源:IMF,TokenInsight

图表 1-2 2020年大类资产行情对比,来源:choice、TokenInsight(数据经过归一化处理)

由图表 1-2 可以看出,截至6月30日,比特币与黄金是表现最好、年内收益率最高的两类资产。与其他大类资产相比,BTC的波动率更高,在大多数的时间内价格走势相对独立。但3月份以来的行情也表明,全球经济系统性风险将对比特币价格造成巨大影响,比特币仍然是一个被美元定价的资产,无法完全独立于全球金融市场。

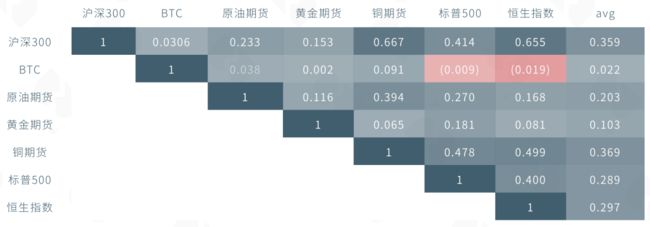

图表 1-3 2020年比特币价格与各大类资产相关性对比(6月1日至6月30日),来源:wind、TokenInsight(数据经过归一化处理)

同时,由图表 1-3 也可以看出,在各大类资产中,比特币与股票、房地产、原油、黄金等其他资产的相关度较低。因此,在大类资产配置时加入一定比例的比特币,可以较为显著的降低整体组合的波动率,分散投资组合的风险。

第二节 数字资产市场行情

(一) 全网爆仓金额

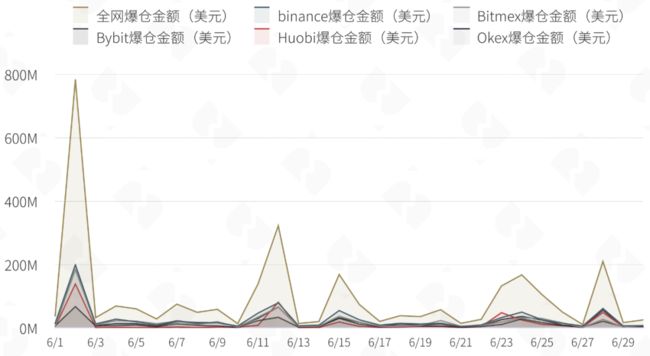

图表 1-4 全网每日爆仓金额,来源:币coin、TokenInsight

每日全市场爆仓金额和全市场杠杆水平以及涨跌幅度相关。多空博弈激烈的情形下,全市场杠杆水平增加、涨跌幅度变大,从而导致每日爆仓金额增加。

6月2日,数字货币市场出现大幅波动,多空在比特币10000美金心理关口博弈激烈,全市场爆仓金额接近8亿美金。爆仓主要集中在Bitmex、Binance、OKEX、Huobi和Bybit五个交易所。6月28日,数字货币市场短时下跌,每日爆仓金额出现阶段性高点,达3.2亿美金;随后市场又回到震荡行情,下跌趋势没有持续。

总体而言,和历史行情相比,本月市场活跃度低,赚钱效应不明显。

(二) 合约基差

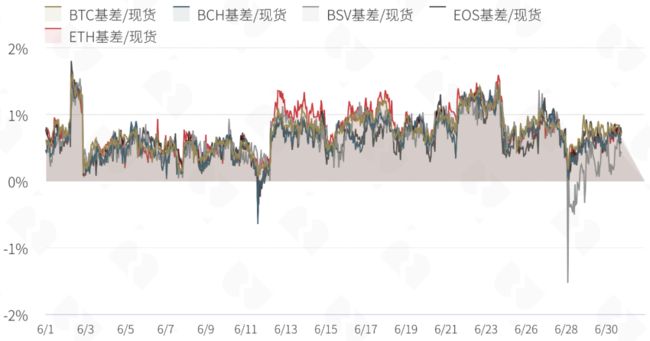

图表 1-5 主流数字资产季度合约(OKEX)基差与现货比值,来源:币coin、TokenInsight

如图1-5所示,BTC、ETH、BCH等五个主流数字资产的季度合约(OKEX)基差与现货比值呈现高度一致性,这从侧面说明了数字资产之间的强相关性。本月中,各主流资产季度合约溢价率大部分时间处于0%-1%区间,2019年3月-7月的牛市中溢价率则处于5%-8%区间。这说明数字资产市场仍处于震荡行情,看涨情绪不浓烈。

6月2日上午七点,数字货币市场出现大幅拉升,比特币突破10000美元心理关口,季度合约基差迅速扩大至1.5%。6月2日晚十点,比特币率先砸盘,短时下跌超10%,季度合约基差变化剧烈,大多套利策略收获了可观的利润。

6月28日,数字货币市场整体出现下跌。其中BSV现货短时出现超过15%的跌幅,季度合约基差发生剧烈变化;其他数字资产季度合约基差变化幅度较小,没有明显的套利空间。多币种的套利类策略能捕捉更多套利机会,整体收益率更高。

总体而言,本月行情较为平淡,套利策略套利机会不多,趋势/复合类策略持续磨损。

(三) USDT场外价格与美元汇率对比

图表 1-6 USDT场外价格与美元汇率对比,来源:wind、币coin、TokenInsight

理论上而言,每发行1USDT,就有1USD或等值的资产为抵押,因而USDT对美元的汇率应该恒等于1。但由于USDT与美元兑换通道的便捷性、相关法律法规的限制,以及供需关系不平衡等问题,USDT对美元在长时间内总是会出现溢价或者折价。折溢价在很大程度上可以反映出数字资产交易市场内资金的流入和流出情况,是一个评价场内外资金看涨或看跌的关键指标。

在“312”暴跌以来几个月内,USDT长时间处于正溢价,溢价率也长期处于1%左右,表明场外资金在持续进场,这也带动了BTC等数字资产持续2个月的修复行情,并促使BTC一度回到1万美元以上。

本月,A股大幅上涨,纳斯达克指数也持续创下历史新高,导致场内资金持续流出,USDT对美元一直保持-0.5%到-1%的负溢价。不可否认的是,数字资产行业仍是一个资金驱动的行业,场内资金的流出导致流动性萎缩,市场行情较为平淡。

第二章 量化产品表现

第一节 量化策略平均表现

Blofin拥有全球范围内上百家数字资产量化基金真实的历史业绩数据,真实透明的历史业绩消除了投资者对量化团队的不信任,消除信息不对称,在源头上保护投资者。Blofin将数字资产量化产品按计价本位(BTC本位、USD/USDT本位)和策略类型(趋势/复合、套利、高频策略)分为六个策略组,并构建BTC本位、USD/USDT本位的TI指数。在2020年6月窄幅震荡行情中,套利类策略表现稳健,但收益率降低;趋势类策略持续磨损;高频类策略出现分化,涨跌不一。各类策略相关性较低,FOF组合通过配置多个策略能够有效降低风险。

(一) BTC本位策略表现

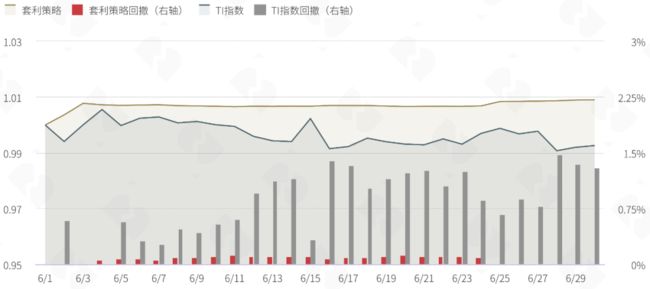

图表 2-1 BTC本位套利策略表现(规模加权)与TI指数(BTC本位)的比较,来源:TokenInsight

主流数字资产在6月处于窄幅震荡行情,市场活跃度低,交易量持续萎缩;市场缺乏热点,无赚钱效应,难以吸引增量资金。其他主流数字资产相对比特币呈单边小幅下跌趋势,TI指数(BTC本位)本月累计下跌0.74%。本月BTC本位套利策略表现稳健,但成交机会减少,收益率降低。

图表 2-2 BTC本位趋势/复合策略表现(规模加权)与TI指数(BTC本位)的比较,来源:TokenInsight

趋势/复合策略在本月震荡行情中频繁反转仓位,持续磨损。趋势/复合策略指数本月累计亏损9.9%,最大回撤达10.5%,大幅跑输TI指数(BTC本位)。在全球经济下滑和货币增发的背景下,我们预计BTC将重回高波动的上涨通道。因此,在投资组合中配置一定比例的趋势/复合策略,能有效提高组合收益率。

图表 2-3 BTC本位高频策略表现(规模加权)与TI指数(BTC本位)的比较,来源:TokenInsight

本月BTC高频策略指数呈单边下跌趋势,本月累计亏损0.6%,最大回撤达1.5%,小幅跑赢TI指数(BTC本位)。高频策略组出现两极分化,出现强者恒强的局面。投资者应正确认识利润和风险,对投资组合进行合理配置。

(二) USDT本位策略指数

图表 2-4 USDT本位套利策略表现(规模加权)与TI指数(USDT本位)比较,来源:TokenInsight

本月TI指数(USDT本位)呈单边震荡下跌趋势,累计跌幅达4.7%。6月2日出现“画门行情”,市场出现短暂套利机会,套利策略指数两日内累计实现2.2%的涨幅,占六月总收益的66.5%。

图表 2-5 USDT本位趋势/复合策略表现(规模加权)与TI指数(BTC本位)的比较,来源:TokenInsight

6月2日北京时间早7点,比特币出现6%左右的大幅上涨,突破10000美金阻力位,技术面上出现强烈看涨信号。趋势/复合策略普遍大幅加仓,所以在6月2日晚间的下跌行情中损失惨重。仓位管理是趋势/复合策略的核心,仓位管理不善会造成大幅亏损。

图表 2-6 USDT本位高频策略表现(规模加权)与TI指数(USDT本位)的比较,来源:TokenInsight

本月USDT本位高频策略指数呈单边下跌趋势,本月累计亏损2.1%,最大回撤达10.5%。USDT本位高频策略同样面临两极分化,强者恒强的问题。

(三) 策略指数表现汇总

图表 2-7 6月不同策略平均表现与基准指数的比较,来源:TokenInsight

本月TI指数(BTC本位)和TI指数(USDT本位)均呈单边震荡下跌趋势,市场赚钱效应弱。趋势/复合策略和高频策略持续磨损,只有套利策略保持正收益、跑赢TI指数。对于投资者而言,对各策略的相关性进行研究分析,合理配置多个策略能有效控制投资组合风险,实现资产稳定增值。

第二节 基础设施类

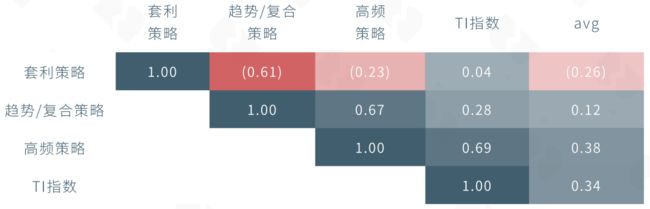

通过计算策略间的相关性矩阵,可以对策略间的相关性做出直观的判断。一般而言,相关系数大于0.8即说明策略间强相关;相关系数小于0.3即说明策略间弱相关;相关系数小于0.1即说明策略间不相关或相关性极低。

图表 2-8 BTC本位策略组产品的相关性矩阵,来源:TokenInsight

表2-8展示了BTC本位的套利策略指数、趋势/复合策略指数、高频策略指数和TI指数的相关矩阵。可以看出,套利策略指数和TI指数间相关性极低,说明套利策略受行情影响小;在本月的窄幅震荡行情中,套利策略指数和趋势/复合策略指数、高频策略指数呈负相关性,说明在投资组合中配置套利策略有助于平滑收益率曲线,降低组合的回撤。

图表 2-9 USDT本位策略组产品的相关性矩阵,来源:TokenInsight

表2-9展示了USDT本位的套利策略指数、趋势/复合策略指数、高频策略指数、TI指数和BTC/USDT交易对的相关矩阵。可以看出,TI指数与BTC/USDT交易对的相关系数达到0.99,说明山寨币和比特币同涨同跌、相关性极强。

USDT本位的套利策略和BTC本位的套利策略表现一致,受行情影响小,和趋势/复合策略、高频策略间呈负相关性。对投资者而言,合理配置套利策略和趋势/复合策略,或套利策略和高频策略,或套利策略和被动型购买指数策略的投资组合可以提高投资组合的适应性。

第三节 量化产品业绩表现

(一) 夏普比率分布

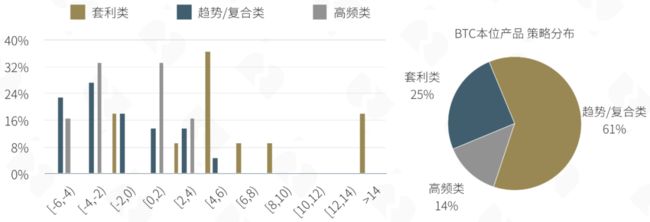

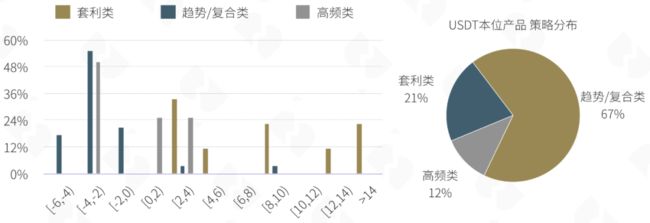

图表 2-10 BTC本位产品夏普比率及策略分布,来源:TokenInsight

图表 2-11 USDT本位产品夏普比率及策略分布,来源:TokenInsight

从策略容量上看,趋势/复合策略 > 套利策略 > 高频策略;从产品数量上看,较多的量化团队偏爱高收益的趋势/复合策略,高频策略由于技术难度较大,数量较少。

两种本位的套利类产品的夏普比率分布集中在[2,8)区间内,整体表现稳健;趋势/复合类产品夏普比率分布集中在[-6,0)区间内;高频类产品出现两极分化,其夏普率分布集中在[-6,-2)和[0,4)两个区间,产品间差异明显,出现强者恒强的局面。

(二) 最大回撤分布

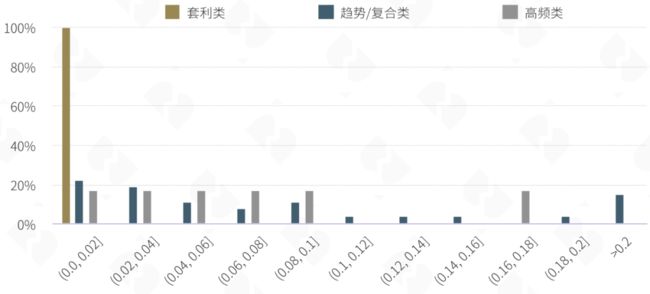

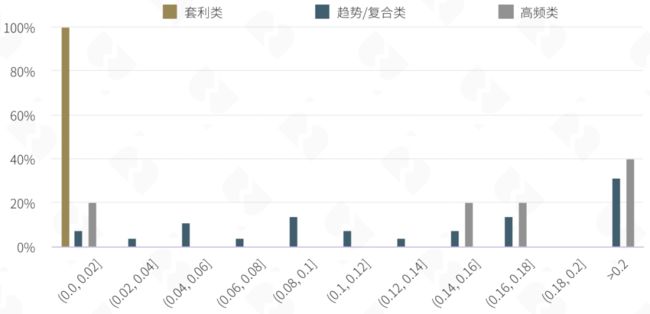

图表 2-12 BTC本位产品最大回撤分布,来源:TokenInsight

图表 2-13 USDT本位产品最大回撤分布,来源:TokenInsight

图2-12和图2-13分别展示了BTC本位产品最大回撤分布和USDT本位产品最大回撤分布。可以发现,市场中性的套利类产品在震荡行情中表现平稳,最大回撤均小于2%;趋势/复合类产品和高频类产品的最大回撤分布较为分散,说明各产品的杠杆率、模型、换手率具有一定的差异。

第三章 行情展望

第一节 2020数字资产行情展望

图表 3-1 全球大类资产收益率表现对比(2020年数据截至2020年6月30日),来源:Wind,TokenInsight

由图表3-1可以看出,2016年至今,比特币的表现优于股票类资产、大宗商品类资产以及不动产,是全球范围内收益率最高的资产。随着比特币的投资价值在全球范围内被广泛认可,高收益、高波动的数字资产逐渐走入主流视野,越来越多的机构及个人投资者开始配置以比特币为代表的数字资产。

受新冠疫情影响,全球经济停滞、失业率高企,以美联储为代表的各国央行大量增发货币以应对经济下行的压力。在后疫情大通胀时代,普通人面临财富缩水的预期,导致全球各大资本市场脱离基本面,不约而同的踏入“结构性牛市”。

截止6月30日,比特币总市值约1700亿美元,黄金总市值超11万亿美元;比特币第三次减半后,比特币的年度发行率降至1.8%,与黄金持平,比特币已成为通胀率最低的资产之一。比特币将从高波动的另类资产逐渐演变为保值、抗通胀的“数字黄金”。

第二节 数字资产量化发展趋势

数字资产行业经过十一年的发展,从小众市场逐步走入大众视野,截至2020年6月30日,行业总市值超2600亿美元。以比特币、以太坊为代表的数字资产已经成为机构投资者和高净值个人投资者优先配置的另类资产。

数字资产量化交易行业经过三年的高速成长期,我们估算,当前全球数字资产量化团队的数量在500家左右,总规模仅在十亿美元的量级,对整个数字资产市场的影响比较有限。可以预见,在未来的数字资产市场里,数字资产量化基金将会成为时代的新宠,基金数量和规模都会快速提升,一批优秀的数字资产资管机构将会崛起。

我们认为在未来很长一段时间内,数字资产量化交易行业还会呈现以下几个趋势:

1、透明、合规的数字资产量化基金将成为主流。随着各国监管政策日趋明朗,不透明、不合规的量化基金会面临法律诉讼和税收问题,难以取得投资人信任。

2、数字资产资管行业集中度将不断提高,赢者通吃。随着市场竞争加剧,量化交易的收益率降低,中小量化团队在各方面处于劣势,顶级量化团队将赚取市场上大部分利润,行业集中度不断提高。

3、市场主流投资者的风险偏好从进取型转向稳健型。自2017年以来,数字资产行业经历了2年的高波动行情,各类策略都收获了极高的收益率。从2019年Q4开始,行业竞争加剧,市场环境发生变化,投资者的预期收益降低,更偏爱稳健型基金。

4、将会涌现一批专业的数字资产资管机构。与数字资产量化相配套的托管、清结算、审计等服务的缺乏一直是制约数字资产量化发展的重要因素。随着专业服务机构的入场和服务标准的建立,数字资产量化资管的配套服务会越来越规范,也越来越被投资者重视。“虚假量化”将被快速淘汰出局,而“可信量化”将成为现实。

附录:行业大事记

1、6月1日,中共中央、国务院印发《海南自由贸易港建设总体方案》,方案提出,加强区块链技术在知识产权交易、存证等方面应用,探索适合自由贸易港发展的新模式;

2、6月3日,投资管理公司 VanEck 旗下子公司 MV Index Solutions (MVIS)与 数字资产指数提供商 CryptoCompare 达成合作,推出每小时「比特币基准价格指数」(代号:MVIBTC),该指数为希望在比特币上构建金融产品(例如衍生品和 ETP)的基金、资产管理者和交易所提供参考汇率,新利率汇总了 CryptoCompare 交易基准中排名前五交易场所的比特币价格,每小时跟踪一次;

3、6月9日,DeFi代币总市值突破20亿美元,近两个月增长120%;

4、Bakkt 与金融服务和投资管理公司 Galaxy Digital 建立合作关系,双方将合作为机构投资者提供比特币交易和托管服务;

5、6月16日,据泰国媒体 The Nation Thailand 报道,泰国财政部下属的公共债务管理办公室(PDMO)将通过区块链平台向公众发行储蓄债券。债券面值为 1 泰铢(约合 0.030 美元),将总计发行 2 亿泰铢(约合 650 万美元)。

6、6月26日,亿邦国际在美国纳斯达克正式上市,最终发行价为每股5.23美元,总发行规模约为1.075亿美元,成为继嘉楠之后的矿机第二股;

7、6月26日,据 Cointelegraph 报道,SEC就Telegram项目向法院提交一份拟议的终审判决提案。SEC 要求纽约南区法院对与该案有关的多名被告处以罚款。根据该文件,Telegram 同意向投资者偿还 12 亿美元的不当得利(约占私募融资的 70% 左右),并将向 SEC 支付 1850 万美元的民事罚款。

8、6月28日,纳斯达克(Nasdaq)宣布推出市场服务平台( Marketplace Services Platform),旨在帮助公司搭建基于分布式账本技术( DLT) 技术的金融工具,让客户更好地发行、交易和管理其数字资产和通证资产。

END.

![]()

免责声明

本文基于本公司认为可靠的产品信息进行撰写。本公司不对该信息的准确性及完整性作出保证。在任何情形下,本文所载的观点、结论和建议仅供参考,并不构成投资建议。在不同时期,本公司可能发出与本文所载意见、评估及预测不一致的内容。Blofin将持续跟踪相关标的,定期或不定期根据跟踪情况决定是否调整相关观点,并及时对外公布。

本公司力求文章内容客观、公正,结论不受第三方的授意或影响。

参与投资活动可能引发价值变动及流动性等风险。投资者应当充分考虑自身特定状况、理解投资风险,不应视本文为做出投资决策的唯一因素。对依据或者使用本文所造成的直接或间接损失,本公司及作者均不承担任何法律责任。

本文版权仅为本公司所有。未经书面许可,任何机构或个人不得以翻版、复制、引用或再次分发他人等形式侵犯本公司版权。

![]()