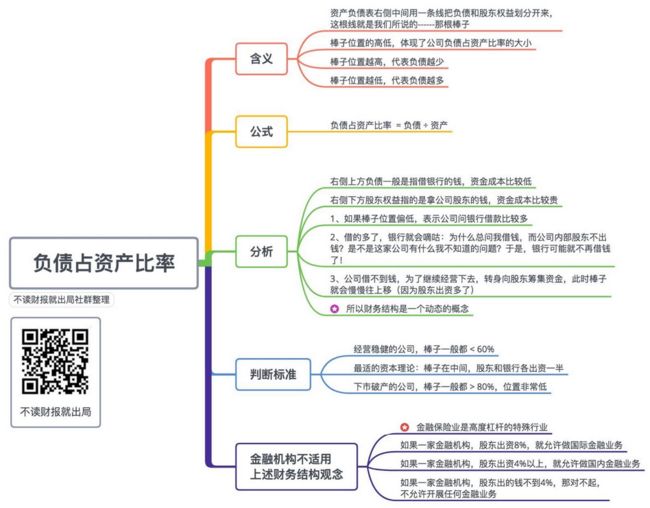

一、 概念

财务结构指标包含负债占资产比率,长期资金占设备及不动产比率,两个指标各占比50%。

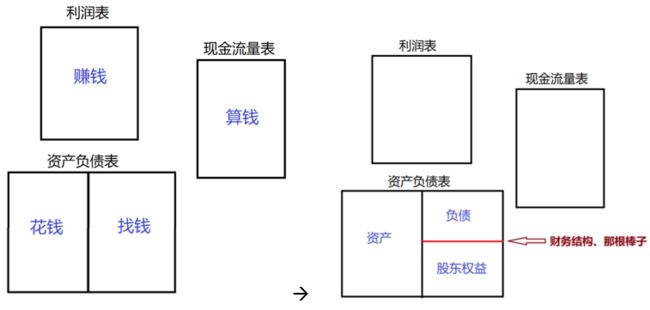

资产负债表恒等式:资产 = 负债 + 股东权益

左边的作用是花钱,买资产,包括手上留有的现金,应收账款,存货,设备,厂房等等;右边的作用是找钱为左边提供资金来源。右边分为上下两部分,上面叫外部资金(即负债资本)比如从银行借的钱;下面叫内部资金(即自有资本,股东权益),指的是内部股东出的钱。上下之间的线,成为财务结构中的那根棒子。

二、公式

负债占资产比率 = 负债 / 资产

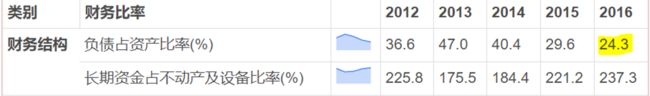

以温氏股份为例,计算其2016年的负债占资产比率。

如下图资产负债表中负债合计 100.59亿,资产总计414.38亿。

负债占资产比率 = 100.59 / 414.38 = 24.3 %

与财报说对比,结果一致,计算完成。

三、 分析

(1) 财务结构是一个动态的概念

那根棒子,上方是借银行的钱,资金成本比较低,一般是1.5%~3%。下方是公司拿股东的钱,资金成本比较贵,一般是5%~20%。

如果棒子位置偏低,表示公司问银行借款较多。数额偏大时,银行会考虑内部股东不出钱,是否公司出现问题,进而不再借钱。公司从银行借不到钱,为了继续经营,转而向股东筹集资金,此时棒子就会慢慢上移。所以财务结构是一个动态的概念。

(2) 什么时候股东出资比较高?

公司盈利能力强,非常赚钱的时候,需要资金扩大经营,公司将乐于增加投入,甚至出资越来越多,财务结构的那根棒子自然会上移,反应出股东们看好这家公司,觉得加大投入会增加回报率。公司是否赚钱,可以从盈利能力的毛利率,营业利润率等指标看出,联动观察。

如果棒子位置偏低,侧面反应出股东对于公司经营状况堪忧,不想投资。

所以这个数据主要考察股东对公司的前景预测,也从领一个方面体现的公司的盈利能力,股东最看重盈利能力。

棒子位置的高低暗示了股东对公司是否认可,棒子靠上暗示这是一门好生意,又有赚钱真本事。

(3) 为什么股东出资一般资金成本比较高,很多公司还是更愿意用股东的钱?

因为银行喜欢“晴天放伞,雨天收伞”。碰上公司行情不好,日子难过的时候,银行抽银根的现象比比皆是。现金流是公司的一口气,对公司而言,一般不需要退回股东投资的钱,没有还款压力。相对于支付的资金成本,还是命比较重要,所以一般公司都会喜欢用股东的钱。

四、 判断指标及看财报顺序

1. 判断指标

(1) 经营稳健的公司,一般棒子都 <60%,股东出资多,不需要问银行借很多钱,股东认可公司经营,并看好前景。

(2) 最适的资本理论:棒子在中间,股东和银行各出资一半。

(3) 下市破产的公司,棒子一般都 >80%,位置非常低。

2. 读财报顺序

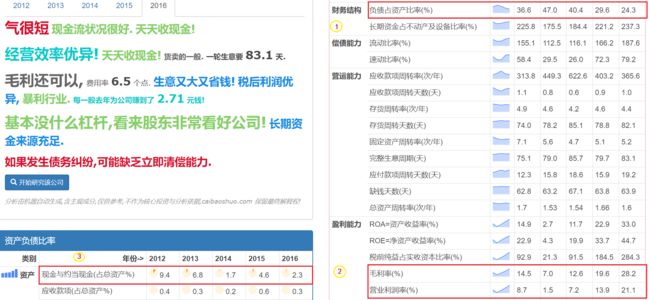

负债比好一定是好公司吗,可以通过以下步骤交叉验证:

(1) 那根棒子的位置判断;

(2) 盈利能力判断,包括“毛利率”,“营业利润率”等;

(3) 现金占总资产比率判断,手上是否有钱,如果财务结构差,能撑多久?

如上图温氏股份财务分析,股东看好公司,盈利能力很好,现金比较少。

五、实例分析

A股几家龙头公司的负债占资产比率都<60%,再看它们的毛利率和营业利润率,发现真是一门好生意,这就是股东愿意出钱投资的原因。另外,他们手上的现金流都满足指标,其中不乏很多土豪。

六、说明

需要说明的是:金融保险业是高度杠杆的特殊行业,它们不适用上述财务结构观念。

因为这些行业遵循的体制和一般公司不同,他们的游戏规则是:

1、如果一家金融机构,股东出资8%(另外92%是别人的钱),就允许做国际金融业务;

2、如果一家金融机构,股东出资4%以上(另外96%是别人的钱),就允许做国内金融业务;

3、如果一家金融机构,股东出的钱不到4%,那对不起,不允许开展任何金融业务。

因此,如果用今天学习的内容来评定金融保险业,它们都将是即将破产的公司,所以“负债占资产比率”这个概念,不适用于金融保险业。