01

咱们后台,一直有个读者朋友:

想让花花专门抽空来聊聊年金险、养老险之类的理财险。

我说:这些理财险,收益率又不高、回本期长、流动性差,为什么这么执着想买养老险呢。

他意味深长的说了一句:

有时候,流动性太强、钱太灵活,未必是好事啊。

这些年,做生意;赚了些钱,但七七八八投资都是亏;朋友借钱、人情客往这种,摩擦损失,也很大。不如,固定放一笔钱。

不管以后生意好不好,都还有笔钱在。

这样说来,年金险这种需要长期强制储蓄的,确实适合他。

没等我更新文章,他已经开始研究。

当然,也是因为,他朋友给他推荐了一款产品。

年金险名字叫:鑫享金生(B款)。

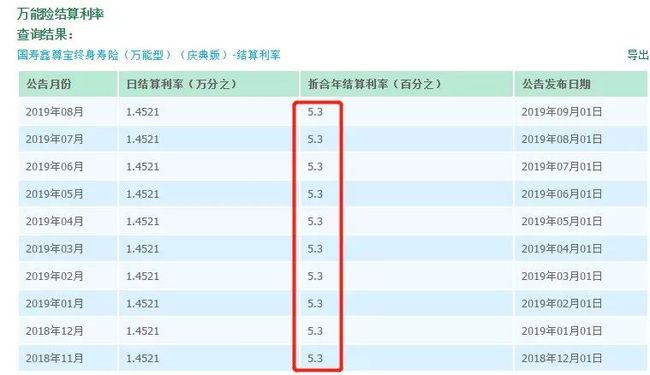

并告诉他,附加的万能账户收益率能到5.3%。为佐证,还专门发了一张该产品挂钩万能账户的收益率。

利率数据,来自中国人寿官网的披露。

这种没得做假的。

只是,他最纳闷的一个点,就是:

保险公司开门红产品,宣传的收益率都挺高。但为什么在保险公司官网查询:

很多产品,收益率都已经下调到3.7%了。

买了这种产品,到底是个什么影响呢?

今天,花花就来聊聊:

开门红,高利率卖开门红的套路。

02

我们总以为:

保险公司,所演示的收益率,就是我们所有资金投入,能拿到的利率;

或者,保险公司,开门红收益率,是我们当即买那款产品,能拿到的利率;

或者再差点:即便之后,利率降低了;我们至少也能享受开门红时候的高利率吧。

而其实,以上三点我们都错了。

我们就以:

中国人寿热门的年金险产品:鑫享金生(B款)为例。来给大家做个分析:

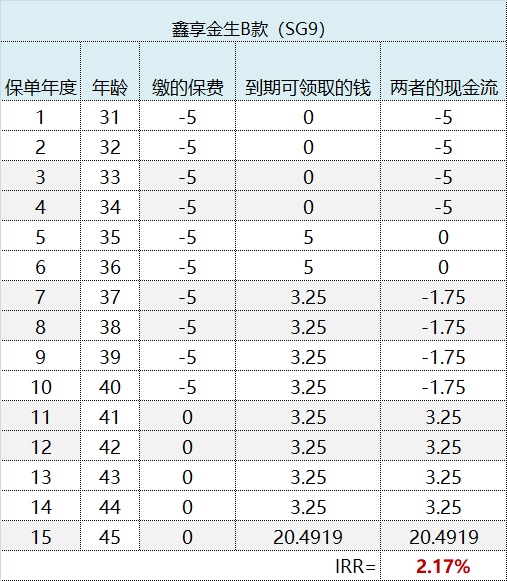

鑫享金生B款(SG9)。

可附加“万能账户”,可不附加。

我们以30岁女,年缴保费5万为例。缴费10年。保障期间15年。保额是:203155元。

那么,这款产品的保证利益是:

我们把上图,换个表述,也就是:

第3列:是我们所缴保费;

第4列:是这款产品条款约定,我们可以拿回的钱;

第5列,是上述两者之间,形成的现金流。表格最后一行,就是这个现金流,irr计算出的这款产品的实际收益率。

也就是:这款产品的实际收益率只有:2.17%

那么保险公司宣传的,收益率5%、5.3%收益率,又是怎么回事呢?

也就是,那个可附加的“万能账户”。

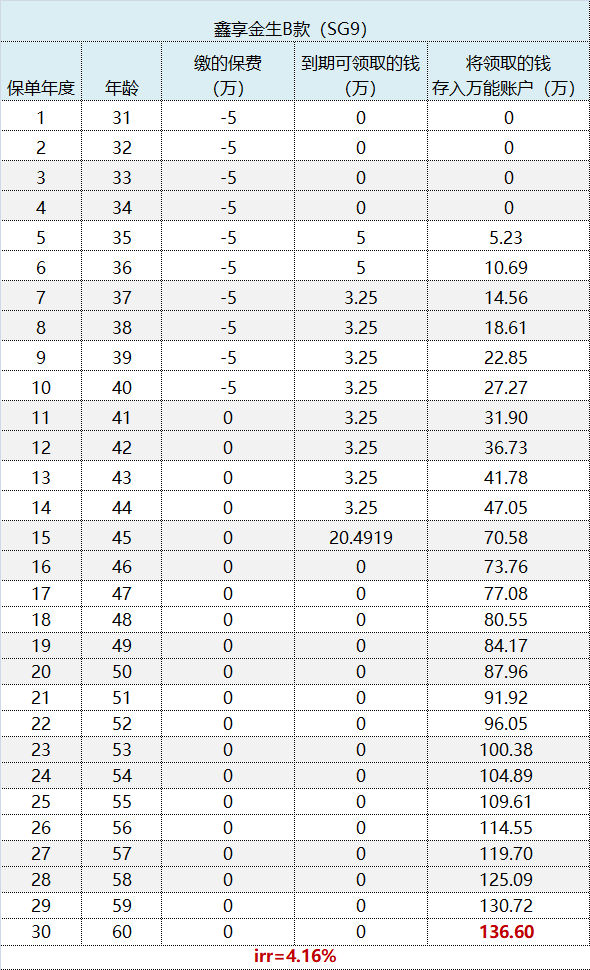

附加了这个“万能账户”,产品是怎么个收益法呢?

就是:在保障期间,可领取的金额;投保人并不取出来。而是把它放入年金账户,那么钱进入之后,就可以按照官网公布的那个结算收益率计算了。

如果,所有可以取出来的钱,都不取,而是返到“万能账户”里。

那么,加入万能账户,每年有4.5%的收益率。

那么我们总体能拿到多少钱呢?

现金流是这样的:

也就是,到45岁,如果不取;那么万能险账户有70.58万;

一直到60岁,当初10年所缴费用50万,万能账户里可累积136.6万。

那么,再用Irr计算收益率,是多少呢?

是:4.16%;

是不是比2.17%要高多了?!

所以如果是选“回本期”或者保障年限,较短的年金产品时,添加万能险账户是有用的。

是真正能强制储蓄,靠时间滚动收益的。

但这里有个问题是:

我们测算的IRR收益率,是以万能账户4.5%收益率计算的。

实际,万能账户是不是每年都有4.5%收益率,是非常困难的。

而自己买的年金险,到返钱的时候,是否能真正踩到,万能账户高收益率的点,也是非常不容易的。

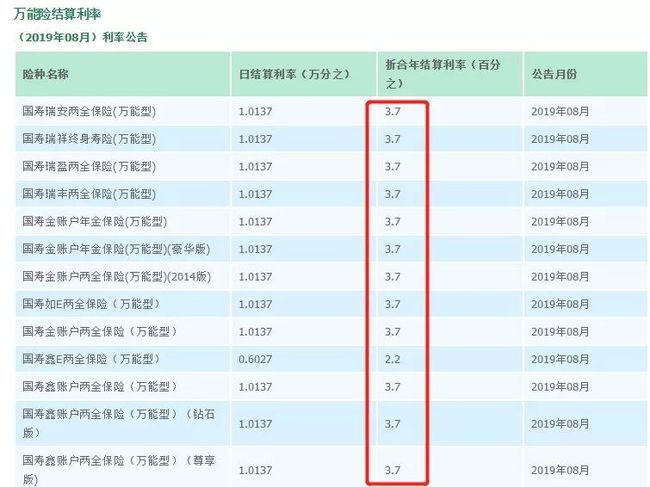

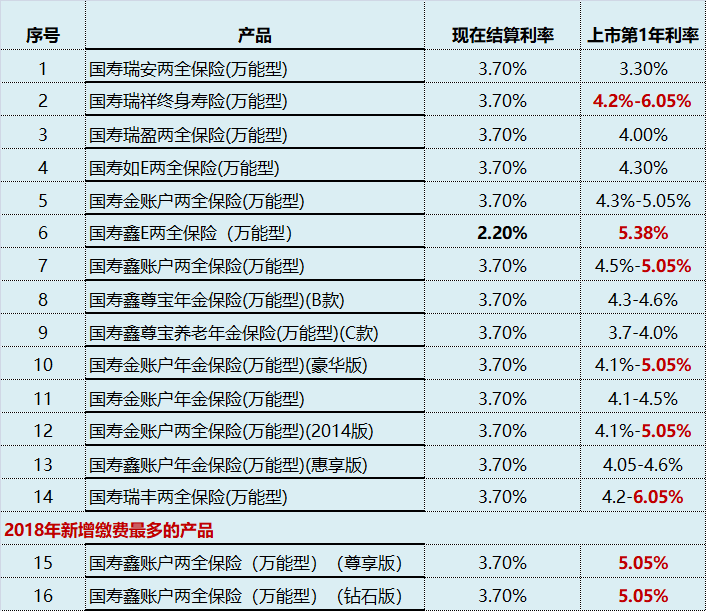

我们来看看:中国人寿的数据:

我大致统计了一下中国人寿官网披露的27款万能险(万能账户)真实结算利率:

至少16款,现在结算利率只有:3.7%,甚至更低。

这其中,是有非常多款:

上市开售(也就是“开门红”噱头),利率是非常高的。甚至达到6点多。

最夸张的是:国寿鑫E两全保险(万能型)。

这款产品,刚开售利率稳定了3年的5.38%;结果今年以来,结算利率断崖式下跌,到了2.2%。

这种利率下调,基本对年金险总体收益率,是个大打击。

这里面甚至有两款,2018年大卖的产品(最末的国寿鑫账户两全保险万能险钻石版和尊享版)。

中国人寿披露的2018年年度报告,年金险新增缴费最多的三款产品是:

但这里面,也只有:也只有卓越版,表现不错,利率一直稳定在5.0%以上;

尊享版、钻石版,都非常凄惨:

从开售时5.05%的利率,一路下跌到现在的3.7%。也就是,国寿家,即便是卖得最好的产品,利率也免不了大幅度下调。

也就是说:

原本,我们是冲着保险公司“开门红”的高利率去买的保单,但保单买上,至少3年、5年,才开始返钱、返到万能险账户。

开门红,3、5年之后,是什么行情?

看国寿披露的利率大数据:

5%的预期收益率,大半都已经不复存在。

也就是说:假如买的年金险,挂钩的是:“国寿鑫E两全保险(万能型)”这款产品,向往的5.38%开门红收益率,真正拿到的会变成2.2%;

03

这里你可能还会有疑问:

保险公司的万能险(万能账户)是以什么标准,来结算收益率的呢?

产品何以会有这么大幅度下调呢?

花花问询了很长时间的客服,对方绕来绕去,最终能归纳出来的答案只有一句:以“市场行情”来结算的。

至于,什么“行情”?

没人知道。

保险行业,也从来没有“利率”下调,要向客户解释一说。

所以,总的一句话就是:

想投资一家保险公司的年金险,来作为养老储蓄。收益率如何,全依赖于保险公司投资水平。

而这个保险公司投资水平,我们怎么去衡量:

只能凭:保险公司过往业绩,用脚投票。

而如果,不想担受这种:

利率浮动的风险,该怎么办呢?

还有一个办法,就是:选择保障期限较长(足够时间复利)、不挂钩万能账户,所有保单利益:完全为保证利益的年金险。

再在保证利益的年金险里,计算挑选一个:IRR利率高的。

这样:

到达合同约定年龄,就可以开始取钱。

即便保险公司,投资失败、利差不足。也需要补足利益给到投保人。

不知道,今天的内容大伙儿看明白没。

如果没明白,没关系。会再开篇讲的。

非要对这篇文章做个归纳,就是:

1)买保障型保险,可以不那么关注保险公司;但买年金险,绝对要关注。不同的公司,投资水平差别非常大。

结算利率直接决定:投保人买年金险,最终能到手的钱;

2)买年金险,本来图的就是:稳定,看得见的到手的钱。

因此,选个“保证利益”更确定的,保证利益里计算的IRR收益率更高的年金险产品,会优于挂钩万能账户、分红账户,用高收益率画大饼的产品。