保险公司:指经营保险业务,承担保险责任的保险公司。

投保人:与保险公司签订保险合同,按约定交纳保险费的人。

受保人:保险合同所保障的对象(投保人和被保险人可以为同一人)。

受益人:当被保险人身故时,由受益人领取身故保险金。如果保险合同中没有指定受益人,则身故保险金作为被保险人的遗产按《中华人民共和国继承法》的规定处理。

保险责任(保什么):保险责任条款作用是确定保险公司的责任范围。

保险金额(保多少):基本保险金额是在保单上载明的金额,指最终在发生符合条款约定的保险事故或情形下能够获得多少保险金。

保障年限(保多久):保险公司原则上只对发生于保险期间内的事故承担责任。如果事故发生于保险期间开始前或届满后,除非合同另有约定,则保险公司不承担赔付责任。

了解了上面的基础知识后,下面一个问题就是:要知道自己在一份保险合同里重点阅读哪些部分?

一、检查常规信息

投保人在拿到保单之后要做的第一步就是核实合同中的各种基本信息,比如被保险人、受益人姓名、联系方法等常规信息。

其次,保险客户需要知道的义务:对于保险公司要求提供真实的个人资料信息,投保人要阅读相关的申请和索赔条款;对于缴费义务,要仔细确认相关合同的保费金额、缴费频次、缴费年限以及缴费的宽限期或续保的相关规定。

二、明确受保疾病

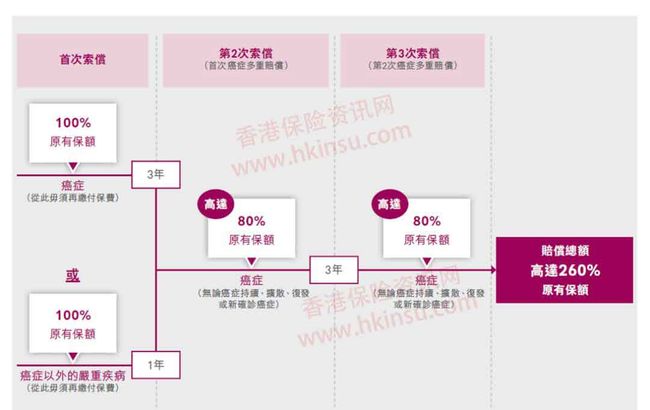

关于各个保险公司增加的疾病定义,保险公司的合同上都有明确的规定。目前已经基本上涵盖了90%的常见病症,而且保险公司的疾病保障范围也越来越多。以友邦的重疾险『加裕智倍保』为例,拥有115种疾病保障, 3次癌症赔偿,58种危疾,44种早期疾病 ,13种严重儿童疾病。

如果在同等保费的前提下,可以选择保障种类多的产品。

重疾险约定的病症多为重大且恶性疾病,常是病症发展到最严重的状态,不是生什么病都保,对于合同中的病症约定的状态要心中有数。如未达到赔付条件,重疾险是无法理赔的。

三、看清轻症(早期严重疾病)种类

轻症是重大疾病保险这两年来比较优劣重点内容。因为重疾的部分其实核心病症都大同小异,但“轻症”中可理赔的范围越大,对投保人越受益。例如在严重三度烧伤中,有些产品规定轻症比例小于20%,大于10%即可赔付。而有些产品约定大于15%才能赔付。

轻症的种类、数量也要仔细看,可赔付的内容越多对投保人越有利。例如『加裕智倍保』特设原位癌及早期恶性肿瘤延续赔偿,为早期危疾类别下的原位癌及早期恶性肿瘤提供额外保障。

四、明确责任条款

在核实完保单中的基本信息以及受保疾病之后,就需要阅读合同条款中的保险责任条款。

这些条款主要描述保险的保障范围与内容,即保险公司在哪些情况下可以理赔或如何给付保险金。

这也是投保人向保险公司购买保险产品后的核心利益。

投保人在浏览保险条款时特别要注意阅读责任免除条款,这些条款列举了保险公司不予理赔的几种情况,投保人在购买保险后要留心这些状况,如果阅读时不理解,可以及时向保险公司咨询。

免责条款/除外责任要仔细看清。同费率下,选择免责条款相对较少的产品。

五、明确保险条款

保险合同里有附录:名词解释,其中“认可的医院”、“先天性疾病”(『加裕智倍保』拥有『儿童先天性疾病保障』。)的规定要特别看清。

与单次赔付相对,选择可以多次赔付的产品为最佳。同等保费的前提下,优先选择赔付不分组,或者重症和轻症没有赔付先后顺序的为首要考虑。

如果有轻症豁免条款的产品,绝对是加分项,可以优先考虑。

减额交清条款对于未来收入降低的情况有帮助,可以在不停止保单权益的前提下,减少每年所缴纳保费。所以,有减额交清的条款可以加分。

六、了解退出机制

退出机制主要是指合同关于退保的各种规定。

大部分保险可以在犹豫期内全额退款,而在犹豫期过后,投保人也可以在任何时候要求解除保险合同,保险公司在扣除相应费用后,将剩余款项退还给投保人。

需注意,过早地解除保险合同可能会有一定损失。

七、与“金钱”相关的条款

例如怎么缴费、交多久、有没有分红、怎么理赔等等。

八、明确义务

比如如实告知、按时缴纳保费等。