保健品的定义与分类

国际上,保健品一般指膳食补充剂(Dietary Supplements)。根据形态,美国卫生及公共服务部将膳食补充剂划分为传统片剂、胶囊、粉剂、功能性饮料和能量棒。根据成分及功能,美国农业部将膳食补充剂划分为草本类、运动类、维生素和矿物质补充剂。

在中国,保健品即为保健食品,《食品安全法》分类为“特殊食品”。根据《保健(功能)食品通用标准》,保健(功能)食品是食品的一个种类,具有一般食品的共性,能调节人体的机能,适用于特定人群食用,但不以治疗为目的。

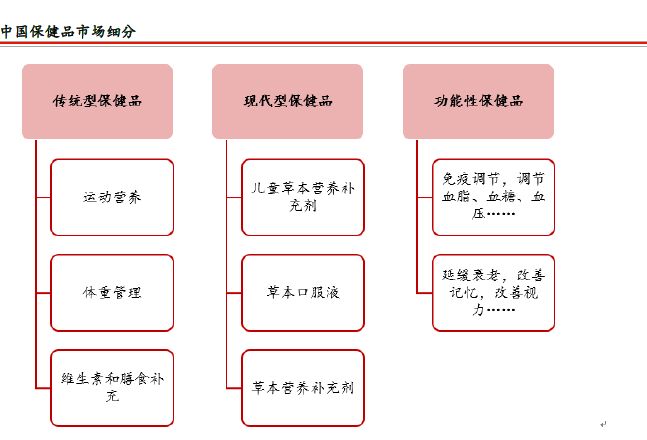

中国保健品是舶来品和传统制品、西医理论与中医理论的结合,包括国际上认可的膳食补充剂以及具有我国特色的传统中药补品。根据香港贸发局,中国保健品可分为三类:传统型保健品,现代型保健品和功能型保健品。

根据 Euromonitor 分类,现代型保健品又可细分为运动营养类、体重管理类以及维生素和膳食补充类;传统型保健品可细分为儿童草本营养补充剂、草本口服液和草本营养补充剂。依据国家食品药品监督管理总局《准许保健食品声称保健功能目录(一)》分类,功能型保健品又能细分为免疫调节、调节血脂,调节血糖、调节血压等 22 个类目。

我国保健品行业发展历史:始于 80 年代,监管伴随行业规模扩张趋于严格

中国保健品市场发展起步相对较晚,目前仍然处于成长期。在过去的 30 多年里,中国保健品基本经历了诞生、起步和发展三个阶段。

中国保健品行业始于二十世纪 80 年代。改革开放之后国民经济水平不断提升,人们对于保健品的需求有所上升。由于中国固有的中医保健思想,这一时期的保健品以传统保健型为主。

二十世纪 90 年代,保健品经历了高速发展的阶段。由于行业监管宽松,壁垒小,利润高等特点,这一时期涌现了大量的保健品生产厂商。至 1996 年,中国保健品企业数量达到超过 3000 家。

1997 年以后,行业在经过一段时间无序高速发展以后,许多企业由于质量问题而倒闭,行业经历了整顿期。至 2004 年,企业数量下降至约 1000 家。

2005 至 2012 年,保健品又迎来了发展。随着国民经济的进一步提升,人们对于健康生活的观念越来越重视,对于保健品的需求也有所提升。同时,随着市场监管的不断规范,行业也朝着有序的方向发展。

2013 年以后,随着互联网经济的发展和消费升级的观念不断深入人心,海外保健品品牌在中国风靡,市场竞争加剧。许多已在我国颇具规模的保健品企业纷纷加强与国际品牌的合作。保健品市场朝着更精细化、集中度更高和品质更高的方向发展。

政策发展:监管愈发严格,市场规范程度上升

尽管中国保健品监管起步晚,但随着近年新政的不断出台,行业已逐渐从缺乏监管逐步向规范化发展转变。自 2014 年以来,行业新政加速出台,行业政策环境呈现政策利好与严格监管并举态势。

2014 年发布的《中国食物与营养发展纲要(2014-2020)》提出,充分发挥市场机制,逐步形成以营养需求为导向的现代食物产业体系。2015 年 10 月 1 日,新修订的《中华人民共和国食品安全法》规定,实行保健食品的注册与备案分类管理制度,并且规定了保健品原料目录,功能目录。

2016 年 7 月 1 日,《保健食品注册与备案管理办法》出台,进一步规范了保健品注册制度,实行保健食品审备结合双轨制制度,加速行业规范整顿。国家食品药品监督管理总局将保健食品归于特殊食品分类下,并用“蓝帽子”标识表示。

2016 年 3 月,随着《跨境电子商务零售进口商品清单》的公布,跨境电商税收实施,国家对于进口产品和跨境电商的管控日趋严格,一定程度上掣肘了海外保健品品牌。

2017 年 2 月颁布的《保健食品备案工作细则》表示,合规产品在 3-6 个月内可完成全部资质审批流程,上市时间将大大缩短。这使贴牌保健品厂商受到打击,同时对于规范化的进口与本土保健品厂商政策利好。

2017 年国务院颁布的《国民营养计划(2017-2030 年)》中表示,要加强发展保健食品、营养强化食品、双蛋白食物新型营养健康食品和功能型保健用品。

保健品行业现状:仍处于增长期,新品类层出不穷

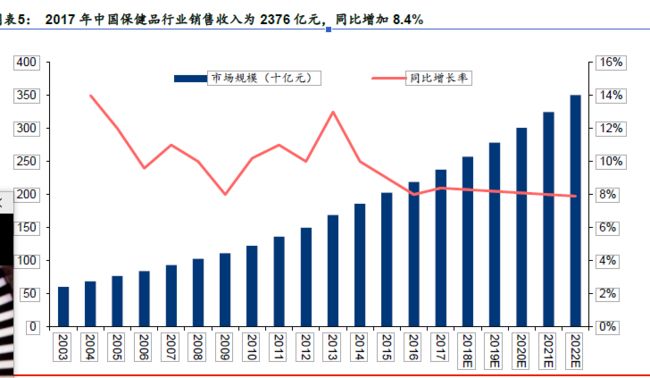

行业销售收入:2017 年 2376 亿元,预计 2020 年上升至 3500 亿元

2017 年现代型保健品(维生素和膳食补充剂+体重管理+运动营养)市场占保健品总市场的份额为 65%。从细分品类的角度看,维生素和膳食补充是现代型保健品中的主力品类, 2017 年在现代型保健品市场占据 90%。而体重管理和运动营养则是新兴的品类,绝对规模仍然较小但是增长的速度相对较快。根据罗兰贝格的预测,体重管理和运动营养的行业规模 2017~2020 年的复合增速分别为 15%。

2017 年传统型保健品(儿童草本营养补充剂+草本口服液+草本营养补充剂)市场占保健品总市场的份额为 35%。从细分品类的角度看,草本营养补充剂占比最大,2017 年市场规模达 340 亿元;其次为草本口服液,规模为 72 亿元;规模最小的是儿童草本营养补充剂,为 20 亿元。

创新单品层出不穷,拉动行业增长

代表单品 1:乳清蛋白粉

蛋白粉一般采用提纯大豆、酪蛋白乳清蛋白等一种或几种蛋白复合加工而成,用于缺乏蛋白质人群补充蛋白质。在保健品市场中,一般分为数种蛋白复合而成的一般蛋白粉、乳清蛋白质粉和胶原蛋白粉。

乳清蛋白质粉是蛋白粉的重要品类,它是从牛奶中分离的优质蛋白质,包括β-乳球蛋白、 α-乳白蛋白、免疫球蛋白和乳铁蛋白,有纯度高、吸收率高和氨基酸组成最合理等特点。它具有增强机体抗疲劳能力、提供身体构造新组织所需氨基酸等功效,为广大健身爱好者和运动员所喜爱。增肌粉也是乳清蛋白粉的一种。

乳清蛋白粉是运动营养类中的大单品,根据中国统计数据库的统计,2017 年中国市场的销售额约为 9 亿元。根据 Euromonitor 的统计,中国 2017 年运动营养类保健品销售额为14 亿元,仅占全部保健品市场规模的 0.59%。虽然体量较小,但运动营养类是增长最快的保健品品类,2012~2017 年期间市场规模的复合增速约为 45%。根据中国统计数据库的统计,2017 年乳清蛋白粉市场规模为 9 亿元,在运动营养类保健品中占比超过 60%。

代表单品 2:益生菌补充剂

益生菌是一类有益于人体的细菌群总称,例如嗜乳酸杆菌和乳双歧杆菌等。益生菌补充剂是一种将益生菌转化为方便、耐贮藏的胶囊、片剂袋装和条状的产品,用于增强人体免疫系统健康。

在维生素和膳食补充剂类别中,益生菌补充剂增速最快,2017 年同比增速约为 30%。根据汤臣倍健的统计,2017 年我国益生菌零售额为 155.7 亿元,总体零售额较小但增长速度快。

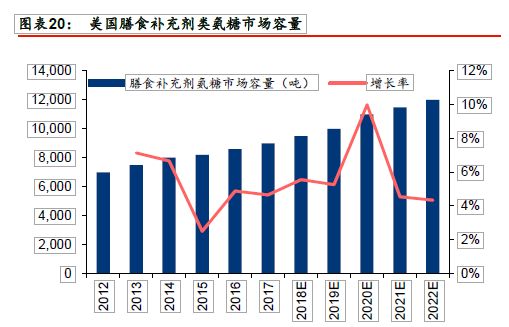

代表单品 3:氨糖软骨素

氨糖软骨素补充剂是两种重要成分氨基葡萄糖和软骨素的简称。氨基葡萄糖是关节软骨的组成基质;软骨素是一种维持关节灵活的碳水化合物。两者连用可以起到保护、滋养和润滑关节的作用。适用于老年人,以及运动受损和长期伏案工作的人群。

外部成长动力:保健品需求增长促进品类扩张

随着国民经济的发展和生活水平的提高,人们对于保健品的需求也日益增长。消费群体对于健康问题的关注度持续提升,收入水平的提高和对于细分化产品的需求是保健品发展的成长动力。

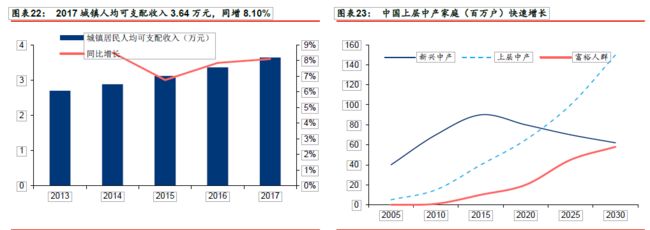

收入水平增长驱动消费者对于保健品的需求

随着人均可支配收入的增加,人们的消费支出也在不断增加。根据世界卫生组织的统计,当人均年收入超过 3000 美元时,人们就会关注于健康并愿意投资健康。根据国家统计局的统计,2017 年中国城镇居民年人均可支配收入为 3.64 万元,同比增长 8.10%。保健品作为健康投资的一种,需求不断提高。

人们对于健康关注推动保健品消费

中国消费者对于身心健康的需求和生活质量的重视亦推动保健品的消费需求。凯度公司关于 2018 年中国人新年愿望的调查显示,健康保健相关话题占据半壁江山;约 68%的受访者表示他们在 2018 年会投入更多的金钱在保健品和实现健康目标上。健康保健已经成为人民生活最关注的话题之一。

“全面二胎”政策促进孕妇保健消费

由于“全面二胎”政策的放开以及中国第三次婴儿潮人群(1986-1992 年出生)进入生育高峰期,中国母婴家庭数量逐渐增加。根据艾瑞咨询的统计,2018 年我国母婴家庭群体(包括父母、祖父母和外祖父母在内的家庭的主要成员)规模将达到 2.86 亿人,这一人群市场潜力较大。随着育儿理念的变化以及消费理念的升级,优生优育理念深入人心。根据 CTR 的统计,2017 年我国 94.2%的孕期妇女会食用保健食品,其中 66%孕期保健品消费大于 1000 元。孕妇群体的增加和生育观念的变化使得孕妇保健品需求增长。

功能性产品需求利于细分产品的发展

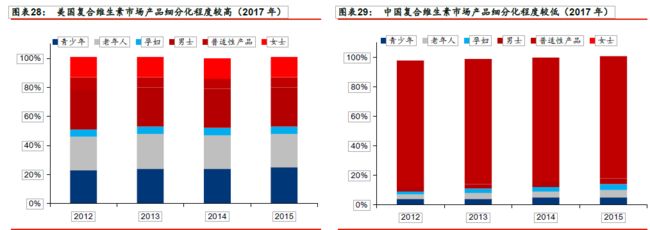

与外国保健品市场相比,我国保健品市场产品人群细分化程度还处于较低水平。以复合维生素片市场为例,2017 年美国复合维生素片市场针对青少年,老年人,女士,孕妇和男士的产品比例分别为 25%,23%,14%,5%和 27%。仅有 7%产品是普适性复合维生素片。而在中国,2017 年度复合维生素片市场 83%产品均为普适性产品。针对不同人群的复合维生素产品仅占 17%。产品细分化程度越高其附加值越高。与美国市场相比,我国保健品市场细分化程度还不足。

体重管理类产品需求增加

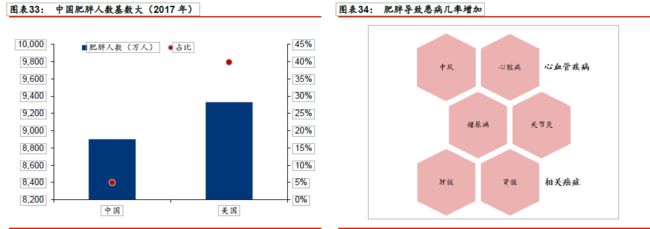

伴随国民经济水平增长的还有我国肥胖人口数量。世界卫生组织 WHO 规定 BMI 指数大于30 即为肥胖。根据柳叶刀医学研究统计,2017 年中国成年男性人口 10.8%以及女性人口14.9%人群为肥胖人群,总体肥胖人群约占 5%。这意味着我国有超过 4300 万男性肥胖者与 4600万女性肥胖者。根据美国疾控中心的统计,2017 年美国肥胖人数占总人口的 39.8%,数量约为 9330 万人。尽管与肥胖第一大国美国相比,我国肥胖人口比例不高,但总体数量却较为庞大。

竞争格局:行业变革背景下主流品牌的优势在加大

集中度:竞争激烈,行业集中度较低

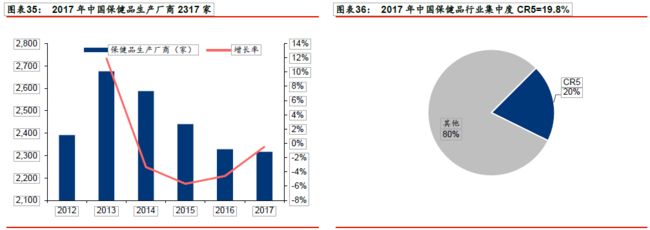

中国保健品行业生产厂商数量众多,市场分散程度高。根据国家食品药品监督管理总局的统计,截至 2017 年年底中国有 2317 家保健品生产厂商。其中,绝大部分厂商为品牌力薄弱的小型企业,约占所有厂商数量的 98%。

根据 Euromonitor 的统计,2017 年中国保健品行业 CR5 为 19.8%。中国保健食品产地较为集中,约有 50%的企业位于北京、广东、山东、上海、江苏、浙江 6 个沿海省市。

渠道:药店仍是主流,但电商渠道的重要性在上升

保健品由众多原料加工而成,品类众多。以美国保健品主要品牌之一 GNC 为例,据官网统计,其旗下有产品超过 1500 种,类别繁多。保健品原料商较多,以国内保健品品牌汤臣倍健为例,其官网显示产品原料来自世界 23 个不同国家。原材料成本整体占比不高,这是由于保健品具有健康溢价的高附加值属性,使其终端价格整体水平较高。

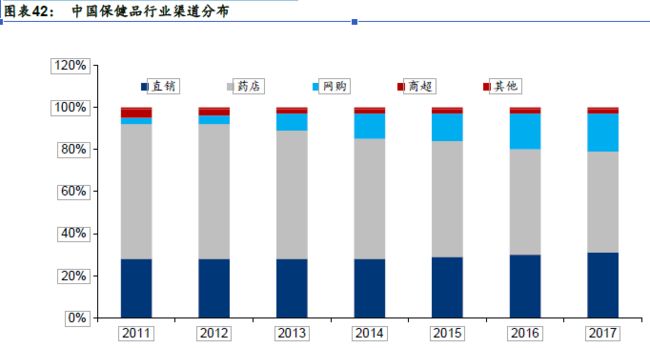

保健品销售的渠道分为直销和非直销渠道。直销是指保健品厂商的直销人员直接向消费者提供保健品的形式,中间没有任何批发商以及经销商环节。非直销方式并不直接通过厂商卖给消费者,而是消费者通过中间批发商以及经销商购买保健品。保健品的非直销渠道主要有药店、商超、电商和连锁店等。

电商增速快,布局线上

保健品行业中,电商渠道是增长最快的渠道。根据 Euromonitor 的统计,2017 年中国保健品线上渠道约占总销售额的 17.8%,较 2010 年线上渠道占比 1.1%,增长了 16.7 个百分点。随着互联网的普及和人们对于保健意识的提升,消费者不必要通过销售人员讲解保健品知识,消费者更倾向于通过网络平台来购买保健品。在供给方面,保健品供应商也纷纷在天猫、京东等平台开设线上旗舰店。根据淘数据的统计,2018 年 7 月,天猫保健品品牌数量达 901 个,店铺数量达 1143 家,线上单品数有 20928 种。

公众号:learningme,超过一万份行业研究报告可以下载