- 读《人世间》有感

一0一

这个寒假,就如同朋友圈中的一段话:一闭眼,一睁眼假期还有5天,在一闭眼一睁眼假期还有12天;再一闭眼一睁眼假期还有20天;不敢睡,不敢睡啊……受疫情影响,这个假期变得漫长又煎熬,我也无时无刻不关注着疫情的变化。当然这样的一个假期,我还真得要感谢周翔,因为他有个爱看书的习惯,所以家里有不少他看过的书,可以让我随意挑选,因此也让我的假期不至于那么无所事事。这次我选了一本梁晓声的《人世间》,作为一名语文

- 读书||陶新华《教育中的积极心理学》1—28

流水淙淙2022

读一本好书,尤如和一位高尚者对话,亦能对人的精神进行洗礼。但是若不能和实践结合起来,也只能落到空读书的状态。读书摘要与感想1、塞利格曼在《持续的幸福》一书中提出了幸福2.0理论,提出幸福由5个元素决定——积极情绪、投入的工作和生活、目标和意义、和谐的人际关系、成就感。2、人的大脑皮层在进行智力活动时,都伴有皮下中枢活动,对这些活动进行体验请假,并由此产生了情感解读。人的情绪情感体验总是优先于大脑的

- 自我意识

徐立华

----读帕克.帕尔默《教学勇气》(P18----19)5.铸造我们的学科帕克.帕尔默说学科知识对我们的自身认同和外部世界有启发意义。学科会铸造我们。“在我们与学科的命题概念和学科的生活框架相遇之前,自我意识知识处于潜伏状态,通过回想学科是怎样唤醒自我意识,我们就可以找回教学心灵。”《教学勇气》(P18)我们的自我意识像冰山表面下无限延伸的冰层,常常处于潜伏状态。但是在我们对所教授的学科进行深入思

- 读《人间鲁迅》有感

琳语读书

上周读完《闻一多传》后,我对中国近代知识分子产生了兴趣,这周继续读了《人间鲁迅》。厚厚的两本书,记录了一个人的一生,苦痛,彷徨和挣扎,虽然只读了一小部分,却也心潮澎湃。闻一多和鲁迅是完全不同的。鲁迅是沉郁的,现实的,寂寞的,抗争的。除了天生性格的不同外,环境的塑造也是非常之大。鲁迅少年经历了家庭的变故,看尽了人间冷暖,世态炎凉。这种经历促使他很早就观察思考人生,立志用文学来改变中国国民的劣根。闻一

- 希望和悲伤都是照亮我们人生的一缕光

山月映雪

我开始并不想读《云边有个小卖部》,但看到好几个学生就都在读这本书,为了了解学生的阅读实际,我就拿起这本书翻看起来。读了十几页,发现小说的语言中不时有一些粗俗的字眼,感觉自己读不下去了。小说一开始把云边镇风景写的特别的美好,我错判为脱离现实的鸳鸯蝴蝶派小说,对于人为制造的童话世界的人与物,我真的不太感兴趣,所以就没有再读了。有天在教室闲转,顺手又拿起了这本书看了起来,这次我才真的看进去了。这部小说除

- 一颗小桃树

李蓉乐平市湾头中小学

当“凹”同“洼”的时侯,才读(wa,平声),他不叫贾平洼(贾,原名贾平娃),非要写作贾平凹。为了表示对他的尊重,对文学的尊重,对文化人的尊重。如果不是帮闺蜜的儿子修改作文,我也不会发现贾平凹叫贾平娃。以下是摘选他的文章《一棵小桃树》:可我的小桃树儿,一颗“仙桃”的种子,却开得太白了,太淡了,那瓣片儿单薄得似纸做的,没有肉的感觉,没有粉的感觉,像患了重病的少女,苍白白的脸,又偏苦涩涩地笑着。雨还在下

- C语言 判断回文数

Y雨何时停T

c语言学习

一,回文数概念“回文”是指正读反读都能读通的句子,它是古今中外都有的一种修辞方式和文字游戏,如“我为人人,人人为我”等。在数学中也有这样一类数字有这样的特征,成为回文数。设n是一任意自然数。若将n的各位数字反向排列所得自然数n1与n相等,则称n为一回文数。例如,若n=1234321,则称n为一回文数;但若n=1234567,则n不是回文数。二,判断回文数实现思路一:数组与字符串将数字每一位按顺序放

- 如何培养兴趣

绽蕊向阳

今天读李笑来的书《与时间做朋友》,读到有关兴趣部分,深有感触。书中提到,好多人说对某事没有兴趣,实际上是没有能力把这件事做好,做这件事时的感受很不好,有挫败感,每个人对自己不擅长做不好的事情,都本能的容易逃避,所以就以为自己对这件事不感兴趣,他们真正感兴趣的是其他事情。可事实上,出现这种感觉应该仅仅是因为还没有开始做那件事情,也还没有在那件事情上遭受挫折而已。其实,很多人真的放弃原来做的事情,转去

- 如何用matlab灵活控制feko的求解

NingrLi

matlab开发语言

https://bbs.rfeda.cn/read.php?tid=3778Feko中的模型和求解设置等都可以通过editfeko进行设置,其文件存储为.pre文件,该文件可以用文本打开,因此,我们可以通过VB、VC、matlab等工具对.pre文件进行读写操作,以达到更灵活的使用feko。同样,对于.out文件,我们也可以进行读操作。熟练使用对.pre文件和.out文件的操作后,我们可以方便的计

- “元宇宙”带不动Meta?基本业务已“后院起火”!小扎举步维艰!

链科天下

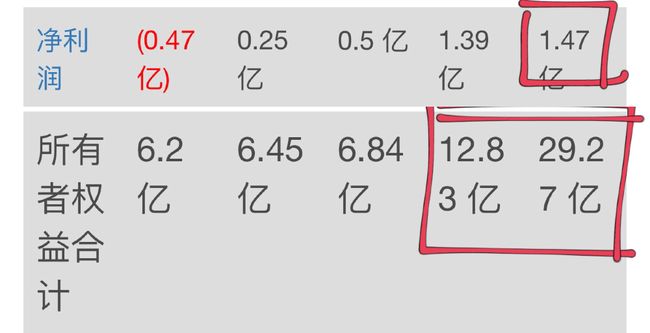

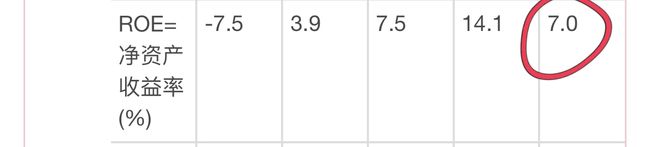

由于宏观经济疲软、市场动荡,“放缓”已经成为美国科技股的主线逻辑,曾风光无限的科技巨头Meta也开始一路下行、举步维艰。据彭博社报道,Meta已宣布计划裁员并重组团队以削减预算,这是该公司2004年成立以来首次大幅削减预算。此次裁员或受到业绩低迷的影响,Q2财报显示Meta业绩远不及预期,上市以来营收同比出现首次下滑,净利连续三季度下降。扎克伯格表示,“希望经济能够稳定下来,但从目前的情况来看并非

- 读《房思琪的初恋乐园》——林奕含

芥末绿zq

小说的描写就像一座文字殿堂一样,将每个细节都堆砌得如此繁复精美,我读不懂,我只拣了其中粗暴恶俗、直扎人心的现实。强暴、诱奸、家暴、冷漠、助纣为虐……,故事里全是罪恶的词,不管用什么贬义的词都无法形容。文中无限重复的文学素养,譬喻就像作者无声的哀嚎,撞进我的心头。脑子里无限重复着“温良恭俭让”。就像她在采访里说的,她最痛苦的一点就是,一个真正相信文学的人,他怎么可以背叛这个浩浩汤汤已经超过五千年的语

- 买书

与美好同行

今天真是痛快,连收三个快递,十本书。周三时,薛老师讲课说让准备大字注音版的《左传》,因为《史记》的读书纵轴上开始串上《左传》这一横轴了。《史记》已经读到了《秦本纪》,里面有关晋文公部分,老师说结合《左传》里面的相关具体内容读更精彩更明白,于是大家纷纷移步淘宝或者拼多多,寻找大字注音版《左传》。两个网上都有,且都在搞活动,于是找好了果断下单。去年在群里和大家一块儿买《史记》时,已经同时买了中华书局三

- 读《红楼梦》第十九回 情切切良宵花解语 意绵绵静日玉生香

梦一场_c315

元春回宫,贾府上下又忙碌了二三日,方收拾停当,个个是累得人仰马翻。王熙凤为了不落人口舌也只能硬撑着,凡事冲在前头。袭人的母亲来面见贾母,将袭人接回去吃年饭,晚上才会回来,宝玉甚觉无聊。宁府这边唱戏,贾珍来邀宝玉过府观赏,刚欲出门,元春赐了糖蒸酥酪来,宝玉想着平日里袭人最爱吃,便留给袭人,自己出门看戏去了。到了宁府,只闻锣鼓喧天,热闹非凡,宝玉稍坐了片刻,忽想起一间小书房里挂着一张美人图,今日府上这

- 共读《罗恩老师的奇迹教育》28

lan杨杨

第28节感恩、珍惜——父母给孩子最珍贵的礼物打卡时间:11.25-11.26打卡内容:读完本节,对于培养孩子感恩和珍惜方面,你有什么感悟?虽然我还没有为人父母,对于育儿并没有什么经验,但对于两个小侄女,作为姑姑的我还是花了很多心思,但很多时候我都觉得自己的教育方法特别不恰当。所以,关于感恩和珍惜,两个小侄女还需要磨砺,我的教育方式也需要改变!不管是作为姑姑,还是有一天成为母亲,我都迫切希望自己能成

- 2022-04-10

凤凰语言艺术吴老师

读刘院日更《再读稻盛和夫:习惯于用自己的承诺,倒逼自己成功》有感过去讲做人做事要“不言实行”,换言之,比起豪言壮语,默不作声、埋头实干才是美德。现如今社会,闷头干有时候也会失去动力。因为闷头干没有外界的监督,制定的计划只有自己知道,即使没有百分百完成,别人也不知道,久之就养成了得过且过的心态。就像当初自己花了不少钱报名学习日语一样,当时只是闷头学,没有开公失去了众人的监督,以致于后来因为工作和日常

- 因为付出,所以精彩

江南雨1

新年第一天,我哪里都没有去。就在家里读书写字,想一想我的人生很平淡:童年是不懂忧虑的。小时候在家里,有父母长辈的疼爱。六岁上的学,那年祖父过世了。祖母继续疼着我,天天给我讲故事,在物质匮乏的年代还能给我做骨头粥、蒸鸡蛋之类的美食。父母虽然贫困,但是只要我需要的学习资料都会给我买,我是1981年开始读小学一年级,小学四五年级的时候父亲就给我订阅了《中国少年报》。家里有不少果树,每年都有梨子、龙眼、番

- 读《幸福的勇气》有感

晓丽姐

1.三棱柱三棱柱,其中面朝来访者的两面是,可恶的他人与可怜的自己。来访者只能看到这两面,但第三面,猜猜是什么?其实是,应该怎么办?我们往往会沉浸在这样的故事中,他人是多么的可恶,我们是多么的可怜,而最重要的问题是,我应该怎么办?不妨花更多的心思在,我应该怎么办上面。2.课题分离课题分离,你做好自己的工作是自己的课题,而领导喜欢不喜欢你,要辞退你也是他的课题,我们要学会很好的课题分离。学习是孩子的事

- 2019-02-26

一枚_铜钱

今天是实习第一节课,昨天已经和同学们交流过了,对于新老师,让学生适当地了解你是很有必要的。这第一节课嘛,孩子们表现也还可以大部分孩子都是很认真听讲的,也有几个上课会说话。但是我觉得孩子们对知识点的掌握速度还是很慢的,有的地方讲很多遍还是不太懂的样子。当然我自己可能也要反省,重点地方一定要明明白白告诉大家。明天切正题要快,要让学生读题,要让学生多写多练。话要尽量说得少,但句句在点子上,还得全面。下午

- 【新教育-教师随笔】读《做最好的英语老师》有感

164c5aca7b79

伊川县直中学王素平《做最好的英语老师》这本书是作者这些年在他教学中得与失的总结。里面给我们提供了听力,单词,句子,阅读,作文等模块的教学方法,让我受益匪浅,现总结如下:一.语文教学给了我们什么启示?(1):现有的英语教材内容简单,枯燥,与学生的心智发展水平严重脱节。我们要给学生补中一些贴近学生生活,能感动和影响他们的经典作品。让学生学习知识的同时,有所感悟和思考,同时享受审美的乐趣!如AWiseO

- 这样共读一本书

eggplant

2021年10月6日星期三本期学校阳光管理轮训共读刘铁芳教授的《以教学打开生命——个体成人的教学哲学阐释》,这是继共读刘教授《什么是好的教育》之后的第二本书籍,这两本书籍都是有关教育的哲学书籍,应该说,《以教学打开生命——个体成人的教学哲学阐释》是《什么是好的教育》的延伸、丰富与升华,理论性更强,哲学意味更浓,对于一线教师来说,接触哲学类的书籍较少,在阅读上有些内容的理解有难度,但是,有难度才更值

- 读《道德经》28

华南帝虎

甘德礼(读《道德经》28)原创分享609+277天,光山心协智慧父母课堂持续分享第262天原文知其雄,守其雌,为天下谿。为天下谿,常德不离,复归于婴儿。知其白,守其黑,为天下式。为天下式,常德不忒,复归于无极。知其荣,守共辱,为天下谷。为天下谷,常徳乃足,复归于朴。朴散则为器,圣人用之则为官长,故大制不割。译文越是自己雄强刚猛,越是要守得住雌柔安静,就像山间低凹的溪水样。像溪水一样,那规律性的德就

- MySQL事务隔离级别和MVCC

简书徐小耳

MySQL事务隔离级别和MVCC参考:https://mp.weixin.qq.com/s/Jeg8656gGtkPteYWrG5_Nw1.MVCC只对读已提交和可重复的读有效果,而未提交读和串行则无意义。2.每条记录都会有trx_id(事务修改记录的id)和roll_pointer是一个指针指向旧版本的undo日志链表(row_id不是必必要的,如果有主键存在就不需要了)3.版本链的头结点就是记

- 共读《绿野仙踪》有感 ——战胜自己就是勇敢的人

倚窗听雨_1ac2

今天我和孩子们一起共读的是《绿野仙踪》——路遇胆小狮。我发现这本书每一章的开头儿,都是对环境的描写。有干燥的堪萨斯州,有美丽的芒奇金人的国度,有通往翡翠城沿途优美的风景,有黑暗的森林......而这一章,重点描述了密林深处可怕的咆哮声。他们一行四人走在堆满黄树叶和枯树枝的黄砖路上。就在这样的情况下,他们遇到了一头大狮子。大狮子挥到了稻草人,扑倒了铁皮人。这危险时刻,托托虽小,却也敢面对强敌。它跑上

- 2021-10-22

c6a82911a6e5

致良知线上正心班学习第11天时间:2021年10月21日姓名:李克聪地区:山东淄博志愿:修己度人,自省利他|当|下|即|未|来|【自省利他致良知】今日功课1、读原文✔:2分2、准时交功课✔:2分3、日行一善✔:2分4、每日自省✔:2分(1)时刻保持恩悲敬(2)不抱怨,不说谎5、读书践行心得✔:2分菩萨为因,凡夫为果,因上努力,成果必达。自然的规律是天道,人和自然的规律是一样的。我们平时经常讲做人做

- 人性的另一面,是黑暗中嗷叫、孤寂中流浪的狼性——《荒原狼》

萤火虫少女

生活本身并不是一部英雄史诗,里面只是要有英雄的角色和类似的东西而已。近期一直在读赫尔曼·黑塞的小说《荒原狼》,丛书的序言开始便被深深吸引,愈往深处阅读便愈发不可自拔,仿佛于书中找到不少的共鸣。有时,总觉这是一本书中书,而书中书还再藏有书中书。其哲学的味道浓郁,久久回味其中,却让人不知从何下笔,似乎每读一遍总有新的感觉与收获。有人说,这种感觉或许正如尼采第一次看到叔本华的《作为意志和表象的世界》一书

- 六、全局锁和表锁:给表加个字段怎么有这么多阻碍

nieniemin

数据库锁设计的初衷是处理并发问题。作为多用户共享的资源,当出现并发访问的时候,数据库需要合理地控制资源的访问规则。而锁就是用来实现这些访问规则的重要数据结构。根据加锁的范围,MySQL里面的锁大致可以分成全局锁、表级锁和行锁三类。6.1全局锁全局锁就是对整个数据库实例加锁。MySQL提供了一个加全局读锁的方法,命令是Flushtableswithreadlock(FTWRL)。当你需要让整个库处于

- 【课例观察】林黛玉进贾府

香路有缘

打开名师课堂,发现高一正在讲《红楼梦》之《林黛玉进贾府》一节,从去年秋天就开始读《红楼梦》,断断续续一直持续到现在,即便自己觉得很用心地在读了,其中的精华也很难领悟十分之一二。看到史老师选的这个课题,感觉很亲切,不由自主跟她出发,再次走进林黛玉走进贾府。【课例观察】《林黛玉进贾府》一,导语设计老师激情澎湃朗诵《红楼梦》引子歌词:开辟鸿蒙,谁为情种?都只为风月情浓。趁着这奈何天,伤怀日,寂寥时,试遣

- 孩子初三马上毕业,学习成绩不好,想读3+2大专,有前途吗?

英语时代

目前,我国高等教育出现了“强者恒强、弱者恒弱”的现象,清华北大等一批985高校(现在叫一流大学),基本上处在象牙塔之顶,无论是学校平台、师资力量、学生水平还是企业的认可度,都可以说是面面俱到,学生们享受着我国最好的教育资源,将来的就业质量都非常高,之后再反馈给母校,母校名气更大,生源质量更好,一直如此,良性循环!而地方院校,例如地级市大学/学院等,基本上在各个方面都不如上述顶尖院校,因为学校基础薄

- 2023思想日记-1

心颐

22年底被朱晓平老师种草,被他对每一个人的那份耐心所打动。每天早晨听他的直播,结尾读一首小诗,唱几句。满满的能量补给,又燃起了对生活的热情与希望。很幸运年末直播间抽奖时,中了一本他的签名书《青少年品格必修课》。这也是我第一次在直播间中奖。且在新年的第一天元旦节收到!迫不及待打开,老师在上面写了“舍得”并附上签名。心情或许就像那些追星的粉丝一样,得到偶像的签名莫名欣喜!每当在工作或生活中遇到难题时,

- Day9:别沦为自动化的奴隶——为自己建一座“喷泉广场”

钱塘风华

电子设备解决了小麻烦,却制造了大麻烦。【书名】:混乱——如何成为失控时代的掌控者【作者】:蒂姆哈福德【本书总页码】:288【已读页码】:220(第七章:自动化end)2009年5月31日晚,法航447号航班在电传操作系统失效的情况下,飞行员因习惯了对电传操作系统的依赖,无法对当时的情况作出正确判断,因而也无法作出对应操作——当时的情况:飞机因为急速上升后,过于稀薄的空气密度导致飞机失速,机头抬升,

- springmvc 下 freemarker页面枚举的遍历输出

杨白白

enumfreemarker

spring mvc freemarker 中遍历枚举

1枚举类型有一个本地方法叫values(),这个方法可以直接返回枚举数组。所以可以利用这个遍历。

enum

public enum BooleanEnum {

TRUE(Boolean.TRUE, "是"), FALSE(Boolean.FALSE, "否");

- 实习简要总结

byalias

工作

来白虹不知不觉中已经一个多月了,因为项目还在需求分析及项目架构阶段,自己在这段

时间都是在学习相关技术知识,现在对这段时间的工作及学习情况做一个总结:

(1)工作技能方面

大体分为两个阶段,Java Web 基础阶段和Java EE阶段

1)Java Web阶段

在这个阶段,自己主要着重学习了 JSP, Servlet, JDBC, MySQL,这些知识的核心点都过

了一遍,也

- Quartz——DateIntervalTrigger触发器

eksliang

quartz

转载请出自出处:http://eksliang.iteye.com/blog/2208559 一.概述

simpleTrigger 内部实现机制是通过计算间隔时间来计算下次的执行时间,这就导致他有不适合调度的定时任务。例如我们想每天的 1:00AM 执行任务,如果使用 SimpleTrigger,间隔时间就是一天。注意这里就会有一个问题,即当有 misfired 的任务并且恢复执行时,该执行时间

- Unix快捷键

18289753290

unixUnix;快捷键;

复制,删除,粘贴:

dd:删除光标所在的行 &nbs

- 获取Android设备屏幕的相关参数

酷的飞上天空

android

包含屏幕的分辨率 以及 屏幕宽度的最大dp 高度最大dp

TextView text = (TextView)findViewById(R.id.text);

DisplayMetrics dm = new DisplayMetrics();

text.append("getResources().ge

- 要做物联网?先保护好你的数据

蓝儿唯美

数据

根据Beecham Research的说法,那些在行业中希望利用物联网的关键领域需要提供更好的安全性。

在Beecham的物联网安全威胁图谱上,展示了那些可能产生内外部攻击并且需要通过快速发展的物联网行业加以解决的关键领域。

Beecham Research的技术主管Jon Howes说:“之所以我们目前还没有看到与物联网相关的严重安全事件,是因为目前还没有在大型客户和企业应用中进行部署,也就

- Java取模(求余)运算

随便小屋

java

整数之间的取模求余运算很好求,但几乎没有遇到过对负数进行取模求余,直接看下面代码:

/**

*

* @author Logic

*

*/

public class Test {

public static void main(String[] args) {

// TODO A

- SQL注入介绍

aijuans

sql注入

二、SQL注入范例

这里我们根据用户登录页面

<form action="" > 用户名:<input type="text" name="username"><br/> 密 码:<input type="password" name="passwor

- 优雅代码风格

aoyouzi

代码

总结了几点关于优雅代码风格的描述:

代码简单:不隐藏设计者的意图,抽象干净利落,控制语句直截了当。

接口清晰:类型接口表现力直白,字面表达含义,API 相互呼应以增强可测试性。

依赖项少:依赖关系越少越好,依赖少证明内聚程度高,低耦合利于自动测试,便于重构。

没有重复:重复代码意味着某些概念或想法没有在代码中良好的体现,及时重构消除重复。

战术分层:代码分层清晰,隔离明确,

- 布尔数组

百合不是茶

java布尔数组

androi中提到了布尔数组;

布尔数组默认的是false, 并且只会打印false或者是true

布尔数组的例子; 根据字符数组创建布尔数组

char[] c = {'p','u','b','l','i','c'};

//根据字符数组的长度创建布尔数组的个数

boolean[] b = new bool

- web.xml之welcome-file-list、error-page

bijian1013

javaweb.xmlservleterror-page

welcome-file-list

1.定义:

<welcome-file-list>

<welcome-file>login.jsp</welcome>

</welcome-file-list>

2.作用:用来指定WEB应用首页名称。

error-page1.定义:

<error-page&g

- richfaces 4 fileUpload组件删除上传的文件

sunjing

clearRichfaces 4fileupload

页面代码

<h:form id="fileForm"> <rich:

- 技术文章备忘

bit1129

技术文章

Zookeeper

http://wenku.baidu.com/view/bab171ffaef8941ea76e05b8.html

http://wenku.baidu.com/link?url=8thAIwFTnPh2KL2b0p1V7XSgmF9ZEFgw4V_MkIpA9j8BX2rDQMPgK5l3wcs9oBTxeekOnm5P3BK8c6K2DWynq9nfUCkRlTt9uV

- org.hibernate.hql.ast.QuerySyntaxException: unexpected token: on near line 1解决方案

白糖_

Hibernate

文章摘自:http://blog.csdn.net/yangwawa19870921/article/details/7553181

在编写HQL时,可能会出现这种代码:

select a.name,b.age from TableA a left join TableB b on a.id=b.id

如果这是HQL,那么这段代码就是错误的,因为HQL不支持

- sqlserver按照字段内容进行排序

bozch

按照内容排序

在做项目的时候,遇到了这样的一个需求:

从数据库中取出的数据集,首先要将某个数据或者多个数据按照地段内容放到前面显示,例如:从学生表中取出姓李的放到数据集的前面;

select * fro

- 编程珠玑-第一章-位图排序

bylijinnan

java编程珠玑

import java.io.BufferedWriter;

import java.io.File;

import java.io.FileWriter;

import java.io.IOException;

import java.io.Writer;

import java.util.Random;

public class BitMapSearch {

- Java关于==和equals

chenbowen00

java

关于==和equals概念其实很简单,一个是比较内存地址是否相同,一个比较的是值内容是否相同。虽然理解上不难,但是有时存在一些理解误区,如下情况:

1、

String a = "aaa";

a=="aaa";

==> true

2、

new String("aaa")==new String("aaa

- [IT与资本]软件行业需对外界投资热情保持警惕

comsci

it

我还是那个看法,软件行业需要增强内生动力,尽量依靠自有资金和营业收入来进行经营,避免在资本市场上经受各种不同类型的风险,为企业自主研发核心技术和产品提供稳定,温和的外部环境...

如果我们在自己尚未掌握核心技术之前,企图依靠上市来筹集资金,然后使劲往某个领域砸钱,然

- oracle 数据块结构

daizj

oracle块数据块块结构行目录

oracle 数据块是数据库存储的最小单位,一般为操作系统块的N倍。其结构为:

块头--〉空行--〉数据,其实际为纵行结构。

块的标准大小由初始化参数DB_BLOCK_SIZE指定。具有标准大小的块称为标准块(Standard Block)。块的大小和标准块的大小不同的块叫非标准块(Nonstandard Block)。同一数据库中,Oracle9i及以上版本支持同一数据库中同时使用标

- github上一些觉得对自己工作有用的项目收集

dengkane

github

github上一些觉得对自己工作有用的项目收集

技能类

markdown语法中文说明

回到顶部

全文检索

elasticsearch

bigdesk elasticsearch管理插件

回到顶部

nosql

mapdb 支持亿级别map, list, 支持事务. 可考虑做为缓存使用

C

- 初二上学期难记单词二

dcj3sjt126com

englishword

dangerous 危险的

panda 熊猫

lion 狮子

elephant 象

monkey 猴子

tiger 老虎

deer 鹿

snake 蛇

rabbit 兔子

duck 鸭

horse 马

forest 森林

fall 跌倒;落下

climb 爬;攀登

finish 完成;结束

cinema 电影院;电影

seafood 海鲜;海产食品

bank 银行

- 8、mysql外键(FOREIGN KEY)的简单使用

dcj3sjt126com

mysql

一、基本概念

1、MySQL中“键”和“索引”的定义相同,所以外键和主键一样也是索引的一种。不同的是MySQL会自动为所有表的主键进行索引,但是外键字段必须由用户进行明确的索引。用于外键关系的字段必须在所有的参照表中进行明确地索引,InnoDB不能自动地创建索引。

2、外键可以是一对一的,一个表的记录只能与另一个表的一条记录连接,或者是一对多的,一个表的记录与另一个表的多条记录连接。

3、如

- java循环标签 Foreach

shuizhaosi888

标签java循环foreach

1. 简单的for循环

public static void main(String[] args) {

for (int i = 1, y = i + 10; i < 5 && y < 12; i++, y = i * 2) {

System.err.println("i=" + i + " y="

- Spring Security(05)——异常信息本地化

234390216

exceptionSpring Security异常信息本地化

异常信息本地化

Spring Security支持将展现给终端用户看的异常信息本地化,这些信息包括认证失败、访问被拒绝等。而对于展现给开发者看的异常信息和日志信息(如配置错误)则是不能够进行本地化的,它们是以英文硬编码在Spring Security的代码中的。在Spring-Security-core-x

- DUBBO架构服务端告警Failed to send message Response

javamingtingzhao

架构DUBBO

废话不多说,警告日志如下,不知道有哪位遇到过,此异常在服务端抛出(服务器启动第一次运行会有这个警告),后续运行没问题,找了好久真心不知道哪里错了。

WARN 2015-07-18 22:31:15,272 com.alibaba.dubbo.remoting.transport.dispatcher.ChannelEventRunnable.run(84)

- JS中Date对象中几个用法

leeqq

JavaScriptDate最后一天

近来工作中遇到这样的两个需求

1. 给个Date对象,找出该时间所在月的第一天和最后一天

2. 给个Date对象,找出该时间所在周的第一天和最后一天

需求1中的找月第一天很简单,我记得api中有setDate方法可以使用

使用setDate方法前,先看看getDate

var date = new Date();

console.log(date);

// Sat J

- MFC中使用ado技术操作数据库

你不认识的休道人

sqlmfc

1.在stdafx.h中导入ado动态链接库

#import"C:\Program Files\Common Files\System\ado\msado15.dll" no_namespace rename("EOF","end")2.在CTestApp文件的InitInstance()函数中domodal之前写::CoIniti

- Android Studio加速

rensanning

android studio

Android Studio慢、吃内存!启动时后会立即通过Gradle来sync & build工程。

(1)设置Android Studio

a) 禁用插件

File -> Settings... Plugins 去掉一些没有用的插件。

比如:Git Integration、GitHub、Google Cloud Testing、Google Cloud

- 各数据库的批量Update操作

tomcat_oracle

javaoraclesqlmysqlsqlite

MyBatis的update元素的用法与insert元素基本相同,因此本篇不打算重复了。本篇仅记录批量update操作的

sql语句,懂得SQL语句,那么MyBatis部分的操作就简单了。 注意:下列批量更新语句都是作为一个事务整体执行,要不全部成功,要不全部回滚。

MSSQL的SQL语句

WITH R AS(

SELECT 'John' as name, 18 as

- html禁止清除input文本输入缓存

xp9802

input

多数浏览器默认会缓存input的值,只有使用ctl+F5强制刷新的才可以清除缓存记录。如果不想让浏览器缓存input的值,有2种方法:

方法一: 在不想使用缓存的input中添加 autocomplete="off"; eg: <input type="text" autocomplete="off" name