都是上市公司和行业龙头,为什么卖醋的市值还不如卖酱油的一个涨跌停?

![]()

作 者:江 峰

来源:市值观察(ID:shizhiguancha)

作 者:江 峰

来源:市值观察(ID:shizhiguancha)

开门七件事,“柴米油盐酱醋茶”。

作为一个旱涝保收、防御性极强的板块,调味品行业正日益受到投资者的青睐。尤其在海天味业市值超越中国石化之后,调味品俨然成为比白酒更加“刚需”的完美赛道。

在A股,酱油板块有海天味业、中炬高新、加加食品等多只股票,但食醋领域却只有恒顺醋业一家。然而,物以稀为贵的道理,似乎总不能在恒顺醋业身上应验。一直以来,号称有两百年历史的恒顺醋业,营收和净利润均不及海天味业十分之一,市值则更不到海天味业的二十分之一。

伴随着公司管理层的密集调整,一代醋王似乎有了“知耻而后勇”的气势与决心,市场对“体制改革”的预期也又一次打满。然而,恒顺醋业中报却显示,公司主营收入及净利润的增长均仅为个位数,毛利率则出现同比下降,“改革的红利”恐怕又将再一次推迟。

1 中报业绩平平 预期再次落空

恒顺醋业位于江苏镇江,乃是国内四大名醋之一“镇江香醋”的代表,食醋产品的产销量长期位居全国第一。经过多年的发展,公司目前形成了香醋、白醋、料酒及酱类等几大产品系列产品。按调味品行业统计口径计算,公司现有食醋产能是33万吨,料酒5万吨。

目前,恒顺食醋产品市占率(出厂量计算)约在8%左右,位居行业第一位。此外,由于料酒在原料选择和发酵技术上和食醋酿造具有一定的相似性,恒顺料酒近几年保持了较快的增长,市占率约在2%左右,位于行业第三位。

与海天味业高度依赖餐饮渠道不同,恒顺醋业销售收入主要来自于家庭消费。因此,在新冠疫情对餐饮行业造成较大负面影响的背景下,市场普遍对恒顺醋业绩表现多了几分期许。

然而,事实又一次证明,不能对恒顺醋业期望过高。2020年上半年,恒顺醋业实现营业收入9.53亿元,同比增长7.39%;归属母公司净利润为1.49亿元,同比增长3.63%;扣非净利润1.33 亿元,同比增长11.44%。公司主营收入及净利润只是维持了个位数的增长,毛利率则出现了较大幅度的下滑。

分产品来看,公司上半年醋业务销售收入6.51亿元,同比增长5.03%;毛利率为44.04%,同比下滑2.53个百分点。料酒业务实现销售收入为1.49亿元,同比增长27.03%,毛利率提升了2.19个百分点至36.61%。

受毛利率较低的料酒产品收入占比提升影响,恒顺上半年综合毛利率为41.23%,较上一年同期下滑3.3个百分点。

一直以来,恒顺醋业销售对大本营江苏省及其所在地华东市场较为依赖。最近几年,公司华东大区收入占比均在50%以上,而西北、华北两大区收入占比均不足10%。

从上半年情况看,恒顺醋业分区域的销售增速仍呈现出“弱者恒弱”的格局。半年报数据显示,恒顺醋业西北大区、华北大区销售收入分别为0.78亿元和0.55亿元,增速分别为4.1%和1.22%,在公司五大区域中分别位列倒数第二和倒数第一。

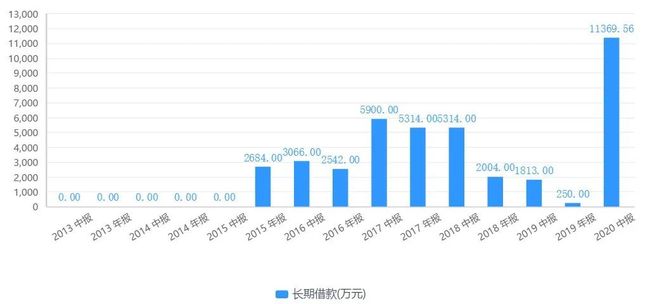

截至目前,恒顺拥有食醋产能33万吨,料酒5万吨。与此同时,公司还在推进8万吨/年的香醋扩产续建项目以及5万吨/年的料酒扩产项目。半年报显示,公司在建工程较上年同期期末数增长150.20%。与此同时,公司长期借款达到1.14亿元,同比增幅达到527.11%,创下自2013年以来新高。

▲ 恒顺醋业资产负债表虽然在海天的“刺激”之下,投资者每每对恒顺醋业充满期待。但总体来看,恒顺上半年业绩表现较为平淡。且在很长的一段时间内,其业绩表现都不能令人满意,吃醋远不如打酱油已成为A股的普遍共识。

2

醋比酱油差在哪里?

与白酒行业类似,调味品也是一个颇具“中国特色”的行业,较少受到外资品牌冲击。近年来,在消费升级及外卖快速发展的背景下,行业迎来了较好的发展时机。这其中,又以海天味业最为勇猛,其市值接连将万科、美的和中国石化挑落马下,酱油的神话一再被续写。

在不少投资者错过海天味业后,纷纷将期待的目光投向了恒顺醋业。然而,恒顺纵然有着中华老字号的金字招牌,并贵为食醋行业龙头老大,但其业绩、市值表现均不及海天十分之一,与行业老二中炬高新相比也有一倍以上差距。

作为不同的赛道,食醋比酱油在市场容量、渠道结构乃至竞争格局上都存在较大差距。因此,非要用海天酱油的标准来要求恒顺,似乎并不科学。据中商产业研究院预测,2019年,包括发酵制品在内的调味品总产值超过3700亿元。其中,酱油市场容量在600亿元以上,食醋规模在100亿元-150亿元之间,双方规模差距最少在4倍以上。

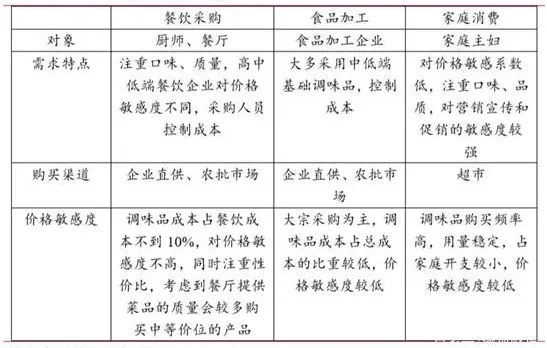

一般来说,调味品企业渠道模式可以分为餐饮采购、家庭消费和食品加工三大类,分别对应的是餐饮企业、家庭主妇以及食品加工企业等三类消费对象。

▲不同消费渠道的消费特点

来源:中国调味品经销商协会

通过比较,餐饮企业对调味品的品质更加注重,而对价格不敏感(调味品所占菜品成本比例很低)。此外,为了保证菜品味道的稳定,餐饮客户不会轻易变更产品品牌。因此,餐饮渠道具备高频次、高粘性以及价格敏感度低等特点,该渠道的产品销售往往可以获得稳定持续的高毛利率,竞争优势较为明显。

海天味业业绩之所以能够保持持续稳定的增长,就与其餐饮渠道销售占比较高(60%)密不可分。但与海天不同,恒顺醋业餐饮渠道收入占比不足10%,公司更加依靠传统商超渠道,以家庭消费为主。因此,由于产品品类的差异,可以说食醋行业错过了餐饮渠道这一近十年高速发展的黄金赛道。

最后,由于地域性消费偏好的存在,恒顺所在的镇江香醋在南方较受欢迎,而我国北方地区消费者则更加偏好山西陈醋。这既是恒顺醋业北方区域销售较弱的一个客观原因,也是恒顺醋业市占率表现(8%)远不及海天味业(18%)的主要因素。

除了上述客观因素外,公司此前内部管理机制的落后、盲目的多元化发展等问题也是恒顺醋业业绩及市值表现之所以一再低于预期的主要原因。恒顺醋业的控股股东为镇江市国资委,与同属于江苏省地方国资委控股的洋河股份不同,自2011年上市以来,恒顺醋业至今没有进行过股权激励、员工持股等体制性改革。

值得注意的是,公司近期高管层变动较为频繁。去年12月,恒顺醋业原董事长辞职,新任董事长杭祝鸿走马上任。今年7月,公司原营销总监高云海辞职,公司总经理李国权兼任营销总监职务。

2019年年报显示,恒顺醋业2020年经营总目标为:“主营调味品业务销售增长超12%,扣除非经常性损益净利润增长12%”。此外,在年报中,公司新任管理层对“改革”一词着墨颇多,涉及到营销体系、品牌建设体系、产品体系、考核体系等多方面。

受公司改革预期影响,恒顺醋业股价年内涨幅一度超过120%,公司市盈率也达到80倍的历史高位。但从上半年数据来看,公司主营收入增速、扣非净利润增速均未达到12%这一增长目标,下半年业绩承压严重。

一面是翻倍上涨的股价,一面是泛善可陈的业绩,不知这瓶上市20年的陈醋,还能香多久?

▼长按二维码识别关注

“点赞”是喜欢,“在看分享”是真爱![]()