李奇霖:分级的消费

![]()

今年的奢侈品市场,在整体消费都低迷的大环境中,显得特别亮眼。一线大牌纷纷提价,专卖店限流,门口排了很长的队,和门可罗雀的很多品牌形成鲜明对比。想必很多读者都看过这样的报道,或者有亲身体会。一些观点认为奢侈品卖得好,主要是消费升级。

消费升级这个概念并不陌生,前几年在讨论消费的时候,就经常提到它。支撑这个观点的一个重要论据是,国际经验显示人均GDP超过8000美元时,就会进入消费升级阶段。

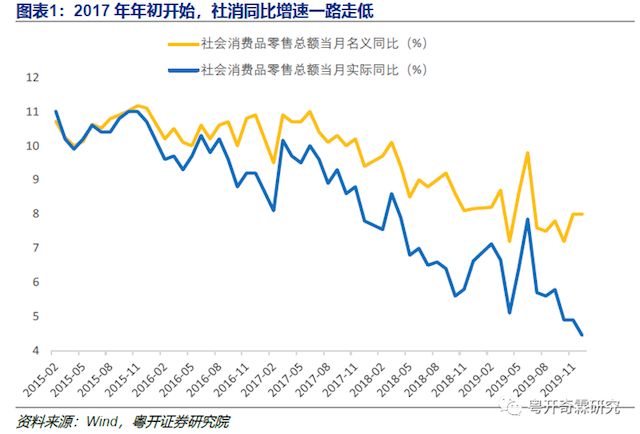

2018年开始,消费升级就提得少了。因为当年上半年社会消费品零售总额增速从维持多年的两位数降到了8%,拼多多的快速崛起和上市甚至引起了是否出现消费降级的讨论。

如果不是今年奢侈品卖得好,可能消费升级这个词也不会再度引起很多人的关注。

但与此同时,我们又确实看到,疫后经济复苏阶段,消费又是恢复最慢的。固定资产投资和出口早已经恢复到疫情前的水平了,社会消费品零售总额到8月才开始转正。

看待这种消费分化,我们认为不能简单套用国际经验,认为人均GDP突破8000美元就会出现总量层面的消费升级。有以下两个原因:

第一,人均GDP是有名义和实际之分的,用不同年份美元所核算的人均GDP差异很大。考虑到这个因素后,人均名义GDP8000美元和消费升级没有必然联系。

第二,GDP在不同国家内部的分配是不一样的,居民部门可支配收入占GDP比例在不同国家分化很大,高的如埃及2015年达到了85.3%,低的如冰岛2014年只有45.5%。因此即使名义人均GDP相同,不同国家的居民实际购买力也会大相径庭。

从增长放缓后必然出现分化,来解释更为合理。经济高速增长时期,大家都能分得一杯羹,但是当经济增速中枢下移后,新增的盘子小了,竞争自然会变得激烈,市场份额如此,收入分配也是如此。再加上资产和债务分布的不均衡,最终导致的结果就是消费分级,高端商品和低端商品都有自己的忠实拥趸。

![]()

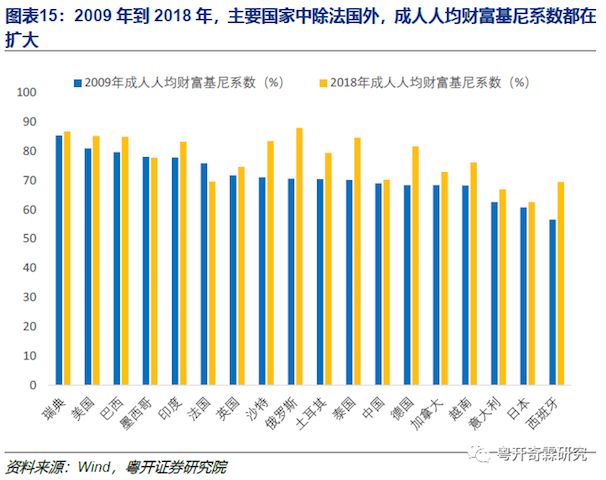

消费包括两部分,一个是实物性商品消费,国家统计局公布的月度数据社会消费品零售总额,统计的就是实物性消费;另一个是服务消费,目前还没有很好的指标来衡量,考虑到服务不像实物商品那样可以储存,它的生产基本对应着即时的消费需求,因此我们这里用服务业生产指数同比来衡量服务消费的变化。这个指标公布的时间比较短,2016年12月才开始有,但也能满足我们的研究需要了。新冠疫情把今年绝大部分的经济数据砸出了一个大坑,消费数据也是如此。为了方便观察数据的波动,暂时先不考虑2020年的情况。实物性商品消费方面,可以看到2017年年初开始,社会消费品零售总额名义增速就一路走低,剔除价格因素后,实际增速下滑得更快。

服务消费方面,也是这样,只不过时间稍晚一点,2018年开始下滑的。

除了客观的消费增速外,也有偏主观的统计指标,显示居民消费意愿在下滑。比如由国家统计局发布的月度指标——消费者信心指数消费意愿分项,也在2019年年初见顶。

2020年新冠疫情突如其来,庆幸的是在国内得到了很快控制。随着4月初武汉解除离鄂通道管制措施,国内经济开始修复,各个终端需求逐步好转。相比于固定资产投资和出口,消费恢复的速度要慢得多,也是二季度GDP最主要的拖累。这一方面确实和出于对疫情的担忧而减少在外消费有关,但它也能说明居民的消费意愿并不强,毕竟很多商品消费是可以从线下转到网上的,但我们并没有看到实物商品网上零售的大幅回升,刨掉疫情造成的深“V”,最新数据实际上还处于有统计以来的低点。

种种迹象表明,2018年以来中国的消费并不强劲,并没有出现之前预期的消费升级所带来的消费增速回升。新冠疫情又让消费变得更加乏力,目前还在拖累经济恢复。

![]()

M型社会和消费分级

日本趋势专家大前研一在他的著作《M型社会:中产阶级消失的危机与商机》里,描述了日本社会由原来以中产阶级为主流,转变为富裕和贫穷两个极端,中产阶级逐渐消失的事实。M型社会的两端,正如哑铃的两端一样,改变了市场商机和营销法则,高端奢侈品和大众化品牌,都成为众多营销者的关注对象。

除了日本外,美国、中国香港和台湾地区等地,都已步入M型社会。在M型社会里,面向占社会少数的富人群体的奢侈品,以及面向占社会大多数的中低收入人群的大众化品牌,都有自己的坚实拥趸。

其实最近几年,中国消费在整体增速下滑的同时,也开始出现分化。

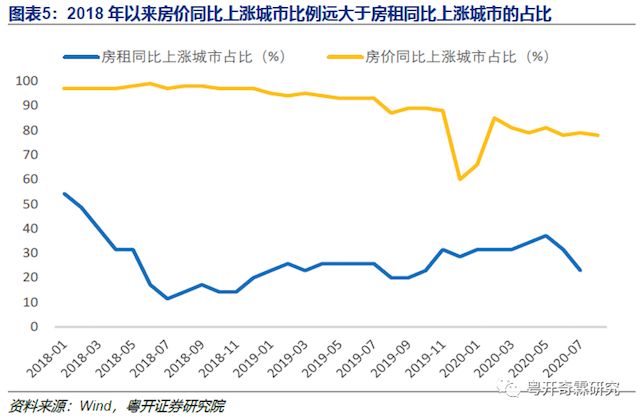

先来看房价和房租这对反映购买力分化的指标。中国购房时的高首付比例,对购房者的现金类资产规模有一定要求,尤其是在房价较高的一、二线城市。房价变动并不是一个很好的反映消费能力变化的指标,因为房价涨到一定水平的时候,会反过来压制消费。但可以用它来衡量居民购买力,毕竟在付首付的时候,是需要拿出实实在在的钱的。

房租变化则可以反映租房者的购买力,尽管有很多特例,但从平均意义上讲,购买人群拥有的资产规模要大于租房的人群。

数据显示,2018年至今,各城市中住宅价格同比上涨城市的占比,要远大于房租同比上涨城市的占比,前者多数月份在85%以上,而后者大部分时间都在30%以下。也就是说房价同比上涨的城市,要远多于房租同比上涨的城市,不同资产规模人群的购买力出现了明显分化。

购买力的分化,直接体现在消费上,一些高端消费品的表现好于这种消费品的整体。

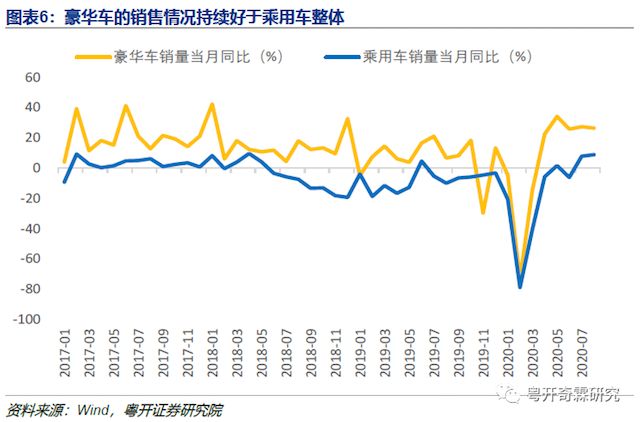

一是看大件可选消费——汽车。2018年二季度至今,多数月份的汽车销量同比是负增长的,市场各方对此也进行了很多讨论。但是我们看到,相同时期以BBA,即奔驰、宝马和奥迪衡量的豪华车销量同比增速,大部分时间都在两位数,销售情况要比汽车行业整体好得多。

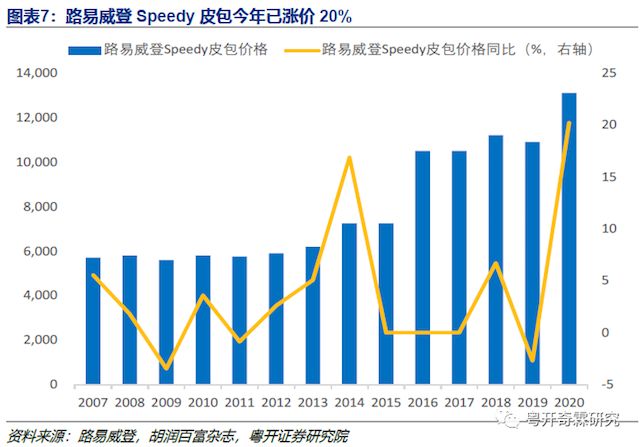

二是和整体消费低迷相对的是,皮包等奢侈品的价格今年逆势大幅上涨,以LV、Chanel和Gucci为首的奢侈品牌掀起了涨价潮。根据胡润百富杂志的统计,路易威登Speedy皮包2019年的价格为10900元,而各种型号的Speedy包最新价格在13100元左右,今年涨幅达到了20.2%。Chanel经典款女包的年内涨幅更大,达到了28.4%。

和高端消费品销售火爆同时出现的是,一些以中低收入人群为客户群体的品牌,近年也有较快发展。

一是拼多多的活跃买家数,今年上半年增加了近1亿人,二季度末达到近7亿人。谈到消费分化,必须要谈到的一个企业是拼多多,它的崛起速度令人咂舌。尽管现在正逐步向高线城市攻城夺地,但它的客户群体仍然以农村和低线城市为主。

从活跃买家数看,连续五个季度增速在40%左右,有大量的新增买家开始使用拼多多。2019年年末时拼多多的活跃买家数为5.85亿人,到了今年二季度末的时候就涨到了6.83亿人。

根据拼多多的财报,2020年二季度时,单个活跃买家的年均消费额为1857元,同比增长27%。这个增速远高于社会消费品零售总额的同比增速,以及实物商品网上零售额的同比增速,一部分消费开始被在拼多多上的网购所替代。

二是名创优品在中国快速发展。如果说拼多多是大众化消费在线上迅猛发展的代表,那么名创优品则能说明,面向大众的线下消费同样发展迅速。名创优品2013年进入中国,供应链直接和头部工厂合作,商品单价以10元-20元居多,最高不超高99元。在价格低廉的同时,保证商品的外观和质量,产品流转和和更新周期快,每7天上一次新货。

低价策略让名创优品迅速扩张。百度地图搜索显示,名创优品全国门店数已达到1898家,其中四个一线城市最新的门店数分别为北京135家、上海124家、广州124家和深圳97家。

一边是高端消费品火爆,一边是面向普通大众的品牌或门店也迅速扩张。这反映了中国出现消费分化的事实,高端的和大众化的品牌,都有自己的市场。

![]()

为什么会出现消费分级

消费是人的自主行为,在有消费能力的时候,自然会增加消费,对品质也会有更高的追求。消费分级或者说消费分化,从根源上来讲,就是居民的消费能力出现分层,一部分富裕群体有能力购买更多的奢侈品,而更多的人是去追求性价比,更加偏爱大众化品牌。

一些长期的变量,比如储蓄习惯、保障体系不健全等,这里就不讨论了,因为这些长期变量是一致存在的,很难说它们会突然导致消费分级。这篇文章里,我们重点分析短期的变量,包括收入分配和资产差距的扩大,以及低资产人群的负债率更高这三个因素。

先来看收入分配差距的扩大。在经济高速增长的时候,各个群体,无论是企业家还是工人,都能搭上时代的列车,分得一杯羹,因为增量的盘子在做大。但是在经济增速放缓后,新增的蛋糕变小了,围绕这部分蛋糕的竞争会变得激烈,结果自然是分化。这种竞争其实就是产生M型社会的根源,富者越富,穷者越穷。

衡量收入分配的指标,一是基尼系数。2019年全国居民收入基尼系数还没有公布,最新数据是2018年的,截至2018年,中国居民的基尼系数已经连续3年回升。

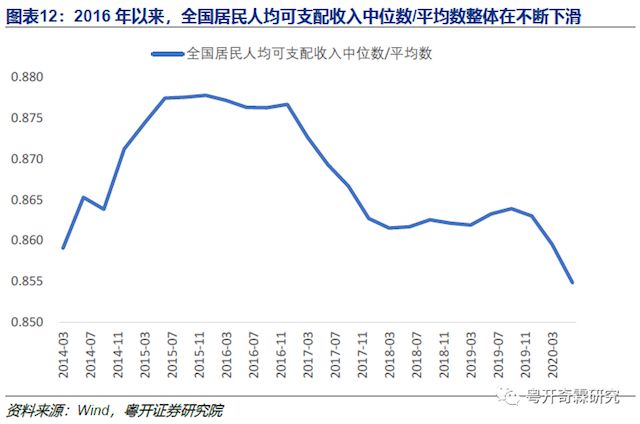

二是居民收入中位数和平均数的比值。在一个收入分配比较均衡的国家或者地区,居民收入的中位数和平均数差距不大。但是在一个收入分配不公平的国家,高收入群体会让很多低收入人群感到“被平均”,中位数和平均数有差距。而且收入分配越不公平,两者的差距越大,即中位数和平均数的比值越小。

我们看到,中国城乡一体化住户调查口径的全国居民可支配收入,中位数和平均数的比值2016年以来整体在不断下滑,反映了收入分配的差距在拉大。

再来看不同群体持有资产规模差距的扩大。相比于收入分配,资产分布不均等更为严重,富人群体持有的资产比例更高。

一是根据招商银行的私人财富报告,可投资产超过1千万的高净值人群,从2006年的18.1万人,增加到2018年的197万人。这些高净值人群持有的可投资产总规模,从2006年的5.2万亿,提高到2018年的61.0万亿,占全部个人持有的可投资产比例,同期从20.0%上升到32.0%。

二是根据中国人民银行2020年4月发布的城镇居民家庭资产负债调查结果,2019年中国城镇居民家庭总资产均值为317.9万元,中位数为163.0万元。两者相差154.9万元,表明居民家庭的资产分布不均。

这个调查还显示,资产规模最低的20%家庭,持有的资产仅占全部家庭资产的2.6%,而资产规模最高的20%家庭持有资产占比达到63.0%,其中资产规模最高的10%家庭持有资产占比达到了47.5%。

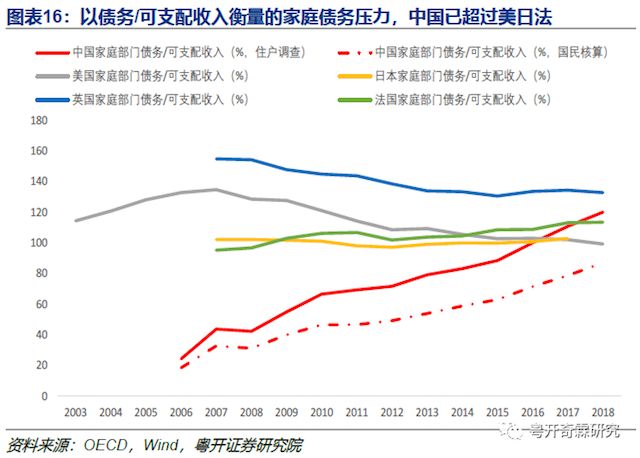

相比于收入,财富分化更大,也符合国际规律。2009年到2018年主要国家中除法国外,成人人均财富基尼系数都在提高。而且这些国家的成人人均财富基尼系数都在60%以上,远高于收入基尼系数,这意味着财富分化问题本身就比收入分化更严峻。

最后来看债务压力。衡量居民部门的偿债负担,通常喜欢用居民杠杆率,即居民债务余额/GDP,但这个指标没有充分考虑到GDP在各个国家内部不同主体之间的分配,用债务余额/可支配收入更为客观。中国以城乡一体化住户调查口径的居民可支配收入,测算的这一偿债指标,已高于美国、日本和法国。

从这个角度出发,也就不难理解为什么近年中国的消费增速不断下滑了,沉重的债务压力,让中国人不得不变得节省。

从结构的视角来看居民债务,可以发现资产越少的人,债务压力越大。上文提到的中国人民银行城镇居民家庭资产负债调查结果显示,资产规模越低,有负债家庭的资产负债率越高。

房贷是中国家庭的主要债务来源,西南财经大学中国家庭金融调查与研究中心的调查显示,2015-2017年新购房有负债的家庭中,收入越低的家庭,债务收入比越高。收入最低的20%家庭债务收入比为13.7,收入最高的20%家庭债务收入比也有1.8,都要比城乡调查口径下的2017年债务收入比1.1更高。

总结一下,经济增长放缓后,新增的蛋糕变小,围绕这部分蛋糕的竞争加剧,结果自然是收入分化,而财富的分化会比收入分化更大。加上债务压力更集中在低收入和低资产的人群手里,整个社会的消费能力呈现M型。少数富人群体有能力去消费更多的高端消费品和奢侈品,占社会绝大多数的中低收入人群追求性价比,大众化的品牌也能得到青睐,整个社会消费升级和消费降级并存。

消费分级也有一定的政策含义。常用的物价指标CPI,衡量的主要是大众消费品和服务的价格变化,最近两年受猪肉的影响也很大,CPI反映货币购买力变化的能力是在不断减弱的。

今年四季度CPI同比会继续走低,核心CPI同比可能已经触底但不会有大的反弹压力。如果只盯着CPI和核心CPI,而忽视了消费分级背景下,一些供给短缺而又符合消费升级方向的商品和服务,比如优质的医疗和教育资源,以及一线城市房产在涨价的事实,可能会误认为货币政策还有很大的宽松空间。货币政策应该从更广义的角度来考虑物价,在防风险、稳增长和治通胀中平衡。

(作者李奇霖为粤开证券首席经济学家、研究院院长;张德礼为首席宏观研究员)

![]()

喜欢本篇内容请给我们点个在看