编译/石若萧 卡拉

编辑/程蓦

编者按:本文2018年4月4日发布于www.bcg.com,作者Patrick Dupoux、Lisa Ivers、Stefano Niavas 、Abdeljabbar Chraïti,原标题《Pioneering One Africa:The Companies Blazing a Trail Across the Continent》。

非洲的企业们正在逐步将这块大陆的资源进行整合,这个趋势已经持续了很长一段时间。尽管如此,许多障碍和困难仍然存在。

各界公认,若想要实现非洲大陆的持续发展,经济一体化是其关键所在。推动一体化进程的,既有来自非洲本土的企业家和快速增长的本土公司,也有大量的跨国企业参与其中。

自2010年以来,BCG一直致力于对非洲的商业和经济发展进行跟踪观察。我们重点关注的对象,是在行业内占据领导地位的非洲本土公司和跨国公司。

在我们的第一份报告中,我们对一批新近从非洲涌现,逐步参与全球商业竞争的公司进行了审视(参见《来自非洲的挑战者:从被忽视的大陆涌现的全球竞争者》,BCG焦点,2010年5月)。

在我们的第二份报告中,我们探讨了非洲不断变化的发展模式,以及那里的公司如何适应快速变化的商业环境(参见《赢在非洲:从贸易站到生态系统》,BCG焦点,2014年1月)。

在我们的上一份报告里,我们分析了灵活、快速增长的非洲公司是如何在自己的主场击败跨国公司的(参见《与雄狮争霸:在非洲的游戏规则下取得商业成功》,BCG焦点,2015年11月)。

本报告持续对非洲公司的发展进行了观察,重点关注的是:非洲公司如何通过扩大其能力、业务范围来推动非洲大陆的经济一体化。

由于这些公司的活动,那些长期限制非洲各国经济互动的障碍正在被消解。非洲公司的首要目标是谋发展,消除这些障碍,对达到这个目标而言至关重要。

除此之外,他们的第一要务,当然是为其股东创造回报。但他们也明白,他们的活动同时也会促进经济和社会的发展,创造出一个更好的商业环境,从而反过来进一步助力企业的发展。因此,经济一体化不仅只是一种策略,更是一种互惠共赢的结果。

分散化:一大商业障碍

分散化是非洲企业经常会面临的问题,这个问题往往以多种形式表现:

“用船把一辆车从巴黎运到拉各斯(尼日利亚首都),比从阿克拉(加纳首都)运到拉各斯的运费要更便宜。”

“在非洲要想拿到签证,尤其是为我的非洲员工们拿签证,简直是个噩梦。”

“非洲是一个有趣的市场——但非常分散。许多国家都太小了。 我怎样才能达到规模效应? 我应该从哪里开始?”

“没有‘一个非洲’这样的概念。非洲其实是一个由许多不同市场组成的集合。”

让我们先从简单的地理知识开始讲解这个问题——其实也并不简单(参见图1)。非洲很大,但只有少数城市拥有400万以上的人口,而且他们分散在整个非洲大陆之中。直航航班很少,飞行时间也很长——世界上最长。包括转机时间在内,非洲两座城市之间的平均飞行时间为12小时。

而在欧洲,那些占了整个欧洲70%GDP的国家,你从任何一个城市出发,都可以在3小时之内到达另一个城市。在东南亚或拉丁美洲,这样的旅行需耗时8个小时。 在非洲,类似的旅程需要15个小时——整整一个白天。

(图1)

然后,是地缘政治和经济分散的问题。非洲有54个主权国家——是南美洲的四倍多,东亚的三倍。考虑到陆地面积,大多数非洲国家的人口其实很少,经济活动范围也很小,得把24个非洲国家的GDP加起来才能达到1万亿美元——世界上其他地区很少出现这种情况。

更重要的是,欧洲大部分地区已合并为一个贸易区,即欧盟。相比之下,非洲却有16个贸易区,比南美洲(6个)和东亚(1个)要多得多。五分之四的非洲国家需要签证才能访问(参见图2)。

1991年签署的《阿布贾条约》曾设想过要建立一个非洲经济共同体,但因为在整个大陆范围内的自由贸易进展缓慢、不确定性高,且涉及步骤实在太多(包括在1991年建立多重区域经济共同体,在2019年建立大陆关税同盟,2023年建立共同市场,以及2028年建立经济货币联盟),该设想就暂时被搁置了。

(图2)

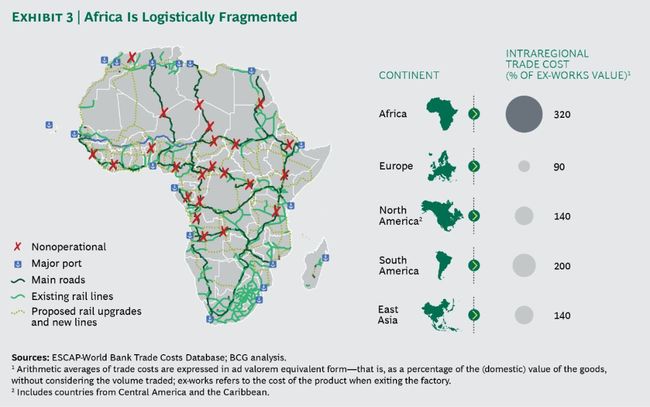

物流系统的分散是另一个问题(参见图3)。尽管近来有许多的基建提案被提出,但非洲依然缺乏能够连通整个大陆的公路和铁路网——许多现有的公路和铁路要么年久失修,要么到了边境就中断了。这大大增加了企业开展业务的成本。

我们通过计算得出,在非洲,商品运输和分销成本相当于商品本身价值的320%,而这个数字在南美洲为200%,在东亚和北美为140%。

(图3)

非洲的分散化程度远远超过世界其他任何地方。这一点显著增加了那些因为无法利用规模效应,从而在全球竞争中落了下风的国家所面临的挑战。

持续的增长及整合

尽管存在分散化的障碍,但非洲的经济一体化还是在进行着,并且还在加速。每个月、每个季度、每年,我们都会看到这种进步的迹象。主要驱动力来自本土的企业。非洲人更喜欢在非洲投资,非洲人更喜欢与非洲人做生意,非洲游客去得更多的地方也在非洲。

四项统计数据——涵盖外国直接投资、货物贸易、并购和人员——为我们观察这个进程提供了入口(参见图4)。

在2006-2007年和2015-2016年之间,非洲公司在非洲国家的年度平均投资额几乎翻了三倍,从37亿美元增加到了100亿美元。在同一时期,区域内年平均并购交易案例从238宗增加到了418宗,其中本土企业主导的交易占2015年总量的一半以上。

同时,非洲内部的年均出口额从410亿美元增加到了650亿美元。来自非洲本地的游客(非洲人在非洲内部旅行)的年平均人数从1900万增加到了3000万。2015-2016年,来自非洲本地的游客占了非洲大陆游客总数的一半以上。

(图4)

由非洲企业家主导的

正如我们在《与雄狮争霸》中所写的那样,原本由跨国公司所独有的那些优势——规模化、技术、资本——已经被大大弱化了。非洲本土企业发展得如此迅速,必须归功于它们逐步培养起来的四项优势:

1. 专注——聚焦于非洲大陆

2. 主场——具备实地经验,靠近政策制定者

3. 信息——能更好地获取与当地市场相关的数据和资讯

4. 灵活——具备快速决策和驾驭(当地)不规范的商业环境的能力

在过去的十年间,非洲本土企业利用这些优势,不仅在本土扎下了根,而且逐步延伸到了非洲大陆的其他地区,这一趋势在过去几年中已经开始加速。与此同时,他们也成了促进非洲经济一体化的先锋。

非洲排名前30的公司,目前平均每家公司在16个非洲国家开展业务,而在2008年只有8个国家。就目前的速度,这些公司每年都会向一个新的国家扩张。

先谈谈三个行业。

非洲的航空公司迅速扩大了他们服务的国家数。为了应对未来预计会大量增长的客流量,他们还新建了许多航线和站点。2016年,埃塞俄比亚航空公司的航线经停36个国家,2006年这一数字是24。摩洛哥皇家航空经停30个国家(是2006年的两倍)。科特迪瓦航空公司经停17个国家,卢旺达航空公司经停16个国家。非洲的航空公司们正将非洲的领空连接起来——这正是经济一体化的先决条件。

非洲的金融机构也在支持企业的贸易和扩张,这也是经济一体化的粘合剂。例如,摩洛哥的三家主要银行已将其业务范围从2005年的3个国家扩大到了2016年的14个国家,并助力摩洛哥对这些国家的出口额增加了5倍。

电信运营商和媒体公司也正在尽其所能推进泛非地区的联网和通信。西非有线电视系统,一个由12个运营商组成的联盟,已将11个非洲国家和欧洲连接了起来。非洲的互联网普及率在2016年已经超过了30%。非洲本地和国际化的媒体公司也在通过它们的媒体运营、高级会议和活动,来促进信息、思想和人员的流动。CNBC非洲、BBC非洲、非洲24和非洲news正在逐步发展成泛非洲的信息网点。非洲CEO论坛等活动,也吸引了来自整个非洲大陆的商业领袖和决策者。

此外,马士基、波洛雷集团、百乐威物流和帝国物流国际等国际物流公司,正在协助创造更大的贸易量。从2005年到2016年,他们协助推动非洲内部贸易增长了将近120%——从300亿美元增加到了640亿美元,同时几乎将其平均服务的非洲国家数量翻了一番。

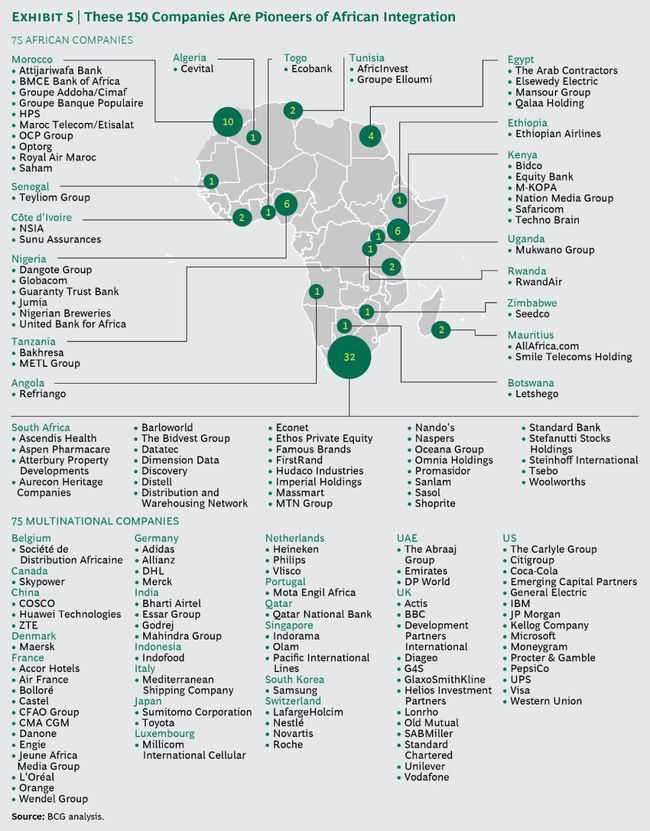

150名泛非先锋介绍

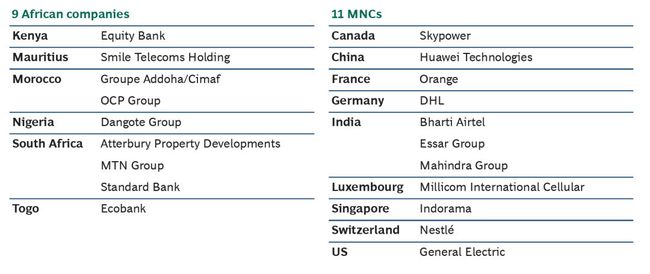

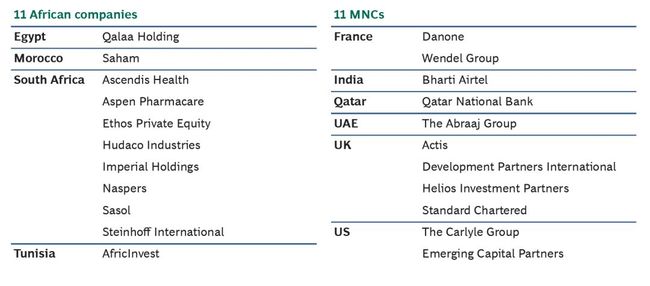

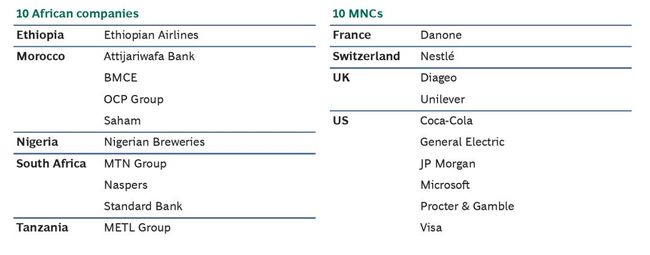

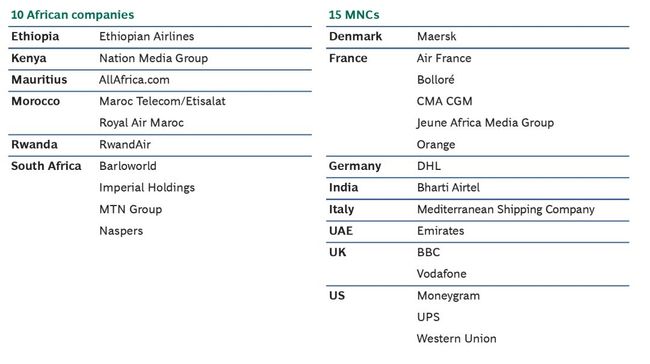

我们已经统计了150家正在致力于实现非洲一体化的公司(参见图5)。它们由75家非洲公司和75家跨国公司组成,这些公司在非洲创下了令人印象深刻的业绩记录,并为这块大陆的进一步整合做出了贡献。

非洲本土的“先锋”们来自非洲大陆的18个国家:其中32家在南非,10家在摩洛哥;肯尼亚和尼日利亚各有6家;4家来自埃及;科特迪瓦、毛里求斯、坦桑尼亚和突尼斯各有2家。

跨国公司则来自全球各地。其中来自法国、英国和美国的最多。与此同时,有十几家来自中国、印度、印尼、卡塔尔和阿联酋的跨国公司,也活跃在非洲大陆。

(图5)

在我们2013年的《赢在非洲》报告中,我们强调了“赢家”们的共同特征。有许多因素决定了先锋们如何扩大、发展和创造价值——不仅是为其所有者和员工,还为其开展业务的国家——他们做了八件事:

1. 积极拓展自己的足迹。

2. 进行绿地投资。

3. 以并购方式进行扩张。

4. 建立品牌认可度。

5. 依托当地进行创新。

6. 发展人才优势。

7. 建立当地的生态系统。

8. 通过促进人员、货物、数据和信息的流动来连接非洲。

接下来我们将探讨这些公司是如何造成影响的。

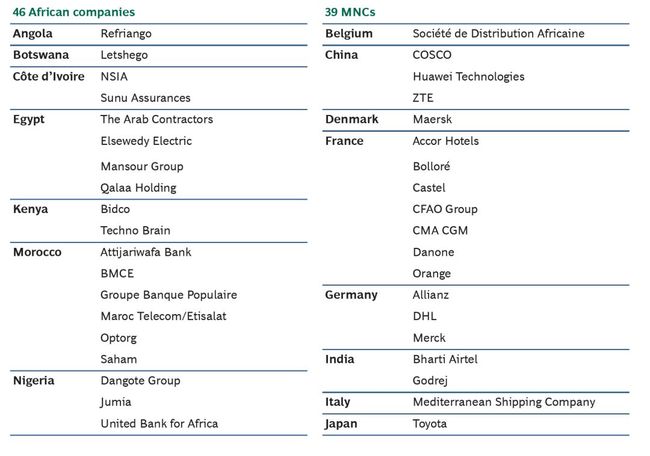

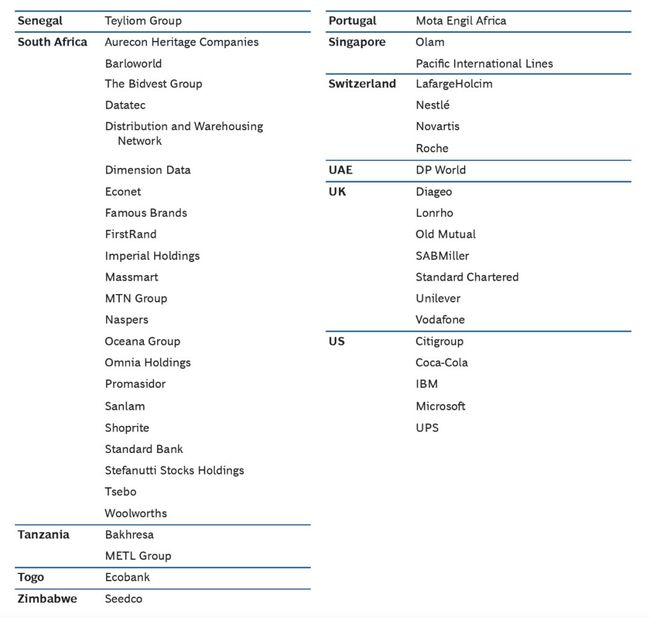

布局

我们统计了85家在非洲拥有商业布局的公司(我们通常将其定义为在至少10个非洲国家开展业务),其中46家公司是非洲本土公司。他们活跃于金融、快消、零售、工业产品、技术和物流等领域。

在总部设在非洲的46家公司中,有22家位于南非,6家位于摩洛哥,其余公司则各自分布在不同的国家。他们的管理者告诉我们,除了在新市场寻求增长之外,同时在多个国家展开业务,有助于降低一些国家的经济波动和政治不稳定带来的风险,并更好地了解隐藏在整个非洲大陆的不同的消费模式、贸易渠道和商业环境背后的多元文化动态和客户需求(参见《为非洲跨国公司制定市场路线》,BCG文章,2017年6月。)

以非洲的阿提哈利瓦法银行和摩洛哥外贸银行这两家总部设在摩洛哥的公司为例。这两家银行分别在14个和20个非洲国家(除本国市场之外)拥有700多个和560个国际分支机构,它们已成为在非洲布局最大的两个银行集团。同时,他们的国际业务也在快速增长。2016年,摩洛哥外贸银行在撒哈拉以南地区的业务,为该银行贡献了40%以上的营业额,以及超过30%的净收入。

或者以法国的CFAO集团为例。该集团成立于1852年,在非洲活跃了150多年。它在非洲大陆的35个国家开展业务,同时也是许多包括家乐福和欧莱雅在内的跨国公司的分销中枢。丰田通商株式会社于2013年收购了CFAO,并于2017年整合了其所有非洲资产,进一步扩大了其商业版图。

华为技术公司是一家中国跨国公司,也是全球领先的信息和通信技术解决方案提供商,过去20年来其一直采用轻资产战略扩展其在非洲的业务范围。华为于1998年进入肯尼亚,目前在30多个非洲国家开展业务。它建设了非洲70%以上的4G网络。

华为最近将其产品线延伸到了智能手机上,并将非洲大陆视为一个主要的手机市场。作为其全球首发计划的一部分,2016年,华为在埃及和南非推出了新款6英寸智能手机。

绿地投资

在多个新兴非洲经济体取得的鼓舞人心的发展中,离不开9家非洲本土先锋和11家跨国公司在制造设施和其他商业基础设施方面进行的绿地投资。令后来者振奋的是,这些公司正在收获回报。

例如,尼日利亚丹哥特集团,是非洲最大的集团企业之一,该集团于2014年和2015年在六个非洲国家建立了水泥厂,其中包括位于埃塞俄比亚的一家耗资4.8亿美元的工厂。目前,丹哥特集团在尼日利亚以外的非洲地区的业务已经占到该集团收入的近30%。

为了在撒哈拉以南地区扩张,摩洛哥企业Groupe Addoha采取了双管齐下的战略:在好几个国家,它同时投资了建材工厂和房地产企业。

Addoha已经在五个国家(科特迪瓦,几内亚,喀麦隆,刚果和塞拉利昂)购买了土地,以开发多达5万套住房,包括低收入和中等收入人群住房。它还在包括加纳和布基纳法索在内的十个非洲国家投资了水泥厂,为自己的房地产项目提供建筑材料。

在跨国企业中,三星的表现引人注目。近年来,三星加足马力,通过投资制造设施来扩大其非洲业务。其中包括2013年在埃及投资2.8亿美元的计算机和空调组装厂,以及2014年在南非投资2000万美元的电视组装厂。该公司还在肯尼亚、尼日利亚和埃塞俄比亚投资了客户服务和培训学院。

目前,三星是非洲最受欢迎的消费电子品牌,其还计划到2023年将其在非洲的销售份额翻一番,达到该公司总销售额的20%。

合并与收购

为了能够快速获得新资产、市场和客户,非洲公司和跨国公司都在非洲进行大规模收购兼并。除此之外,收购还有助于公司获得新的人才和技能,以及具有特定行业或部门知识的员工。

一家法国跨国企业达能,为了加速其在东非地区的扩张,使用两步收购法,兼并了该地区最大的乳制品公司Brookside。达能于2014年购买了Brookside 40%的股份,又在2017年购买了剩余股份。它还在西非投资了Fan Milk。

总部位于印度的电信服务跨国企业 Bharti Airtel在2010年以107亿美元的价格收购了Zain的非洲地区业务后,立即获得了17个非洲国家的4200万名订阅用户。到了2013年,该公司在这些国家的订阅用户数增加到了6300万。2015年,这个数字达到了7600万。2016年,它卖出了两家子公司,并将其商业版图减少到了15个国家。

品牌认可度

非洲人重视品牌。我们在十一个国家展开调查后,于2016年发布的消费者体验报告表明,非洲人是挑剔的消费者,他们作出购买决定时很理智,愿意为高质量的商品——特别是非日用品支付更多费用(参见《2016年非洲消费者信心:新市场的承诺》,BCG焦点,2016年6月)。

虽然价格依然很重要,但当非洲消费者决定要购买什么时,价格通常不是他们首要的考虑因素。例如,家用电子产品的消费者更看重产品的功能和耐用性,而啤酒的消费者则认为口味最重要。此外,品牌的社会认可度在影响消费者的购买决策中,起着越来越重要的作用。

不同的消费品种类,其中最出名的品牌各有不同,但总体来说,比起区域品牌,非洲消费者更倾向于选择全球知名品牌的产品。例如,三星是非洲最受欢迎的移动电子产品,其次是诺基亚和苹果。

也就是说,对于在多个非洲国家开展业务的所有公司而言,建立起一个具有非洲特色的高认可度品牌,可以有效促进“一个非洲”的理念形成,并有助于推动非洲产品的出口。

作为全球最大的消费品公司之一,总部位于英国的联合利华致力于为其旗下所有非洲的产品线发掘销售战略。该公司的整体战略是通过确保其产品能够满足消费者的需求,从而增加品牌的社会影响力。

联合利华的产品平衡了营养、卫生和消费者经济承受力等多方面因素,并通过使用挨家挨户销售等方法,确保其产品能够触达消费市场的各个层面。它还采用了一系列适合非洲市场的营销活动,比如找当地的名人明星作代言。

用类似的方式,在持续的投资推动下,Indofood开展了一系列本地营销策略,将Indomie变成了非洲最受欢迎的面条品牌。整个销售方案的推动是由Indofood和Tolaram 集团的合资企业Dufil Prima 集团完成的。

Indomie成了尼日利亚的市场领导者,其市场份额占到了70%。销售额的增长是显著的:Indomie在2009年至2014年间,其在尼日利亚的年营收翻了三倍,达到了6亿多美元。该公司已在摩洛哥、尼日利亚、埃及、苏丹、肯尼亚和埃塞俄比亚都投资了生产线,从而能够将其产品分销到整个非洲大陆。

一些本土品牌正在走向成为“非洲知名商标”(甚至国际知名商标)的路上。例如,Distell集团生产的大象酒,既承袭了南非的传统特色,也因其货真价实以及推出的社会发展计划而备受尊重。现在,它已成为全球销量第二的奶油利口酒品牌,并且是利口酒品类中十大最受欢迎的品牌之一。

本地创新

需求是发明之母,非洲的公司们——无论是本地公司还是跨国公司——如果想要满足非洲客户多种多样的需求,并且解决在这里开展业务的结构性困难(如缺乏基础设施、高度活跃的灰色经济),就必须进行创新。得益于这些创新,非洲人的生活正在变得越来越好。

在BCG最近进行的一项对超过150名非洲高管进行的调查中,参与者们提到了多个行业内的模范创新公司。

肯尼亚的Safaricom在东非地区开创性地推广了移动货币技术,改变了人们转账和消费的方式,改善了整个地区的普惠金融环境。超过80%的肯尼亚手机用户购买了该项服务。这些客户在2015年进行了2.37亿次点对点交易。

Vlisco的总部位于荷兰,但其面料的设计,旨在满足非洲的高端服装消费者。该公司已开发出四个品牌,以满足消费者的不同风格需求。根据公司统计,其95%的销售额来自非洲,这无疑说明了迎合当地人品位的重要性。

针对当地市场,南非的Promasidor开发了一种产品,可以应对物流系统和基础设施方面的挑战,保障贫困地区孩子们的营养品供给:Cowbell是一种用小袋包装的奶粉,该公司用植物脂肪代替动物脂肪,使其更为经济实惠,并让保质期更长,从而减少运输过程中对冷链的需求。

人员优势

根据我们对来自10个国家60多家公司的企业家和高管进行的调查,非洲企业面临的最大挑战是“培养和留住本地人才。”

在竞争激烈的环境中,培养和留下一个合适的员工很困难,但如果成功了,收益是双重的:公司增强了自身的能力,同时也促进了其经营地所在国家的社会发展。

例如,雇佣了24,000名员工的坦桑尼亚METL集团计划未来四年内在非洲各地招揽超过10万名员工。它的运转主要依赖于本地人才,同时还在其业务所在的国家提供类似的人才招聘、培训和发展服务。

摩洛哥OCP集团是一家领先的化肥生产商,也是非洲的顶级绿地投资者之一,其通过与包括哥伦比亚、麻省理工学院和巴黎HEC在内的一些世界顶级大学合作,培养了一批新人才。

该公司正在支持其于2014年建立的一个全球高等教育机构的发展,即穆罕默德六世理工大学,该大学专注于采矿和农业的研究。曾经被视为一个沉闷的国有企业的OCP,现在已成为摩洛哥青年人才找工作时的首选。

为了留住顶尖的人才,达能和联合利华等公司为员工提供了有竞争力的薪酬、福利、技术培训,以及一些激励机制,比如绩效奖金、学习和成长的机会等。他们还效仿硅谷,为员工提供了一些诸如娱乐健身房、美容院和冰淇淋店等配套设施。

好消息是,非洲劳动力资源丰富且在不断增长,并且其劳动人口比之以往得到了更好的专业教育。虽然非洲的成人识字率仍低于全球平均水平,但已从2000年的57%上升到2016年的66%以上。

在整个非洲大陆范围内,小学教育阶段,学生与教师的比例问题有所改善,从2001年的每42名学生配备1名教师,到2016年的每35名学生配备1名教师。在中学教育阶段,这一比例从2001年的每名教师26名学生,改善为2016年的每名教师21名学生。

本地生态系统

非洲庞杂的市场,带来了无数挑战,例如:灰色经济、多重利益相关方、限制性法规等等。仅靠自身的实力,大多数公司是无法应对这些挑战的。

非洲的先锋们和经验丰富的跨国公司都深刻体会到,在许多情况下,建立一个企业,需要一个良好的生态系统。而对一个生态系统的建立进行投资,反过来也可以成为自己的竞争优势。通过当地的组织和机构来扩大泛非公司的影响力,在当地建立起一个良好的生态系统,可以同时促进经济增长和社会进步。

例如,中国的华为公司正在努力解决在许多非洲经济体中广泛存在的“数字鸿沟”问题。在尼日利亚,该公司为1万名ICT专业人员提供了培训;在南苏丹,它帮助3000多名学生首次接入互联网;它向数个国家的学校捐赠了平板电脑和台式电脑;它正与沃达丰合作,在肯尼亚的一个难民营建立了一个“即时网络学校”。

Elsewedy Electric在非洲拥有发电、输电和配电的生产设施和全套工程。

OCP集团的策略则覆盖了整个价值链,包括在当地建设化肥厂,发展物流和配送能力,以及对其经营所在地区的研究项目进行投资(如绘制土壤肥力地图和相应的需求表)。

在尼日利亚,OCP与丹哥特集团合作进行化肥生产。OCP还与尼日利亚的化肥生产商和供应商协会签署了一项协议,以进一步对该国的化肥市场进行开发。同样,在2016年11月,OCP与埃塞俄比亚的化学工业公司签署了一项协议,在该国东部建立了一个耗资37亿美元的化肥生产厂。

连接整个非洲大陆

许多在电信、媒体、金融和运输行业(以及其他行业)的公司,正在以各种方式促进非洲的融合。它们促进人员、货物、信息和资金在国家内部之间,在国与国之间,以及与世界其他地方之间,交流、互动和流通。

南非的Naspers是非洲大陆最大的公司之一,市值接近700亿美元,其在多个国家提供电视、平面媒体、互联网服务、技术产品和图书出版服务。其数字卫星电视平台为撒哈拉以南非洲地区的800万用户提供服务,并推出了一项廉价选项GoTV,协助增长了数百万的数字电视用户。

埃塞俄比亚航空公司飞往非洲的目的地,比任何其他航空公司都多,目前,通过它在非洲的枢纽机场,可以到达大约100个国际目的地。按数量衡量,该航空公司也是非洲大陆最大的货运公司。

2017年,一座耗资1.5亿美元的最先进的货运航站楼,在埃塞俄比亚航空公司的亚的斯亚贝巴机场举行了落成典礼。其每年可以运输100万吨货物,并且显著增强了航空公司运输新鲜农产品和药品的能力。

阿联酋航空连接了非洲的20个目的地,在2015年,有超过21000个航班,运送了500多万名乘客进出非洲。

总部位于丹麦的综合运输和物流跨国公司马士基,在非洲的45个国家开展了业务,它已经在非洲工作了一个多世纪。随着时间流逝,非洲内部许多长期存在的内部贸易壁垒开始逐渐瓦解,它也由此见证了非洲内部贸易额的不断增长。

未来的挑战

非洲本土的“群狮”和跨国公司们,都面临着许多挑战。但是过去的十年里,这些公司证明了,它们可以巧妙地克服逆境。

他们已经创下了一系列令人印象深刻的纪录,为自己创造了价值,也推动了非洲大陆及其众多经济体的发展。

他们了解未来的挑战,他们知道继续推动非洲市场的业务整合,是通往成功之路的关键途径。通过引领非洲的经济一体化进程,这些公司正在为非洲的商业和经济发展做出贡献。

(本文由好望观察全文编译,如有侵权请联系删除。)

好望观察,聚焦中国新经济出海,专注非洲、东南亚、印度、中东、拉美等新兴市场的报道和研究。欢迎关注!