一、概念

有了最重要的“比气长”的概念之后,我们一起来看五大数字力第二模块——公司的“经营能力”,啥叫经营能力呢?

MJ老师给我们翻译了大白话——“翻桌率”。我们去餐馆吃饭,有的饭店热闹非凡,门口排队等位的顾客也是络绎不绝,比如“外婆家、海底捞、西贝、哥老官”等等。他们店里每张桌子每一顿都能接待客人好几波。

但有的餐厅就门可罗雀、宾客稀少,甚至可能服务员都比顾客都多。

上面例子中的桌子就是餐厅的资产,餐厅经营能力好不好,看看这张桌子一年能为餐厅做几趟生意?理所当然,翻桌率是越多趟越好!

引申向公司,公司的重要资产在哪里找——资产负债表

公司最重要的几个资产,分别是:

应收账款、存货、固定资产、总资产。

要判断一家公司的经营能力,就要看看上述这些资产的翻桌率如何,它们一年能帮公司做几趟生意!

今天开始学习的“经营能力”模块将涉及三个指标,分别是:

总资产周转率

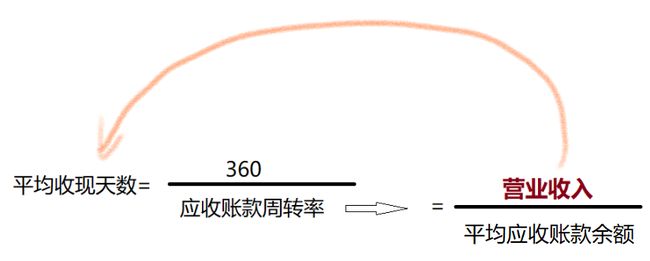

应收账款周转率(平均收现天数)

存货周转率(平均在库天数)

它们在“经营能力”模块中权重占比如下:

首先学习占比最重的指标——“总资产的周转率”,它反应了一家公司整体的经营能力。

二、公式

总资产周转率的公式是“营业收入除以总资产”

分子是产出,分母是投入,按照“投入产出比”更容易理解记忆。

你是boss,2018年初投入1000万,到今年年末的时候至少产出希望1001万吧,也就是总资产周转率>1。

如果反过来,分子比分母小,代表什么?代表投入的多,产出的少,也就是总资产周转率<1。

翻成大白话就叫“烧钱的行业”,国内叫重资产行业,专业名词叫资本密集型行业,都说的是一个意思。

先思考一下:烧钱的行业或者公司可怕吗?

(插播友情提醒:因为多数行业都有淡旺季之分,分析一家公司的经营能力,建议看年报数据更客观哦。

采用中报、季报或月报的数据来分析判断的话:碰到旺季,分析出来的结果会高估这家公司的经营能力;反之,如果用的是淡季的数据,则会产生低估的问题。)

三、实例计算

总资产周转率公式如下

分母为什么用平均资产总额?回顾一下我们在D4课程:平均收现天数中说的:

那是会计师们为了衡量资产在一年中真正的平均水平,以求更客观合理。

这个平均水平就是用期初数额与期末数额之和除以2得到。

下面以“贵州茅台”为例,计算其2017年的“总资产周转率”:

(1)分子:营业收入(见利润表),为582.2亿元。

(2)分母:平均资产总额

在资产负债表中找到资产总计:

期初资产总计(2016年)为1129.3亿元;

期末资产总计(2017年)为1346.1亿元。

得到:平均资产总额=(1129.3+1346.1)/2=1237.7(亿元)。

代入公式,计算得到贵州茅台2017年 总资产周转率=582.2/1237.7=0.47次

与财报说核对,结果一致,计算完成!

四、判断标准

前面说了,总资产周转率一般情况下希望是大于1。

(1)总资产周转率介于1~2之间的,都是运营正常的公司。数字接近1,表示公司经营能力比较普通;

数字接近2,表示其经营能力非常优秀。

(2)如果总资产周转率<1,代表它是资本密集或奢侈品行业,又叫“烧钱的行业”。

五、传统行业和烧钱行业的“总资产周转率”

(1)一般传统制造业,本身毛利率不高,必须通过有效运用公司投入的总资产来创造营收,不能让资产闲置在公司仓库里,所以制造业“总资产周转率”>1。

流通业、快销类行业:产品卖的快,资金周转的就快,自然会产生更多的利润,他们的总资产周转率通常都>2,比如我们前几周分析的超市行业。

以上是行业特征,如果看到财报不符合行业属性的话,那要去研究研究为什么?这也是行业知识构建积累的一部分。

(2)烧钱的行业有哪些?

MJ老师总结的非常好记:天上飞的飞机、地上跑的高铁/汽车、水上行驶的船、金银铜铁与石油等原材料产业、科技面板、半导体行业,都是烧钱的行业。

除此之外,我们也要善于总结和积累,还有哪些行业也是烧钱的行业?

前两周的群架,我们发现了调味品是烧钱的,因为酿制酱油需要前期大量投入并耐心等待酿造的时间。

除了吃,我们生活中的娱乐——影视行业也属于烧钱的行业,因为电影的制作周期很长,通常需要两三年,前期投入也非常大。

现在再来看前面的问题:烧钱的行业或者公司可怕吗?——烧钱的行业不可怕,也不是一定不好。

只代表该行业每年需要大量投入资金更新设备,保持竞争力。

所以要确认该公司有足够的现金。(心脏检查第二次,为什么现金那个指标占比70%!)

如何确认?

先看前面学的“现金占总资产比率”是否满足>25%;

不满足的话,要看是不是收现金的公司!

用生活常识想一下:

上面说的天上飞的飞机、地上跑的高铁、水上的船、电影门票、超市购物我们都是用现金买票的吧,现在从财报的角度我们对生活现象又多了一些理解:为什么它们要收现,因为烧钱嘛!

烧钱不可怕,那最可怕的是什么

最可怕的是——明明每天在烧钱,但口袋里却没有钱!!

六、遇到烧钱行业财报的阅读顺序

理解了前面的思路,我们遇到任何烧钱(资本密集)公司,一定要顺着以上图示箭头的阅读方法,对公司综合分析。

上面是“贵州茅台”的财报:

第一步:看“总资产周转率”:发现<1,判断这是一家烧钱的公司;

第二步:看“手上现金”:是否满足>25%,判断手上有没有钱,越多越好;如果不符合,看“平均收现天数”指标。

第三步:看“平均收现天数”:是否<15天,是不是收现金的公司?

思考一下:上面两个辅助判断指标(现金和平均收现天数),哪一项最重要?欢迎写下你的思考,和大家一起分享。

七、同行对比

“总资产周转率”这个指标建议一定在同行做比较!

“酿酒行业”:由于酿酒行业对地理、工艺、水源、原料都有很高的要求,所以该行业均为资本密集型企业,“总资产周转率”均<1。

绝世美女“贵州茅台”的独孤九剑:

很多同学在使用练习册的时候问,为什么总资产周转率要确认的两件事,一个指向现金(可以理解),另一个却指向销货收入(营业收入)呢?除了下面公式中可以看到两者之间的密切关系

填写销货收入(营业收入)一栏,我们也可以从中看出一家公司每年的业绩是否稳定,有没有大起大落的情况,稳定持续增长的收入对一家公司来说也是很重要的。

八、总结和今日作业

今天我们学习了总资产周转率,上面是今天课程的思维导图小结,方便大家回顾复习。

2018.7.24作业如下:

课后计算今日指标(总资产周转率),想想身边哪些行业是烧钱的,以形式,发到星球,并投稿专题。

明天我们将继续学习“经营能力”的第二个指标——平均在库天数/存货周转率。

今天是“不读财报就出局”和你一起学习的第7天。

每天进步一点点,坚持带来大改变。