作者 | 超新星财经

编辑 | Ray

在房住不炒的大基调下,近期,监管大力打击信贷资金违规炒股、购房,多家银行因此被罚。

以北京为例,部分地区房价持续上涨,而这背后隐现个人经营性贷款资金违规流入问题。

因此不久前,北京银保监局会同相关部门及时采取部署全面自查、开展专项核查等系列强监管措施。

3月23日,北京银保监局发布消息显示,自查发现涉嫌违规流入北京房地产市场的个人经营性贷款金额约3.4亿元,约占经营贷自查业务总量的0.35%。

通过专项核查发现,涉嫌违规流入房地产市场信贷资金约3000万元,其中部分涉及银行办理业务不审慎,部分涉及借款人刻意规避审查。

目前北京银保监局已经启动对4家银行(并未点名)的行政处罚立案程序和调查取证工作。信息显示,相关银行正在全力推进整改工作。

北京银保监局要求:一是切实加快整改进度,对未结清业务实施名单制管理;二是严格落实内部问责;三是认真对照《北京银保监局、人民银行营业管理部关于加强个人经营性贷款管理严防信贷资金违规流入房地产市场的通知》,对本行内部制度、机制流程进行修订完善;四是全面加强授信业务管理、内部员工管理以及合作中介机构管理。

01 严查风暴席卷全国

实际上,从今年初开始,北京、上海、广东、深圳等银保监局相继出台文件,对辖区内银行的经营贷、消费贷业务和首付资金来源进行排查,防止消费类贷款、经营性贷款等信贷资金违规挪用于房地产领域。

多地金融监管部门要求辖区内银行机构从授信调查、审查审批、贷后管理以及第三方机构业务合作等方面开展全面自查,防止经营性贷款等信贷资金流入房地产市场,并陆续发布排查、银行自查结果。

3月16日,广东银保监局发文称,发现涉嫌违规流入房地产市场的问题贷款金额2.77亿元、920户,其中广州地区银行机构自查发现涉嫌违规流入房地产市场的问题贷款金额1.47亿元、305户。广东发现涉嫌违规流入房地产市场的问题贷款金额2.77亿元。

3月18日,深圳银保监局发布通报,要求辖区内中资商业银行对15.4万笔、1771.73亿元经营贷业务进行全面排查,并选取6家银行进行现场检查,检查覆盖率近50%。

针对发现的问题,责令银行立查立改,提前收回21笔、5180万元涉嫌违规贷款。

通报指出,近期核查发现个别银行仍然存在宣传展业不规范、贷款审核不严格等问题。

典型案例包括,深圳农村商业银行光明支行员工李某营销展业不规范,误导客户使用经营贷资金买房。

平安银行深圳分行零售客户经理陈某与“小鹏号”私下合作,通过“小鹏号”推送《平安银行抵押经营贷——可做新过户公司》文章,误导金融消费者借用“空壳公司”违规申请使用贷款。

在“个人套取经营贷资金违规流入房地产市场”方面,平安银行深圳分行对经营性贷款借款人主体资质审核不严,未穿透式核查贷款资金流向,被点名批评。

据通报,平安银行深圳分行客户钟某于2020年3月16日通过全款一次性付清方式购买房产,次日设立企业,持股100%,持有房产刚满六个月即向平安银行深圳分行申请房抵经营贷,贷款金额226万元,资金受托支付至张某在农业银行的个人账户。

当日,张某向刘某等16人合计支付资金217万元,其中支付至刘某178.77万元,经核实为代钟某购买某住宅楼尾款。深圳市Z房地产经纪有限公司为钟某购房、成立企业、贷款咨询等环节提供“一条龙”服务。

3月18日,上海市银行同业公会官微也披露了上海地区银行对2020年6月份以来发放的消费类贷款、经营性贷款以及个人住房贷款的全面自查结果。

截至目前,上海地区135家商业银行已经完成个人住房信贷管理专项自查工作。在上海地区银行自查中,发现的主要问题包括:一是贷款资金用途违规,部分个人消费贷、经营贷资金流入房地产市场;二是在房屋主体结构未封顶前发放个人住房贷款,个别贷款未能严格落实住宅封顶政策或商用房竣工验备要求;三是首付款来源核实不审慎,少量首付款资金来源为非自有资金;四是贷款资料收集不完整,部分贷款贷后环节存在资金用途证明材料不足或印证力不强等情况。

另外,3月22日,浙江也开始出手。人民银行杭州中支、浙江银保监局、浙江省住建厅2月末已下发《关于进一步加强住房信贷审慎管理的通知》,要求浙江各金融机构对2020年以来发放的房地产开发贷款、个人住房贷款、消费类和经营类贷款以及“冻资”等业务进行全面自查。

02 多家银行已被行罚

值得注意的是,经营贷流入房地产市场的现场一直是屡禁不止,据超新星财经了解到,自2021年1月以来,中国银保监会官方网站陆续发出针对“信贷资金违规流入房地产市场”现象的罚单。

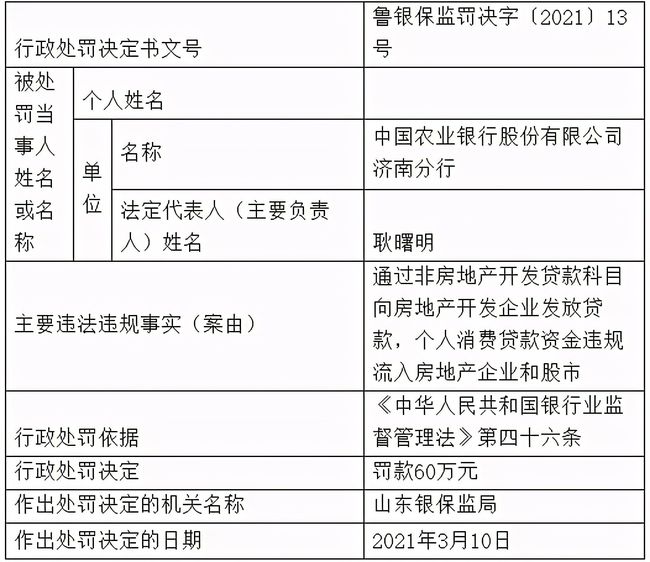

中国农业银行济南分行因通过非房地产开发贷款科目向房地产开发企业发放贷款,个人消费贷款资金违规流入房地产企业和股市被处罚60万元。

中国银行温州市分行因贷前调查、贷后管理严重不审慎,信贷资金违规流入股市,信贷资金违规流入房地产市场被处罚95万元。

瑞安农村商业银行因以不正当手段吸收存款、整改措施落实不到位、信贷资金违规流入股市、信贷资金违规流入房地产市场、信贷资金被用于支付股权收购款被处罚185万元,并对直接负责人处以5万元的罚款。

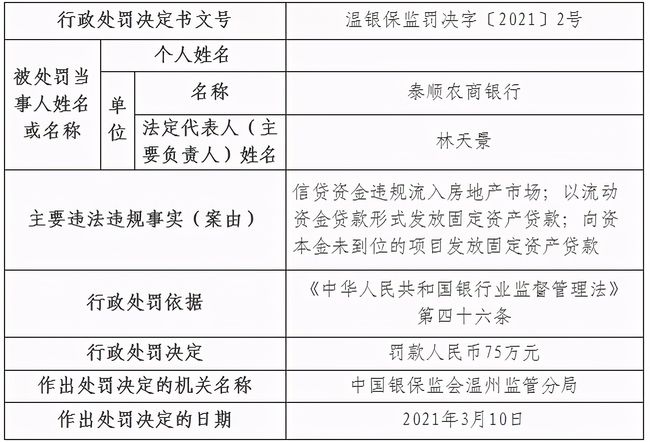

泰顺农村商业银行因信贷资金违规流入房地产市场、以流动资金贷款形式发放固定资产贷款、向资本金未到位的项目发放固定资产贷款被处罚75万元。

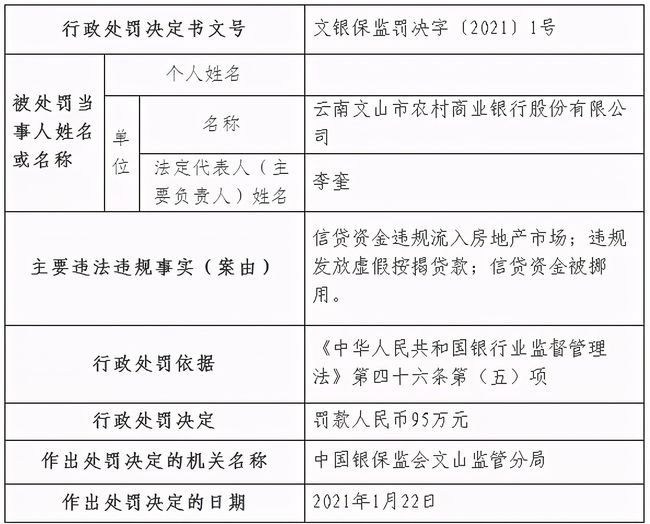

云南文山市农村商业银行因信贷资金违规流入房地产市场、违规发放虚假按揭贷款、信贷资金被挪用被处罚95万元,4名相关责任人也受处罚。

截至3月23日,银保监系统今年以来所有工作日内已开具涉及银行业金融机构的处罚中,近60张处罚事由涉及信贷资金违规流入楼市。

从类别来看,被处罚银行业机构涉及开发性金融机构、国有银行、股份制银行、城商行、农商行及农村信用社等。

03 背后是谁大开方便之门?

据了解,在上海、广州、深圳等地,“过桥融资、全款买房、套取经营贷、还掉过桥融资”——一些银行、资金中介、房产中介提供的服务可谓“面面俱到”。

不少中介向炒房者鼓吹用经营贷买房的“理念”,并提供买卖企业的中介服务。

在沪深等地,购房者只需花几千元就能通过中介购买一家成立一年以上的公司,只要购房者名列公司前三大股东,且名下有房产,就能以房产为抵押物,向银行申请经营贷。

如此复杂的一套流程下来,可谓是严丝合缝,贷款环节是否出现乱象取决于银行是否有加强审核的动力,是否也想在楼市上套利。

并且市场上有大量的资金中介,他们对接银行资金,并通过微信群、房屋管家、自媒体、小贷公司、理财公司、咨询公司等形式来牵线搭桥开展业务,多数没有固定的办公场所。让多数银行也防不胜防。

有专家建议,监管尽量通过市场化的手段来引导金融资源的配置,避免金融资源在不同层次的金融群体中形成套利空间。同时加强监督,一经发现,绝不姑息。

本文由「超新星财经」原创出品,如有转载,请注明。