选择重疾险的前提:标准体

先做个名词解释:标准体是保险公司可以按标准保费承保的被保险人;非标准体是保险公司不能正常承保,需要加费、除外承保、延期承保,甚至拒保的被保险人。

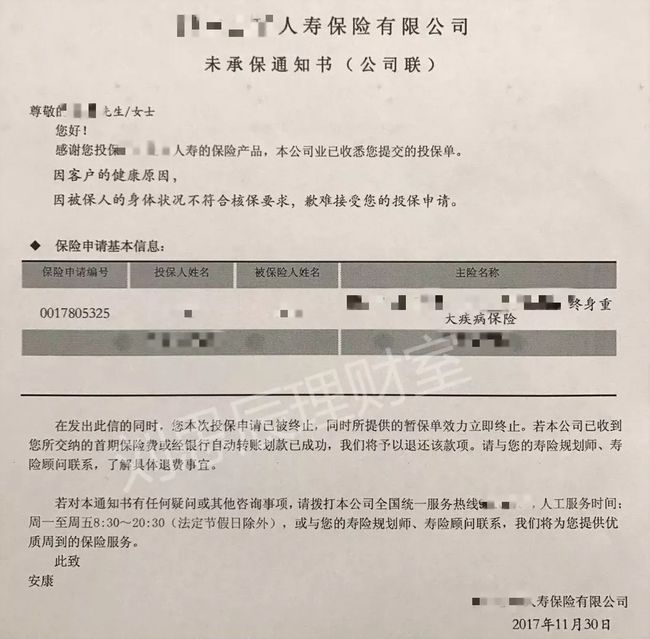

Mrs.F,同时投保5家公司的重大疾病保险都被拒保。

只因有肾炎病史,从此与健康保险无缘。她的肾炎没有什么明显症状,但保险公司认为潜在风险很大,拒保也能理解。

市场有太多这样的案例:甲状腺除外承保、乳腺除外承保、高血压且持续服药拒保、儿子早产、支气管肺发育不良、高乳酸血症等延期承保、高血糖拒保、乙肝大三阳拒保……

其中很多人如果能够在早期没有结节、血糖不高、血压不高的时候购买保险,就能够顺利承保。现实往往是“想买保险的人买不了,能买保险的人不想买。”因此,想要在上百款产品中随意挑选,前提是你是标准体。

非标准体客户是无法随意挑选产品的,因为不同公司针对同一种病史的核保结果有所差异,比如有的客户甲状腺结节就会被拒保,换一家公司就会除外承保,能够买到就已经赚到。(尽量在专业人士的协助下,选择合适的产品。)

保险,特别是健康保险,越早买越好的原因一个是风险的来临无法预知,更重要的是标准体选择产品更从容。如果你现在很健康,赶紧买,你可以任性地挑选!

投保重疾险的核心:保额

重大疾病保险的定义绝不是“治疗重大疾病的保险“,而是”转嫁重大疾病带来的经济风险的保险“。患病的经济风险不仅有医疗费的支出,还有其他很多…

保额要覆盖:

1、医疗费(医疗保险即可覆盖)

2、出院疗养、康复费用

3、收入损失(最大的损失)

4、陪床家人的一切支出及收入损失

因此,保额较低(如10万、20万)意义不大。因为即使不买,这笔支出也是自己能够承担的,或者勉强能够承担的。保障自己无法承担的部分才有意义。可以问自己这样一个问题:“如果因病倒下,多少钱能把自己扶起来?”

照片中这位女士当时34岁,离婚带着两个孩子。有一天,她来到伯纳德医生(右1)的诊所,检查发现得了肺癌,通过手术切除了肿瘤。

两年后,她再次来到伯纳德医生的诊所,伯纳德医生检查后发现情况极其不乐观。几个月后,她去世了。伯纳德医生了解到,术后的2年内她还在不断工作,为了给孩子留下积蓄,为了赚足吃饭、住房及孩子教育的钱。

伯纳德医生很感慨,说了一段非常有名的话:“医学只能挽救一个人的生理生命,却不能挽救一个家庭的经济生命。“由此他发明了重大疾病保险,它在南非诞生了。

因此重疾险的意义更多在于解决患者出院后的经济担忧,而不是医院内的医疗费支出。因此保额要覆盖至少5-10年的年收入(或者年支出)、康复护理费用等等。保证治疗后能够在未来5年安心养病,保证自己能够战胜病魔,不因为钱而被迫去工作。

调节重疾险的支出:保障期

购买定期保险还是终身保险?

答案很简单:“因人而异~”

如果经济条件允许,保障终身的产品是不错的选择,因为谁也不知道风险何时到来,如果买了一份保到70岁的重疾险,偏偏在71岁得病就太冤了。

但保障时间越长,保费就会越贵。预算也是需要考虑的重要问题,在保额保证足额的情况下降低保费支出,就只能选择缩短保障时间。

数据显示,发病率最高的年龄段为30岁-60岁(占87.75%),但因60岁以上的人员基本没有购买商业保险,数据并不能完全说明问题,因此为了降低保费,可以缩短到保障至80岁,甚至是70岁。如果保费还需要削减,可以将重疾险部分调整为防癌险,因为理赔率最高的疾病为恶性肿瘤(占73.31%)

配置重疾险的要点:医疗险

重疾险不是万能的,并非所有的常见疾病都可以用重疾险理赔,以肿瘤为例:重疾险或者防癌险对于肿瘤更多的是保障恶性病变,如恶性肿瘤、原位癌等。早期良性肿瘤切除是不赔的。

因此除了疾病列表涵盖的极个别良性肿瘤外(良性脑肿瘤和脑垂体瘤),大部分良性肿瘤都不在重疾险的保障范围当中,所以需要医疗险补充——如住院医疗保险——这类产品的理赔的触发因素是“住院”,而不是“某疾病”。只要住院产生合理的医疗费用,就可以得到理赔,重大疾病保险搭配医疗保险才最为安心。

选择重疾险的提示1:轻症

轻症的保障完全由各家保险公司自己制定,差别体现在:轻症数量、轻症种类、轻症定义、赔付比例、赔付次数、赔付限额、提前赔付还是额外赔付、是否含轻症豁免等。

重点1:病种是否有诚意

标准与重疾相同:“不在于多,而在于精”,该有的必须得有。病种可参考重疾发病率最高的三大类疾病:比如“恶性肿瘤”对应的轻症是“非危及生命的恶性病变”;“急性心肌梗塞”对应的轻症是“不典型性心肌梗塞”;“冠状动脉旁路移植”对应的轻症是“冠状动脉介入手术”、“严重冠心病”,等等

重点2:赔偿限制越小越好

如赔付保额30%优于赔付20%;优先选择额外赔付的产品(不占用重大疾病赔付保额),且不能有赔付上限。

重点3:轻症豁免不能少

轻症豁免:缴费期如果确诊轻症,赔付后合同继续有效,而且后期未交保费可以免交。这项保障对于缴费期较长(20年、30年)的健康险是非常有必要的,因为缴费期患轻症得到理赔后还能够免交后期保费,对患者是双重减压。

选择重疾险的提示2:赔付次数

多次赔付这个功能是否有必要呢?这个不得不提到笔者客户 Y女士的真实案例:

2012年委托我给她的老公和孩子做过一个保障计划,我问她为何不给自己做,她的回答让我有些遗憾——她于2010年确诊过乳腺癌,因为买过保险,得到了8万元的理赔,治愈后咨询过很多公司,已经没有保险公司同意承保,因此Y女士就没有办法再给自己购买保险。

这恐怕就是多次赔付产品的意义吧,如果当时购买的产品有多次赔付,就不需要为买不到保险而发愁了。

我们总结一下,重疾险的重要性不言而喻,要知道选择重疾险的前提是我们是标准体;投保重疾险的核心是买足保额;调节重疾险支出的是设定保障期;配置重疾险的要点是重疾险和医疗险一起买;如果预算充足可以选择重疾/轻症多次赔付的,保障齐全的。

当然,保险规划是专业性很强的财务安排,购买保险前需要多学习相关知识或者委托信任的专业人士提供投保建议。