从三大应用场景分析 DeFi发展的隐形天花板

去中心化金融(DeFi)生态在过去两年间取得了长足发展,我也一直在考虑协议层面的竞争力和市场规模。我在四月份对前者进行过分析,本文将侧重于研究后者。

对以太坊目前的 DeFi 现状,我最大的担忧是它受制于一种或几种隐形天花板(在下文我会进行解释)。根据 Eugene Wei 的定义,隐形天花板是一种看不见的上限——它无法直接测量,只会显现于违反事实的分析中——但又实实在在限制了增长。

虽然现在进行断言还为时尚早,但 DeFi 生态系统很可能已经触摸到了这些极限。例如,质押在 DeFi 协议中的 ETH,其最高值约占 ETH 总量的 2-3%。

编辑

在本文中,我将评估目前 DeFi 系统相对于 CeFi (中心化金融)的优劣。然后,我会尝试探索限制 DeFi 增长的一些隐形天花板,并提出解决方案。

DeFi 的应用场景

尽管 DeFi 的应用场景非常丰富(包括无抽水彩票,预测市场,质押,身份等),但当前它的主要用途有以下三个:

- 加杠杆(例如在 Maker、Compound 中进行质押借贷,或在 dYdX 上进行保证金交易)

- 交易(例如 0x、Uniswap、Kyber、IDEX、dYdX)

- 获得合成资产敞口(例如 Synthetix、UMA)

这三大应用占据了绝大部分的 DeFi 活动。

上述每个去中心化金融协议都与中心化替代方案进行直接竞争。接下来,我们逐个分析这些应用场景的动态,来理解 DeFi 的隐形天花板

加杠杆

对于大多数交易者而言,杠杆最重要的两个特征是杠杆倍数和成本。但是在这两个方面,DeFi 都不如 CeFi。

- DeFi 的杠杆倍数更低。受制于系统延迟(以太坊出块时间为 15 秒),杠杆的倍数不能过高。那么,为什么较高延迟会降低杠杆的最高倍数?考虑到加密资产的波动性以及在 15 秒的区块时间内会发生连环爆仓的风险,DeFi 很难提供高倍数杠杆产品。dYdX 在四月份上线了 10 倍杠杆的 BTC 永续合约,但相比之下 BitMEX 用户的平均杠杆倍数为 25-30 倍。

- CeFi 的借贷成本更低。CeFi 企业通过扩张信贷(像 Silvergate 之类的银行),降低基于信托的抵押要求(例如与受信任客户合作的贷款部门规模),或者通过提供大量的客户存款(例如币安和 Coinbase 的贷款部门)来实现这一点。尽管在某些情况下,目前 DeFi 协议的贷款利率更低,但它们存在着结构上的缺陷。虽然理论上有这样的可能性:交易员慢慢开始交易 Compound 的 cToken——该协议有效地复制币安和 Coinbase 中心化账本的优势——但这样会分散 cToken 和底层资产之间的流动性。

那么 DeFi 协议可以提供更多的杠杆吗?考虑到加密货币的波动性以及以太坊当前的缺陷(15 秒区块时间),很难想象有平台会提供超过 10 倍的杠杆,3 月 12 日黑色星期四的惨状还历历在目。

但是,有某些 Layer 2 解决方案(例如 Skale)的区块时间能做到 1 秒,降低网络延迟(请注意,香草 optimistic rollup 架构并无法减少区块时间,因此它无法解决这个缺陷)。然而目前也还不清楚像 dYdX 之类的去中心化交易所(DEX)和交易员是否会将结算转移至 Skale 等 Layer 2 解决方案。

那么长远来看,DeFi 协议能否提供更有竞争力的贷款利率?答案是:很可能不行。我预计未来几年内会有越来越多的银行(它们可以通过部分准备金贷款提供信贷)进入加密领域,中心化金融机构提供的资本成本将逐步降低。此外,由于 DeFi 协议无法承保信任关系,它们要求更高的抵押比率,这会进一步提高资本(机会)成本。

在可预见的将来,我认为 DeFi 协议无法打败传统的杠杆供应商。尽管 DeFi 协议能够为某些客户提供传统供应商无法提供的边际利润,但该市场的份额非常小。绝大多数市场参与者希望针对杠杆的成本和可用性进行优化,而 DeFi 协议在这两个方面都难以与 CeFi 匹敌。

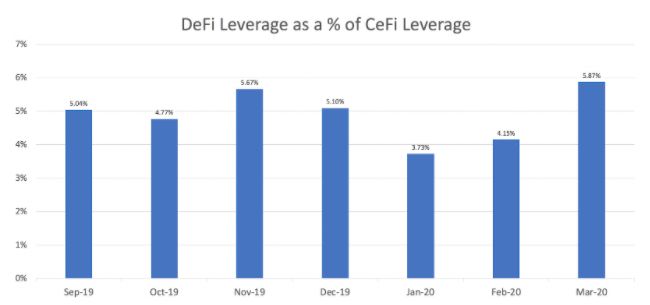

当今的市场数据也清晰地表明了这一点:如今加密生态系统中的绝大多数杠杆都由传统交易所提供。

编辑

值得注意的是,如果全部的交易活动都转移到某一个、公开、可信的中立 DeFi 标准协议上(例如我几周前所提到的一个单一 Layer 1),那么 DeFi 就能够消除基本风险,从而提高所有市场参与者的资本效率。但是,在可预见的未来这个可能性非常低。

交易

DeFi 协议在几个主要方面远远不如中心化替代方案。总体而言,以下因素妨碍了 DEX 抢夺 CEX 的市场份额。

- 延迟和概率性确定。由于以太坊采用中本聪共识——该共识伴随着高延迟的概率性确定——因此买卖双方无法实时准确地知道他们的确切位置。由于缺乏精确性,他们的交易必须更加保守(例如,采用更大的价差)。对此,任何区块时间更短的解决方案都可以缓解该情况。

- 矿工逐利(front-running)。随着加密生态系统的成熟以及交易者将更多的交易直接转移到链上进行结算,出块节点会开始最大化矿工自身可获取的利益(MEV)。当出现这种情况时,矿工们就会开始抢先交易,这非常不利于流动性供应商。

- 全仓杠杆和抵销头寸。目前,币安和 FTX 为用户提供了不同类型产品全仓头寸(例如,一个看涨的永续头寸来担保看涨期权)。在明年,我预计它们会逐渐提供抵销头寸(例如,通过 ETH 空头头寸,用户延长 BTC 多头头寸),然后其他的中心化交易所会接着跟进。虽然去中心化环境在理论上可以提供全仓杠杆,但由于去中心化交易场还不成熟,实际操作难度更大。

- 缺少法币通道。去中心化的方式很难大规模将用户从法币世界转移到加密领域中。目前确实有几个团队在解决这个问题,但它们都还没找到破解方法。在此之前,对于已经持有加密货币的用户来说,稳定币是一个不错的权宜之计。

- 吞吐量和 gas 费用。交易者都希望能快速结算交易,重新调整抵押比率,然后迅速开新单。这些操作都需要大量的 gas 费用。

那么,DeFi 协议能够降低延迟并提供更快的确定性吗?在低延迟 Layer 2 (例如 Skale)或 Layer 1 (例如 Solana)上,答案是肯定的。

DeFi 协议可以减轻矿工逐利的威胁吗?某些 Layer 1 确实存在着理论上的解决方案,但是它们又导致了更高的延迟,复杂性和 gas 费用。对于某些许可验证节点的 Layer 2,答案是肯定的。

DeFi 协议可以弥补缺乏法币支持的不足吗?通过稳定币,答案是肯定的。

在可预见的未来,我们很难见到去中心化交易所超越中心化交易所。尽管有相对清晰的解决方案来解决延迟和最终性问题,但经验丰富的交易者 1)不希望出块节点抢先交易,2)希望能够全仓保证金交易和抵销头寸以提高其资本效率。

这个情况在数据中也非常明显:传统交易所占据了绝大多数的交易量,并且几乎所有的价格发现依赖于 CeFi。

合成资产

为了交易合成资产,交易所必须提供 1)一种管理抵押品和支付赢家 / 输家的机制,以及 2)一个可靠的价格预言机。

目前,传统交易所的这两个功能都很好:它们都管理抵押品,并且为永久合约(perps)运行着中心化的价格预言系统。另外,FTX 还为 2020 年美国总统大选上线了别出心裁的合成资产,例如 TRUMP 和 BIDEN 合约。

尽管理论上 DeFi 协议可以提供任意的合成合约(例如通过 Augur 实现),但除了继承所有 DeFi 协议内在的特性——自主托管和无需许可的预言机——以外,它们似乎没有任何执行优势(但这可能是一个漏洞而不是优势,要视具体情况而定)。

中心化交易所在合成市场竞争中处于有利地位,它们已经通过永续合约证明了这一点。

突破 DeFi 隐形天花板

上面提到的缺陷中,最常见的是延迟。由于加密资产价格波动异常剧烈,因此延迟至关重要。它的价格可能会在几秒内波动上百点,15 秒的区块时间与中本聪的共识更让系统性风险雪上加霜。

中心化金融的运作时间以纳秒为单位;而去中心化金融的运作时间以秒为单位。目前几乎没有 DeFi 能在纳秒级的时间维度上运行,但是采用像 Solana 这样的方案——它是唯一一个将全局状态更新与时间变化分离的区块链——DeFi 的运行时间可能降低到微秒级。

在以太坊 2.0 方面,它将每 12 秒产生一个新的区块。DeFi 是以太坊目前的重头戏,但以太坊 2.0 却没有针对 DeFi 进行优化。

同样,吞吐量是一个明显的问题。虽然在大多数时间内以太坊网络运行平稳;但在 3 月 12 日黑色星期四当天,它的问题就暴露出来了——以太坊根本无法承受如此大的交易量。尽管事实上 DeFi 交易量仅为 CeFi 的 1%。但另一方面,加密 CeFi 交易仅占传统资产类别(不包括外汇)的 0.1-1%。DeFi 任重而道远。

投资 DeFi

虽然对大多数用户和交易者来说,DeFi 协议面临着结构性劣势,但在某些细分市场它们的服务仍然比 CeFi 好,而这些细分市场可能蕴藏着数十亿美元的机会。例如我认为目前非托管永续合约交易存在着巨大的市场。鉴于上文提到的原因,DeFi 永续在短时间内无法取代 CeFi,但我认为一个提供 DeFi 永续合约交易的平台,其市场份额会非常可观。考虑到主流 CeFi 交易所的总市值约为 200 亿美元,并且该市场仍在快速增长,因此一个提供非托管永续合约的交易场所可能是个很好的投资机会。

随着 DeFi 底层技术基础设施的不断完善,它将逐渐占据 CeFi 的市场份额。在未来两年的某个时间节点,随着所有必需基础架构日趋完善,我预计 DeFi 增长率将出现一个阶跃函数的变化。

那么大众怎样判断 DeFi 在什么时候获胜了呢?答案是:在价格发现从中心化交易所转移到去中心化场所的时候。

作者 | Kyle Samani Multicoin Capital 管理合伙人 编译 | 链闻