虚拟信用卡风控方案介绍

金融领域最核心的两款信贷产品,就是贷款和信用卡。前者是给用户授信,然后支付一笔现金给用户;后者则是一个有支付场景、有授信额度的产品。

在前几年,当时就有多家金融科技公司考察市场,提前布局进入这个虚拟信用卡领域。虚拟信用卡只所以成为热点,与当年年底监管在出台的现金贷监管细则有关,因为要求现金贷产品要有场景。

什么是虚拟信用卡?

它指的是银行信用卡中心发行的线上信用卡,用户通过线上申请,只有卡号,没有实体卡。

所以从产品的定义来看,信贷跟虚拟信用卡有本质的区别。

信用卡在刷卡的时候,可以知道用户的消费场所和消费金额,这样就能收集数据,对于了解用户习惯和勾勒用户画像,很有帮助。当然,最核心的一点,是它能监控资金的流动。

但贷款产品在给了用户钱之后,完全不知道用户把这笔钱花在了哪里,另一方面,信用卡提供的是一个授信额度,如果发现用户经济状况不好,可以随时降额。而贷款产品已经将钱都给了用户,无法预测后期的风险。

所以,贷款产品注重的是贷前风控,而信用卡更注重贷中和贷后。所以在等会我们分享的虚拟信用卡的风险产品也可以看出,贷中跟贷后是一个把控的重要模块。

跟各位分享下跟虚拟信用卡相关的风险方案

一.白名单客户筛选

该虚拟信用卡前期是通过白名单客户前期的筛选出来的一个产品,因为在业务初期风控架构还不太完善,前期先用白名单把客户开展起来。而白名单客户的筛选原则主要是通过信用和行为评估、收入和支出评估以及资产负债评估输出构成的。

1.1信用评估、行为评估组成

存款信息:通过在我司的历史资料和外部数据包括房贷和车贷和保单等估算

贷款信息:通过人行数据和外部数据源

信用卡信息:通过客户我司的历史资料和外部数据估算

1.2.收入评估、支出评估

资金流水信息:同上

代发工资信息:同上

投资理财信息:同上

1.3.资产负债评估

公积金信息:通过51公积金

公共服务代缴信息:通过第三方数据源

个人身份信息:同上

二.开放客户申请审批

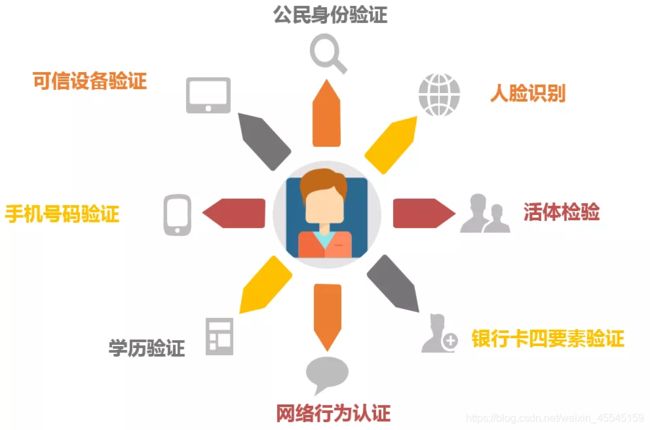

在贷前审批前,需要有一个在线认证的过程,主要涉及的内容如下:

在这一模块里也会做相应的客户画像跟身份确认。

用户画像一般会使用收入评估、支出评估、资产负债评估、信用评估、行为评估和l互联网失信及多头借贷历史记录;

在身份确认这块,会使用身份验证 、活体检验、人脸识别 、银行卡四要素验证、手机号码验证 、学历验证。

三.贷前审批

我们会嵌入一个自动化审批系统,主要是涉及四个模块内容:

3.1.大数据应用

在结合外部数据的应用和模型的迭代上,我们拟开发以下模型进行评估

u 收入模型

u 社交关系模型

u 信用历史模型

u 网络行为模型

u 稳定性模型

u 通讯行为模型

3.2.欺诈风险评估

根据风控需求IT开发软件能抓取到相关的用户行为轨迹,或者将第三方数据嵌入SDK到某页面进行欺诈信息的抓取的评估,主要涉及到以下几方面的评估:

u 身份鉴定

u 活体检测

u 黑灰名单

u 外部征信校验

u 用户异常行为预警

u 信息交叉验证

u 复杂网络团伙欺诈识别

3.3.信用风险评估

通过历史数据和外部数据评估信用能力

u 准入政策

u 还款能力评估

u 还款意愿评估

u 稳定性评估

3.4.授信体系

运营额度模型和风险政策定价系统,对客户进行千人千面

u 收入/负债评估

u 资产估值转换

u 客户风险分层

u 贷款期数限制

u 授信系数测算

u 消费额度/取现额度/分期额度计算

u 个人总授信上限控制

四.信用风险评估全过程

具体涉及的风险评估流程主要涉及进件端系统、审批系统、决策引擎系统、第三方服务等几个模块进行交互和数据验证

五.授信体系

在排除客户欺诈风险后,将依据客户收入负债高低情况,将客户分层并匹配对应的授信系数,从而给出授信额度。

同时还将结合期数控制、额度分类(消费/取现/分期等)、个人总授信上限控制等机制最大程度地控制信用风险。

六.贷中监控及调额

因为信用卡是一个循环授信的产品,每次还完之前的贷款后,又马上能补充额度,所以做好贷中的监控非常重要。我们还会开发贷中评分卡,各种贷中反欺诈、各类交易监控报告监控用户的行为。

交易欺诈预警策略

在贷中交易中,需要判断交易风险等,一下是比较常用的贷中欺诈模式

n 交易环境判断

n 交易欺诈规则模型

n 黑名单实时预警

n 征信预警

n 逾期预测模型

n 多头借贷模型

调额策略

对客户实行的贷中调额策略,会牵扯到的以下几大方面,其中观测额度使用、交易频率和取现情况是比较常使用的数据

n 额度使用率

n 交易频率

n 取现情况

n 授信时间

n 历史信息情况

n 信息及资产补充

n 收支变化情况

七.贷后催收

而关于贷后催收,我们还会根据相关的用户的情况,涉及一些自愈类模型和催收相应模型。这些跟贷款类产品也不太一样。因为在信用卡的用户里,我们还喜欢一些轻度逾期的用户,当然不仅能产生逾期的费用,也能在催收模块里产生相关数据,做一些相关类的数据与模型分析。

7.1模型

在贷后模型开发方面,数据比较依赖公司的贷后的催收数据和客户的行为数据,比贷前需要的数据维度要求会更丰富些,一般会使用以下这些贷中模型进行反馈:

自愈预测模型、催收响应预测模型、损失程度预测模型

7.2催收策略

模型是与策略交互使用的,只有好的模型没有配套的策略,无疑是无的放矢,所以催收里将模型跟策略配套使用,才能有优秀的风控方案的落地成果。而在催收里常见的策略如下:

APP提醒、短信提醒、电话催收、上门催收、委外催收

此份资料会共享给番茄风控上的同学们,如果有需要上去查收学习。