#文章来自微信公众号:电商内幕,原标题《高瓴资本与阿里“抢食”肯德基?张磊在下什么棋》,作者范向东。

近日,高瓴资本有点霸气侧漏。

先是一周前被披露,将投资4亿美金成为中国铁塔8月8日IPO的最大基石投资者,与高瓴资本一道,阿里(淘宝中国控股有限公司)也承诺购买中国铁塔IPO的1亿美金股票。

不仅如此,高瓴资本还盯上了阿里(蚂蚁金服)出手过的“肯德基”。

据彭博社报道,高瓴资本和KKR考虑斥资140亿美元,收购百胜中国。目前这两家私募公司正在和银行就融资计划协商,但交易仍处于早期阶段,能否成交尚言之过早。据华尔街见闻报道,高瓴和KKR方面拒绝回应,百胜中国则在邮件中称,对市场传闻不予置评。

不管是真是假,百胜中国的股价已经连续3个交易日持续上涨,不少投资者都很兴奋,希望高瓴拿下百胜中国,自己也能跟着“吃基”。

除了有肯德基,百胜中国还拥有必胜客和和塔可钟品牌的大陆独家经营权,以及东方既白 、小绵羊全部经营权,截止2017年底,百胜中国在国内有超过7900家餐厅,是中国最大的餐饮公司。

虽然肯德基门店多,吃着方便,不过这两三年,外卖和健康饮食风潮的走红,快餐市场被部分分流。面对市场压力,百胜中国在2016年从百胜餐饮集团中分拆上市,并以100亿美元的估值并出让19.9%股权,想引入国内战略投资者护航。

2016年9月,蚂蚁金服和春华资本达成协议,二者共同向百胜中国投资4.6亿美元,累计持股介于4.3%~5.9%。该投资将与百胜中国分拆上市同步进行,当年11月,百胜中国在纽交所挂牌上市。

当时蚂蚁金服旗下口碑推出“口碑码”,推广支付宝支付的同时,鼓励线下商家接入移动互联网,获取消费者的消费习惯等数据。另外为了对抗美团,蚂蚁金服入股百胜中国,也有高举高打“抢地盘”的意味在里面。

来源:YUMC年报

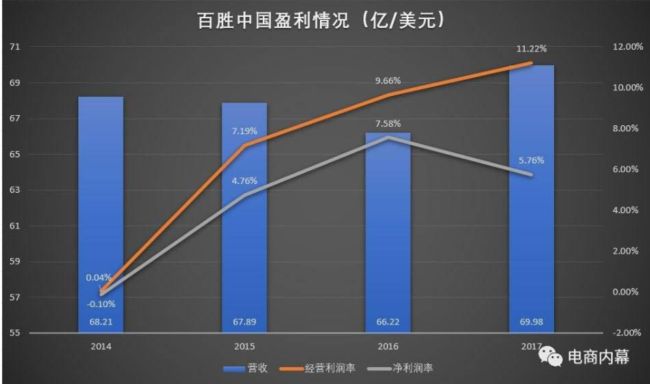

分拆上市后,百胜中国在2017年扭转了营收下滑的局面。按财年业绩看,2016年,百胜中国的营收为66亿美元,净利润5.02亿美元,到2017年,虽然收入增至70亿美元,但净利润4.03亿美元。

值得注意的是,虎嗅通过“天眼查”显示,原百胜全球餐饮集团CEO、有“肯德基教父”之称的苏敬轼,是现任高瓴资本运营合伙人。

全球快餐市场的第一品牌向来是麦当劳,而非肯德基。但在中国市场,却正好相反。苏敬轼1989年进入百胜中国,1998年出任中国百胜总裁,带领旗下品牌肯德基从4家店一路扩张至超过4000家店,成为中国第一大餐饮连锁品牌。

苏敬轼的身份,无疑让高瓴收购百胜中国的真实性上升。此外,KKR持有肉鸡养殖公司圣农发展16.14%股份,收购百胜中国可能是向产业下游延伸,也很符合商业逻辑。

不管高瓴资本是否会“吃下”肯德基,但其在消费、零售方面的野心与张磊的布局,都值得我们单独拎出来探究一番。

高瓴资本长期押注消费、零售

高瓴资本创始人张磊,是一个能让投资圈大多数人仰视的人物。

1998年赴美求学期间,张磊曾在著名的耶鲁大学投资办公室工作,师从投资大师大卫·斯文森,也同样认可超长期投资。2015年张磊创立高瓴资本,将第一个赌注押在腾讯身上,购买了腾讯股票。现在,高瓴资本依然持有腾讯的股份。BATJ中,除了阿里,高瓴资本都有投资,且涉足甚早。

经过十几年的发展,高瓴资本已成为亚洲管理规模最大的投资基金之一,受托管理的资金包括全球顶尖大学的捐赠基金、主权财富基金、养老基金及家族基金等。2017年4月,高瓴参与了百丽国际的私有化,公告透露,当时高瓴资本管理基金规模250亿美元。

从往期投资案来看,高瓴一直有对传统零售、消费的投资,中国股权转让研究中心整理分类高瓴的投资项目,发现消费类、TMT和医疗是高瓴的3个重要投资方向。

具体到投资领域方面,高瓴是“两手抓”,投资了互联公司腾讯、京东、百度、美团、滴滴出行、去哪儿和摩拜单车等互联网经济的领头羊企业,也投资并长期持有美的、格力、蓝月亮、福耀玻璃和江小白等传统行业的头部公司。

下图是虎嗅整理高瓴资本投资的部分消费、零售类项目:

公开资料整理

在为数不多的采访里,张磊屡次提到“科技创新2.0”。他认为,科技创新2.0的主题是传统行业,“高瓴资本投资了大量消费企业,如江小白、孩子王、良品铺子、Peets咖啡等,高瓴用科技赋能传统消费企业进行创新,都获得了巨大的成功。”

基本上,高瓴投资的企业,都位处在细分行业的前列。百胜中国是国内最大的餐饮公司,也很符合张磊“弱水三千,但取一瓢”的投资逻辑。

百丽的新零售改造实验

新零售时代线下门店的价值在被重估,而百胜中国拥有近八千家门店组成的零售网络,这或许是高瓴看上百胜中国的原因之一。百丽私有化退市时,张磊曾表示:“现在线上流量获取成本越来越贵,流量入口正从线上向线下转移,百丽两万家直营店的线下流量入口尤其显得可贵。”

去年由高瓴资本牵头、鼎晖投资及百丽国际执行董事于武和盛放组成的财团,向百丽国际提出私有化,收购总价531亿港元。此次交易成为港交所历史上金额最大的私有化交易,2017年7月25日正式完成私有化,高瓴资本持有百丽国际56.81%股份;鼎晖投资持有12.06%;于武及盛放等管理层共持31.13%。

巅峰时期,百丽的市值近1500亿港元

当时很多文章说“创始人套现离场”“‘一代鞋王’的时代落幕”,张磊则看好百丽深厚的零售基础,认为“不管是C2M(Customer-to-Manufacturer顾客对工厂),还是快时尚供应链,还是无缝链接,唯一最有机会实现并创造出新模式的公司,实际是百丽,而且只有百丽。”

张磊曾说自己“本质上是创业家,只是专业领域是投资而已。”高瓴成为百丽大股东,从投资者变成了经营者,张磊也算是“创业”了。百丽自私有后,高瓴在幕后推动着百丽今年一系列的科技转型——

4月18日,百丽发布消息称,正式和腾讯达成合作,由腾讯云智慧零售事业部牵头、腾讯优图实验室作为技术担当,对旗下的几万家门店进行智慧门店的升级改造。

7月19日,百丽国际与嵌入式人工智能平台创业企业地平线签署战略合作协议。探索线下零售场景与人工智能技术的深度融合。

7月27日,依图科技与百丽集团签署战略协议,将围绕智慧门店的建设打造更具可行性的智慧零售解决方案,以人工智能技术激活零售行业核心三要素“人、货、场”,推进行业转型升级。

腾讯、地平线和依图也都是百丽的投资对象,高瓴通过对投资组合牵线搭桥,将其资源和能力进行嫁接,拥有上万家门店的百丽,将是这些科技公司技术落地的大客户,而百丽也有机会接触更多资源进行科技转型。

在经营百丽还不忘给投资企业拉客户,双重身份的高瓴倒是哪边都不落下,话说回来,要是没有这些资源,高瓴估计也不敢拿下百丽这么个大局。

“攒局者”张磊

这种撮合的操作,是高瓴的惯用手法。

2010年的张磊投资了京东近3亿美元,但刘强东当时的融资需求只有7500万美元。张磊告诉刘强东:“这个生意要不让我投3亿美元,要不我一分钱都不投,因为这个生意本身就是需要烧钱的生意,不烧足够的钱在物流和供应链系统上是看不出来核心竞争力的。”

这个案例体现张磊的投资风格和前瞻性,可以看出张磊并不单纯地追求投资回报,而是把自己放在一个创业者、管理者的角度,思考如何给企业带来更多长期效益。

张磊给京东带来很多外部资源,例如:张磊让蓝月亮高管与京东接洽,利用京东的平台效应,实现品牌宣传和销售提升的双重效果。还有京东和腾讯旗下易迅在电商方面的合并,据说腾讯入股京东,幕后推手也是张磊。除此之外,京东的亚洲一号自动化运营中心,是在高瓴的撮合下由美的旗下的库卡建造的。

“东兴局”上的张磊,不过这次他是“客”

张磊曾在接受《金融时报》采访时曾说:“本人投资组合公司里的企业主们可相互取长补短。” 张磊经常邀请被投企业参加高瓴资本的非正式聚会,并帮助他们牵线搭桥,不只是财务投资,高瓴会充分利用已有的资源去协助被投公司的运营。

近几年,高瓴吸纳不少消费、零售运营管理人才,除了合伙人苏敬轼,还有原百度高级副总裁、京东商城CEO沈皓瑜,原阿里巴巴B2B公司副总裁、美团网COO干嘉伟等。百丽的私有化,就是由沈皓瑜主导。

这些职业经理人,不输国内顶级企业的管理层,其能力远不止是能给被投企业输送智力、管理支持。组建一个这样的零售、消费“智囊团”,高瓴应该可以做到收购经营再出售获利,这或许是高瓴控股百丽的底气。

入股两大家电巨头,私有化“鞋王”百丽,并长期持有几个细分行业的领头羊,现在又传出收购百胜中国的消息,高瓴显然对零售行业有很大的“野心”。假如百胜中国被收购,大概率也会像百丽那样,将其投资的资源、技术嫁接改造,拥抱腾讯阵营。那么支付宝在肯德基的地位是不是就有点尴尬了?

若以退出数量作为衡量标准,高瓴显然算不上优秀,不过高瓴通过投资长期持有,逐渐加深对投资企业的影响力,创造了一个投资组合圈子,高瓴通过内部撮合取长补短,不管是单方获利还是多方获利,作为投资人的高瓴都能拿到回报。

从历史投资来看,京东、美团、有赞、美丽说都属于腾讯阵营,腾讯、京东能的合作背后是高瓴的撮合,京东能有今天,张磊出力不少。高瓴跟阿里极少有投资合作,假如百胜中国真被收购,高瓴如何处理与阿里的微妙关系呢?

当然高瓴长期投资的作风也有失算的时候,例如“臭名昭著”的红黄蓝。高瓴资本在红黄蓝IPO时,以持43万股,位列十大股东之列。虐童事件后,红黄蓝的投资者们也备受苛责。但在2017年年底公布的十大股东名单,高瓴资本已经不在其中,显然是悄然退出了。

不过,张磊没错过京东、长期持有腾讯,而且投资了有赞、享物说等,肯定注意到了微信里的势能,但高瓴却没投资拼多多。资本都有逐利的天性,那是高瓴和拼多多的价值观不和?还是拼多多的味道不符合高瓴的口味?