最近流行“甩锅”,继央妈和财政部相互甩锅之后,中国证券基金业协会和中国银行业协会在2018年7月也相互甩了一次锅。

要说这件事情的导火线,就要从今年的6月份说起。

今年6月,天雷滚滚,暴雷之处,寸草不生,在P2P暴雷和跑路的大背景下,阜兴集团旗下的四家私募基金:意隆财富、郁泰投资、西尚投资和易财行财富在6月也陆续发布公告,称母公司阜兴集团实际控制人失联,作为私募基金跑路的代表,成了人人喊打的过街老鼠。

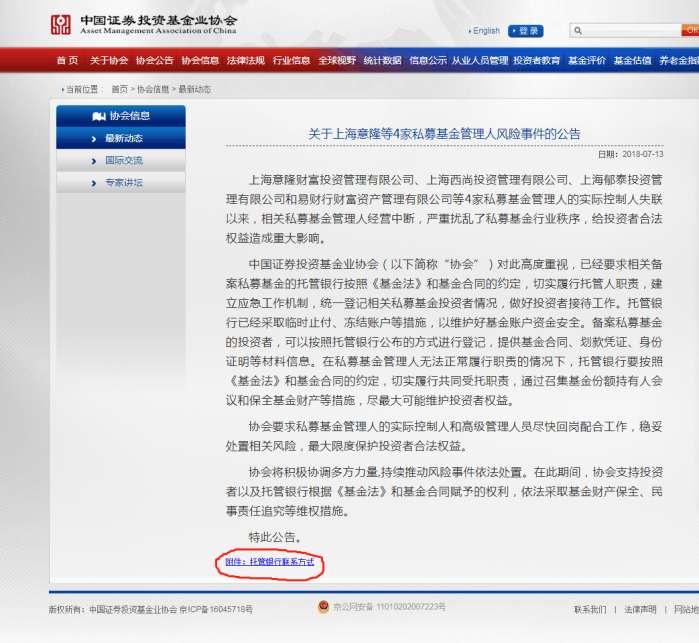

由于私募基金需要在中基协登记备案,于是在7月13日,本次事件的主角之一:中国证券投资基金业协会(以下称为 “中基协”)在官网上发布公告,截图在此:

中基协的意思是这样的:你们这四家私募基金太不像话了!实际控制人还能玩失联!为了保护投资者的利益,作为基金合同三方(管理人,托管人,投资人)中之一的托管银行,按照《基金法》的规定,你们是有责任的!

1、共同受托责任

2、负责召集份额持有人会议责任

3、保全基金财产责任

我们中基协已经很努力了,你们托管行不能推卸责任!私募基金管理人的实际控制人你也快点回来配合工作,这事就是你跑路惹来的。

然后,亮点来了,中基协直接把这四家私募基金托管银行的联系方式,作为附件,放在的公告的最后。

通过该附件可知,总计有7家托管行分别是:平安,恒丰,上海,光大,浦发,浙商,招商。但是很不幸,可能是因为那天的天空和上海银行的logo很像,在这个事件里,上海银行成为了投资者的箭垛子,于是就出了7月24日投资人大闹上海银行这一出。可怜上海银行苦苦承受着投资人万箭齐发的伤害量,最后不得不派出多民保安维持秩序,而一笔托管业务,银行其实也就收一个万五左右的手续费,估计还不够几位保安大叔的加班费。

中基协把私募基金管理人失联的责任甩给了托管银行,引用《基金法》作为依据,理直气壮。这下,中国银行业协会不干了,没错,前段时期我们央妈的确对自己手下这帮熊孩子大手笔借钱的事情好好管制了一番,但是自己的孩子,被自己折腾是一回事,被别人折腾就是另外一回事了,何况私募基金管理人失联这件事情的责任,扪心自问,是我们家孩子的错吗?

7月23日中国银行业协会在官网上发布“中银协首席法律顾问卜祥瑞:银行托管私募基金权责清晰 依法依约不承担共同受托责任”,直接把中基协扔过来的锅毫不留情地扔了回去。

有图有真相:

总结一下中国银行业协会的意思:

这四家私募基金管理人实际控制人失联,我们也很遗憾,我们银行该做的都做了。(作为托管机构已经按照《基金法》和《托管合同》的约定,依约采取临时止付、冻结账户等措施,及时履行妥善保管基金财产等职责)

托管银行承担共同受托责任?中基协,《基金法》那门课你逃了多少课时,适用范围错了!

(《基金法》第二条规定,在中华人民共和国境内,公开或者非公开募集资金设立证券投资基金,由基金管理人管理,基金托管人托管,为基金份额持有人的利益,进行证券投资活动,适用本法。换言之,该法仅适用于公募和私募证券投资基金,不适用于私募股权投资基金等其他私募基金。4家阜兴系私募基金管理人中,意隆财富、郁泰投资和西尚投资等3家公司管理的均为私募股权基金、创业投资基金或其他私募投资基金,不是私募证券投资基金,不应适用《基金法》;易财行财富资产管理公司管理的虽为私募证券投资基金,但该基金无托管人。此外,《基金法》并未要求托管人承担共同受托责任。即使是证券投资基金,托管银行也无共同受托的法定职责。)

托管银行负责召集份额持有人会议的责任?不好意思,我没有这个资格!

( 《私募投资基金监督管理暂行办法》〔证监会令第105号〕第二十四条规定,私募基金管理人、私募基金托管人应当按照合同约定,如实向投资者披露基金投资、资产负债、投资收益分配、基金承担的费用和业绩报酬、可能存在的利益冲突情况以及可能影响投资者合法权益的其他重大信息;第二十六条规定,私募基金管理人、私募基金托管人及私募基金销售机构应当妥善保存私募基金投资决策、交易和投资者适当性管理等方面的记录及其他相关资料。该办法并未规定商业银行作为托管人负有“召开基金份额持有人大会”等职责,相关合同亦未约定商业银行应承担该项义务。)

托管银行有保全基金财产的责任?让你失望了,我没这个权限!

(“保全基金财产”相关职责应由基金管理人或基金监督机构承担,不应由托管银行承担。根据监管部门现行规定,商业银行不能代销非持牌私募基金。无论是依据上述规定,还是根据相关合同约定,托管银行没有法律依据对外代表私募基金行使财产权利,进行基金财产保全。)

综上所述,中基协,你快点把这口锅捡回去!我!不!背!(特别需要强调的是,个别机构与部分投资者要求托管银行承担共同受托责任,甚至要求托管银行统一登记投资者情况等,这些要求不仅违反了《基金法》等法律法规规定,也与证监会、基金业协会发布的规章和规范性文件存在冲突,而且缺乏合同依据。同时,上述要求也不符合“资管新规”提出的打破资管行业刚性兑付、防控金融风险原则,极易强化投资者的刚性兑付预期,弱化市场纪律,增加道德风险。比如,意隆财富投资管理公司于7月16日发布公告,试图将自身应依法承担的保全基金财产等责任转嫁给托管银行。)

对于我们普通投资者来说,公募基金托管业务,私募基金托管业务,p2p银行存管业务,等不同金融产品对于银行的角色和责任划分因为监管部门的不同而各有差异,需要注意辨别和了解其中的概念和具体细则,其实并不容易,希望金融监管机构能尽快完善监管制度,清晰责任边界,监管协调统一,构建一个成熟的金融监管市场。同时,我们好基友基金公众号也会及时推送金融领域的最先变化和政策解读,帮助投资者管理好自己的钱袋子。