- 「鲸灵」获数千万美元B+轮融资,旗下日日团打造团购电商新时代

想想再说可以吗

小编获悉,社交电商鲸灵集团(以下简称鲸灵)已完成数千万美元B+轮融资,由启明创投领投,IDG资本联合领投,老股东跟投。鲸灵刚于7月完成数亿元B轮融资,由腾讯领投,IDG资本、险峰长青、元璟资本跟投。据小编了解,鲸灵旗下的日日团业务单日交易额已突破100万元。鲸灵创始人&CEO邬强强(花名:鬼谷)曾在阿里巴巴任职9年,曾任聚划算事业部总经理、淘宝开放平台创始人。针对本轮融资,邬强强告诉小编:“社交电

- 致敬无名英雄!就在《无名》电影!

ffc7a15e23ae

“王一博股”乐华娱乐登陆港交所上市!万万没想到,开盘半小时大涨五成。上市首日开盘价5.6港元,上午最高时达到6.48元。王一博一跃成为股东,不愧是年轻有为,而最近他与梁朝伟领衔主演的《无名》更是登上热搜,领跑春节档!近日陈鲁豫采访《无名》导演程耳,称他之前不认识王一博,两个人仅仅见了一面,两个小时就迅速定下了彼此的合作,这一切都那么恰到好处。“鬼才”程耳还说,第一眼看见王一博,他身上的优雅力量感,

- 如何建立员工都能理解的使命和愿景

Kobe24KB

image亚马逊的创始人兼首席执行官杰夫·贝佐斯(JeffBezos)是这门艺术的大师之一。从他给股东的传奇性年度信件中纪念了仍然是第一天的想法到设定定义整个年度的内部优先事项(例如“让我们的房子井井有条”和“让大婴儿快活”),这些夸夸其谈的言论似乎是不必要的。但实际上,它们对于亚马逊成立初期的发展至关重要。来自在该产品上工作过的EugeneWei:突出的是,即使在十年后的今天,我仍然可以从记忆中

- 华为的成也萧何败也萧何

时光三哥

你想想,华为发展到今天,成也萧何败也萧何。人人是股东,那么人人每个人对自己股份的满意度未必一样,新来的员工以及那些没有股权的员工就会有异议喝想法。如果本身组织不断正向发展还好,但是发展变慢就会激发矛盾。随着企业不断增大,管理成本增大,而管理能力无法跟上,也许某一两个意想不到的小事件都会毁了公司,因为组织大人心不齐,内部和外界对有摧毁这个组织的动力哦华为高速发展30年,前面越是成功,那么公司对这种成

- 不读财报就出局六期D3

邮吻

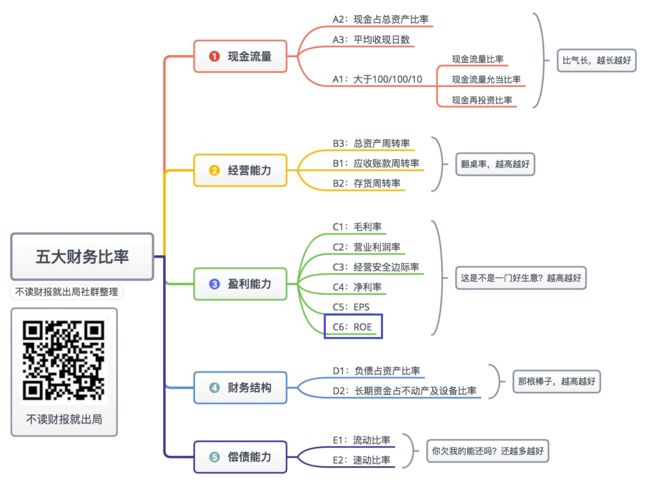

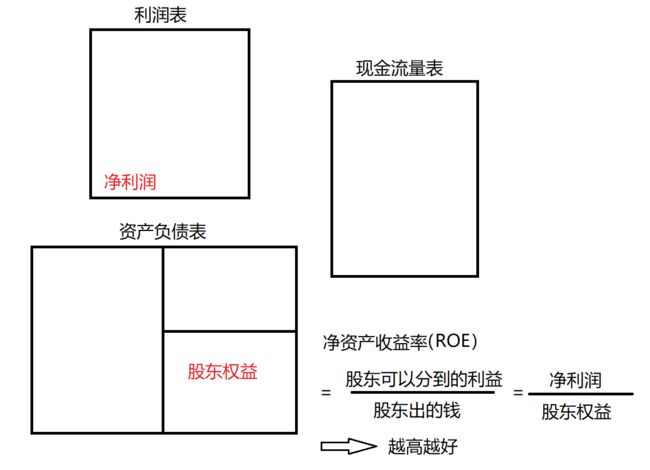

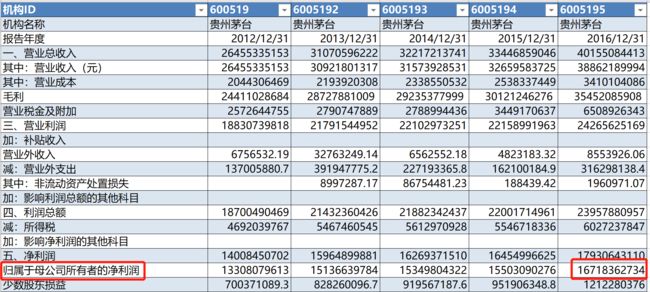

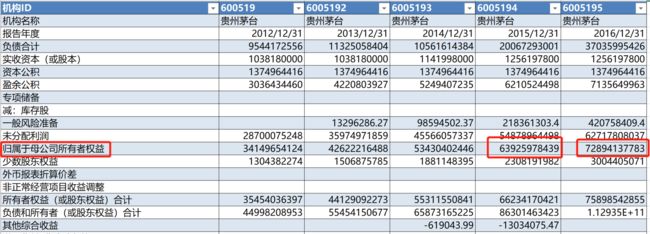

三大财务报表一:利润表代表公司一段时间有没有赚到钱。公司到营业收入减去销,管,研等费用,利息还有所得税剩下的就是净利润,利润表是预估概念运用到个人层面就是工资减去衣食住行育乐,红白喜事,还有所得税剩下的钱。二:资产负债表公司利润表赚的钱兵分两路,放到左边是处理资产,放在右边是处理负债和股东权益左边等于右边。代表某一天公司的资产负债情况。运用到个人层面就是存下的钱,放左边是给手头留点现金,借钱给朋友

- 2018-01-28

海边的桃源

明天开始会很冷,好怕水管都结冰。晚上咖啡馆也没什么生意,无聊喝点啤酒,顺便这样跟你聊聊天。刚在西柚的股东群里说了,价格合适就盘给我算了,咖啡馆运作的也不太好,感觉也有点内疚。他们毕竟也都有工作,反而我总也要靠这个吃饭。盘下来自己多做做,也许还能赚点。现在每月拿五千薪水确实也很艰难,明年还要开个新的店,打算和司徒和小志一起干。其实生活挺难的,自己也不是做生意的料子,不如好好学点手艺在手,能开成一个老

- 大人物来了(1)

小县城生活日记

图片发自App今天上早班提前时间到店里了,发现早班正副店长都在,觉得有点奇怪,平时都是一个早班一个晚班的。后来店长说,今天中午格力集团董事长董明珠要来用餐,我这才明白为什么还要铺红地毯。到上午11点多,陆陆续续公司的各个股东都来到店里了,董事长更是亲自给各个菜品摆盘。不过,的确也是珠海说大不大说小不小,既然董总选择在我们店用餐,肯定是要把所有最好的菜品和最好的服务,让她好好享受下次再来!她来的时候

- D17:中四句的复习

断刺飘雪

原材料引用(Materials):文章的5-8句.信息和事实(Facts):questions、flowing的读音还要再练习加强感受与评价(Comments):元音不够饱满,是今天练习的问题发现。如without、starts、however、flowing等词,在有意识地读时,就比较能发音准确。一旦四句一起练习,就会有想赶时间的想法,因此在读的时候就会不自觉加速略过。归结原因,还是练习得不够。

- D17「33期写作营」遇到写作瓶颈期,我是这样做的

skyonly

【你的昵称】维尼熊【你的金句】我写作,是为了让光阴的流逝使我心安。——博尔赫斯【你的故事】我极容易完成一件重要的事之后会变的茫然,比如交完大作业之后,有好几天不知道接下来该干什么,要写什么。这一切都源于我对自己的规划不够明确。我是那种我想做一件事,然后这几天不吃不喝也要把这件事做完的那种人。就像之前写大作业就是这样,写的过程中,一直在思考找素材看相关书籍,所有事都为这一件事让路。但这件事做完之后我

- 控制手下公司

鹤妍

若是再彻底一点,收拾了首恶,再拉拢,他所想要开的新公司,刚开始肯定举步维艰,在他孤立无援的时候去入股他的新公司,幕后控盘他的新公司,然后玩儿双开模式,无论怎么赚,最终自己都是大赢家。。不一定非要自己出面,可以让你老婆,或者朋友,或者公司内自己能掌控的股东,帮你代持股份,自己幕后控盘。

- 聪宝感恩百日行D17

张聪_8be5

1.感恩亲爱的自己,一早起来迷迷糊糊上洗手间,照了个镜子,竟然发现自己今天的皮肤这么好,瞬间被自己的好感觉给点亮了,瞬间清醒过来能量爆棚,开始毫不晦涩,毫无保留,毫不要脸的赞美自己,把自己夸的没边儿了,找不着自己了,才肯罢休。于是带着美丽激动的心情去开始到公园跑步,甩手,练呼吸。只为那一瞬间灵感的穿越基奠的基础,当时脑子里蹦出的一句话就是:今天一定有好事发生,今天一定有好事发生,今天一定有好事发生

- 理想汽车获3.8亿美元基石投资,王兴大笔重仓,理想未来几何?

慕容随风

7月25日凌晨,理想汽车更新招股书,公司将公开发行9500万股ADS,同时IPO承销商有1425万股ADS的超额认购权,发行价区间为8-10美元。以此计算,理想汽车IPO募资区间为8.74亿美元-10.93亿美元。7月11日,理想汽车首次提交赴美招股书。根据此次更新的招股书显示,理想汽车的现有股东已同意购买3.8亿美元的A类普通股。其中,美团认购3亿美元,字节跳动认购3000万美元,王兴认股300

- 马克 米勒维尼《动量大师 超级交易员圆桌访谈录》阅读笔记59

小二菜园

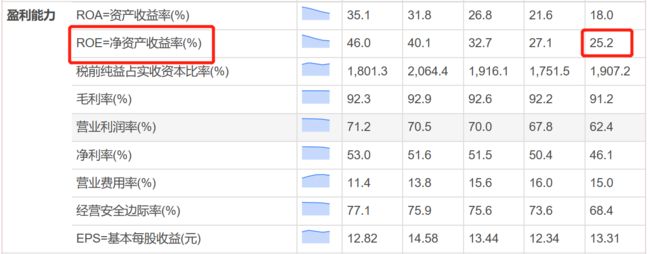

问题59:你在分析中是否使用利润率或净资产收益率(ROE)?马克·米勒维尼:是的。我喜欢看到不断扩大的利润率。有时,这可能是一个公司业绩改善但销售为负背后的催化剂。但就像我说的,没有销售收入,你只能在一段时间内提高收益。净资产收益率是你应该用来比较你的股票与同一行业其他股票的东西,一般来说,更好的股票会有15-17%或更高的净资产收益率。大卫·瑞恩:它们都是值得关注的指标,也是我进一步研究公司盈利

- 2023-02-24

我是一个向日葵

最近比较忙,工作事情多,各类工作都需要同时进行,还有一些在外的事情进行的并不那么顺利。忽然觉得很累。纵观来到这个岗位的整个过程,原本股东对接临床、原有的400多会员这些可能向好的两大业务目前都没有起到作用。外加疫情、人员的不足、技术水平的滞后导致活动承接力也不行。我怕的是努力了半天却只有苦劳没有功劳,只有付出没有成绩和效果。

- 似曾相识l蜀山阿贵(15)

易杰源

【郑重声明:本文是原创首发,文责自负。】就在阿贵苦苦挣扎在店里没客人和员工要离职的漩涡中时,他不知道公司出现了前所未有的大地震。公司的两位核心股东,也就是师傅和蔡姐在公司发展的方向上早有了分歧,但现在已经到了水火不容的地步。本来想借着旗舰店的开幕大家统一方向,但因为旗舰店受客流影响,非但没有创造业绩,甚至连资金回收都成了渺茫的期盼。师傅想放弃了。在公司激烈的争论后,最终决定弃掉刚开业不久的旗舰店,

- 理财——反常识-股票暴跌收益会更高(四)

渊酱的记事本

接下来讲解今晚的压轴好戏究竟为什么这么说呢?基于数据的分析比拍脑门做出的决定要英明的多。首先我们要明白,“股价暴跌收益反而会更高”这是建立在我们选到了好公司的基础之上。你要是选到了坏公司,那暴跌真会赔的连饭都吃不上的。真正盈利的好公司,每年都会拿出净利润的百分比给股东们“分红”。由于好公司的“净利润”是稳步增加的,所以持有者获得的分红也是稳定增加的!那么分红的依据是啥呢?股东根据“所持股票份额的大

- 谈判

放慢脚步放低声音

下午,在办公室,找了平田的两方业主进行合作商榷。其实,还是开电话会议,因为有一方业主的股东之一在北京,没过来。两方业主原本已经合作了一个项目,历时三个多月了。这段时间下来,感觉还是有些问题。所以,他们双方都感觉有重新谈合作的必要。那就先谈他们的。我作为中间人,见证一下他们的合约改变。一开始,双方都是比较激烈的,到慢慢地有了方向和轮廓,加上我们的参与协调,再慢慢清晰,最终基本确认。谈好了一个,谈另外

- 【产业互联网周报】英特尔暴跌近30%;中国生成式AI服务大模型超180个;英伟达回应AI芯片短缺...

ITValue

人工智能大数据

ITValue01国内资讯三六零:持股平台“奇信志成”拆股,实控人周鸿祎将成第一大股东三六零(601360.SH,下称“360公司”)发布公告,其控股股东天津奇信志成科技有限公司(下称“奇信志成”)决议清算。清算后,奇信志成将从360公司单一大股东拆分成36个小股东,直接持有上市公司股份,同时上市公司第一大股东将由奇信志成变为周鸿祎。360公司经营不受影响,管理层和董事会不变,公司实控人仍为周鸿祎

- 034 延展话题:创始人怎么用较少的股权控制上市公司

省而行知

回顾:毒丸计划,如何抵御门口的野蛮人恶意收购,收购公司不经过上市公司的允许,强行进行收购活动,希望控制目标公司,成为大股东。往往会触及原管理层的利益,遭到强烈的反对。前几年沸沸扬扬的“万宝之争”中,“姚员外”想要入主万科董事会,所以被王石的管理层斥为“门口的野蛮人”。当然也有一系列的反收购计划,比如毒丸计划,白衣骑士计划,金色降落伞,皇冠明珠自残计划等等,在不同的收购背景下,还有很多种变形,但是不

- 如何赚钱-信息不对称(32/365)

生命的力量在于不顺从

首先让我先介绍一下“信息不对称”,我先说一下我的理解:我知道某件事,而你不知道,这就是我理解的信息不对称。举个栗子,例如你去买菜,卖菜的商贩因为知道从那里可以进到更便宜的菜,他就可以赚到你认为合理买菜的钱,这就是属于信息不对称。还不是很理解是吧,那我再举个明显点的栗子,例如我们经常看到电视某某公司高管或者股东通过透露公司机密向别人收取钱财,这就属于典型通过信息不对称来赚钱的栗子。我可不是来给大家普

- 巴菲特致股东的信1971~1972年解读:做实业

成成日志

1971年和1972年的信,读起来很枯燥。此时,巴菲已经远离了股市,专心经营实业。股市之所以刺激,是因为有涨跌起伏,而实业经营平淡如水,关注的是公司业务发展和盈利情况。上一封信说过,1970解散巴菲特合伙基金,是他事业的分水岭。在此之前,他是个好的投资人,此后他是个好的企业家。有时候,我在思考一个人一家公司的天花板到底在哪里?想来想去,当一个人失去进取之心时,天花板就到了。我们看到的大多数人,十年

- 如果人类失去太阳,会在8分钟之后发现。但股东把股权架构搭错了,要几年甚至十几年后才会察觉。(摘自《一本书读懂股权架构》

b1a3b481afae

2009年,我取得了注册会计师和注册税务师执业资格,工作也换到了税务师事务所。当跨越到财税领域,我才发现,原来所有的股权架构中都藏着一个“隐形股东”——税务局!无论是持股期间的股息红利还是退出环节的转股所得,甚至是左手倒右手的内部架构重组,都有税负成本,以致小米创始人雷军都曾抱怨资本税负之重!股权设计中的“税负考量”是如此重要,可以称得上是与“法律考量”并驾齐驱的“哼哈二将”。2014年,我辞去事

- 曹悦的感恩日记:200111 D17

8b434506860d

1.感恩宇宙哥哥爱我,下订单想改名,今天己找到了老师帮助我改名,下单实现的速度好快哟,谢谢谢谢2.感恩黄欢老师,让我看到生命的绽放,不同面相,不同纬度的美,也让我了解到自品牌这个课程,谢谢谢谢3.感恩洁莹,虽然她以她的想法来表达对我母系家族的想法,还是非常感谢她的爱,谢谢谢谢4.感恩张老师,对我和我女儿的八字解读,让我对未来有很美好的展望,谢谢谢谢5.感恩孙老师,愿意帮我改名,谢谢谢谢6.感恩齐红

- 拼多多真的是假货?97/365

读不懂平凡

今天拼多多创始人黄峥发了上市以来的第一份致股东信,并且对拼多多最近的问题做了解答。他认为新时代的新电商形式,主要是做到更加开放和普惠,与传统电商平台的关系也并非你死我活,而是多种生态共存的持久新状态。——上面这段是今天在网上看到的,但是作为了个电商从业者,其实想谈谈我自己的一些看法。首先,拼多多并非都是假货,有点类似于一分钱一分货的工厂店,他们的产品和你在淘宝天猫或者京东上看到的并没有太大的区别,

- python爬虫-国家企业_自动查企业工商登记信息(企业信用信息公示系统、极验Geetest与Python爬虫)...

weixin_39628405

python爬虫-国家企业

一、引言:信贷作业的过程就是信息搜集和验证的过程。对于企业客户,最权威的信息渠道莫过于工商登记信息,各种第三方查询工具(天眼查、启信宝、各种各样的API等等)也来源于此。常见的问题在于,我们不仅要查借款人,还要查其法人股东(不断追溯),下属企业,以及担保企业、上下游主要交易对手等等。这样,调查一个客户往往要查询七八户企业。如何高效、自动完成查询?如何在查询的同时规范化存储、整理各种信息(而不是胡乱

- 《宁向东的管理学课》:业绩创造

飘皓宇

企业追求的核心目标,明确无误地就是要追求企业价值的最大化,要给股东赚更多的钱。这个单元主要是拆解杜邦方程式,拆解每个要素,以及每个要素之间的关系,按照当前阶段的目标进行量化管理,如何挣更多的钱?与绝对数字相比,股东更看重的,是相对数字所体现的回报水平。股权回报率=(利润/销售收入)*(销售收入/总资产)*(总资产/股权)=销售利润率*资产周转率*杠杆销售利润率表明你的产品行不行,资产周转率表明你的

- 20200721乔氏家族学习心得

b4a74143ff4e

①第七节,这节讲了以义取利在早期乔家有两个股东一个是乔贵发也就是乔致庸的爷爷,另一个是秦家。他们两家非常努力,后来把生意做大后,让一个掌柜的打理,在一次大决策中掌柜的出现了严重的错误,亏欠十几万银两。后来人们听到后纷纷上门讨债,大掌柜先到秦家,秦家一毛不拔,后来又到乔家,乔家商量后把家中所有财产拿出来救广盛公,最后写下三年的欠款协议,他们三年之后不但还了欠款还有大量的盈余。后来乔家和秦家的股份比为

- 如果我知道我将在哪里死去,那我就不去那个地方。《穷查理宝典》读后感(二)

平凡鸟

如果我知道我将在哪里死去,那我就不去那个地方。《穷查理宝典》读后感(二)原文摘抄:在2004年的伯克希尔.哈撒韦年会上,有个年轻的股东问巴菲特怎样才能在生活中取得成功?巴菲特分享了他的想法之后,查理插话说:“别吸毒。别乱穿马路。避免染上艾滋病”。查理一般会先注意避免什么,也就是说,先弄清楚应该别做什么事,然后才会考虑接下来要采取的行动。———————分——割——线———————“如果我知道我将在哪

- 图森未来创始人之争后续:一场新的争夺战又拉开序幕?

yidiancaijing

图森未来

自动驾驶明星公司图森未来,此前陷入一场权力斗争风波。如今,重掌控制权的创始人陈默和CEO吕程主导下,近期宣布进入生成式AI应用领域;另一个负气出走的创始人侯晓迪,则带着L4级别自动驾驶的理想开始新的创业。曾经的宫斗大戏,表面已经走向平息,但实际上暗流涌动。援引“蓝鲸新闻”报道,侯晓迪在频繁接受媒体采访、表达对新公司Bot.Auto笃定的决心的同时,另一边正在低调拉拢图森未来的中小股东,对图森未来账

- 公司违约法院判决赔偿却无财产执行,你怎么看?

冬阳的sky

某A和某B是深圳的两家供应链公司,因两家公司股东等原因在同一地点办公,也就是说同一地点挂了两个牌子,只不过因为股东关系将两公司放在同一地点经营;某A因为业务经营关系,在深圳还经营一家子公司,子公司作为一家电商平台C为A公司提供货源,A公司为电商公司C提供供应链、物流供应服务,据不完全了解,这3家公司关系比较混乱。事情发生于2019年10月份左右,小李刚从上家公司离职出来找工作,通过求职平台投递了A

- Java序列化进阶篇

g21121

java序列化

1.transient

类一旦实现了Serializable 接口即被声明为可序列化,然而某些情况下并不是所有的属性都需要序列化,想要人为的去阻止这些属性被序列化,就需要用到transient 关键字。

- escape()、encodeURI()、encodeURIComponent()区别详解

aigo

JavaScriptWeb

原文:http://blog.sina.com.cn/s/blog_4586764e0101khi0.html

JavaScript中有三个可以对字符串编码的函数,分别是: escape,encodeURI,encodeURIComponent,相应3个解码函数:,decodeURI,decodeURIComponent 。

下面简单介绍一下它们的区别

1 escape()函

- ArcgisEngine实现对地图的放大、缩小和平移

Cb123456

添加矢量数据对地图的放大、缩小和平移Engine

ArcgisEngine实现对地图的放大、缩小和平移:

个人觉得是平移,不过网上的都是漫游,通俗的说就是把一个地图对象从一边拉到另一边而已。就看人说话吧.

具体实现:

一、引入命名空间

using ESRI.ArcGIS.Geometry;

using ESRI.ArcGIS.Controls;

二、代码实现.

- Java集合框架概述

天子之骄

Java集合框架概述

集合框架

集合框架可以理解为一个容器,该容器主要指映射(map)、集合(set)、数组(array)和列表(list)等抽象数据结构。

从本质上来说,Java集合框架的主要组成是用来操作对象的接口。不同接口描述不同的数据类型。

简单介绍:

Collection接口是最基本的接口,它定义了List和Set,List又定义了LinkLi

- 旗正4.0页面跳转传值问题

何必如此

javajsp

跳转和成功提示

a) 成功字段非空forward

成功字段非空forward,不会弹出成功字段,为jsp转发,页面能超链接传值,传输变量时需要拼接。接拼接方式list.jsp?test="+strweightUnit+"或list.jsp?test="+weightUnit+&qu

- 全网唯一:移动互联网服务器端开发课程

cocos2d-x小菜

web开发移动开发移动端开发移动互联程序员

移动互联网时代来了! App市场爆发式增长为Web开发程序员带来新一轮机遇,近两年新增创业者,几乎全部选择了移动互联网项目!传统互联网企业中超过98%的门户网站已经或者正在从单一的网站入口转向PC、手机、Pad、智能电视等多端全平台兼容体系。据统计,AppStore中超过85%的App项目都选择了PHP作为后端程

- Log4J通用配置|注意问题 笔记

7454103

DAOapachetomcatlog4jWeb

关于日志的等级 那些去 百度就知道了!

这几天 要搭个新框架 配置了 日志 记下来 !做个备忘!

#这里定义能显示到的最低级别,若定义到INFO级别,则看不到DEBUG级别的信息了~!

log4j.rootLogger=INFO,allLog

# DAO层 log记录到dao.log 控制台 和 总日志文件

log4j.logger.DAO=INFO,dao,C

- SQLServer TCP/IP 连接失败问题 ---SQL Server Configuration Manager

darkranger

sqlcwindowsSQL ServerXP

当你安装完之后,连接数据库的时候可能会发现你的TCP/IP 没有启动..

发现需要启动客户端协议 : TCP/IP

需要打开 SQL Server Configuration Manager...

却发现无法打开 SQL Server Configuration Manager..??

解决方法: C:\WINDOWS\system32目录搜索framedyn.

- [置顶] 做有中国特色的程序员

aijuans

程序员

从出版业说起 网络作品排到靠前的,都不会太难看,一般人不爱看某部作品也是因为不喜欢这个类型,而此人也不会全不喜欢这些网络作品。究其原因,是因为网络作品都是让人先白看的,看的好了才出了头。而纸质作品就不一定了,排行榜靠前的,有好作品,也有垃圾。 许多大牛都是写了博客,后来出了书。这些书也都不次,可能有人让为不好,是因为技术书不像小说,小说在读故事,技术书是在学知识或温习知识,有些技术书读得可

- document.domain 跨域问题

avords

document

document.domain用来得到当前网页的域名。比如在地址栏里输入:javascript:alert(document.domain); //www.315ta.com我们也可以给document.domain属性赋值,不过是有限制的,你只能赋成当前的域名或者基础域名。比如:javascript:alert(document.domain = "315ta.com");

- 关于管理软件的一些思考

houxinyou

管理

工作好多看年了,一直在做管理软件,不知道是我最开始做的时候产生了一些惯性的思维,还是现在接触的管理软件水平有所下降.换过好多年公司,越来越感觉现在的管理软件做的越来越乱.

在我看来,管理软件不论是以前的结构化编程,还是现在的面向对象编程,不管是CS模式,还是BS模式.模块的划分是很重要的.当然,模块的划分有很多种方式.我只是以我自己的划分方式来说一下.

做为管理软件,就像现在讲究MVC这

- NoSQL数据库之Redis数据库管理(String类型和hash类型)

bijian1013

redis数据库NoSQL

一.Redis的数据类型

1.String类型及操作

String是最简单的类型,一个key对应一个value,string类型是二进制安全的。Redis的string可以包含任何数据,比如jpg图片或者序列化的对象。

Set方法:设置key对应的值为string类型的value

- Tomcat 一些技巧

征客丶

javatomcatdos

以下操作都是在windows 环境下

一、Tomcat 启动时配置 JAVA_HOME

在 tomcat 安装目录,bin 文件夹下的 catalina.bat 或 setclasspath.bat 中添加

set JAVA_HOME=JAVA 安装目录

set JRE_HOME=JAVA 安装目录/jre

即可;

二、查看Tomcat 版本

在 tomcat 安装目

- 【Spark七十二】Spark的日志配置

bit1129

spark

在测试Spark Streaming时,大量的日志显示到控制台,影响了Spark Streaming程序代码的输出结果的查看(代码中通过println将输出打印到控制台上),可以通过修改Spark的日志配置的方式,不让Spark Streaming把它的日志显示在console

在Spark的conf目录下,把log4j.properties.template修改为log4j.p

- Haskell版冒泡排序

bookjovi

冒泡排序haskell

面试的时候问的比较多的算法题要么是binary search,要么是冒泡排序,真的不想用写C写冒泡排序了,贴上个Haskell版的,思维简单,代码简单,下次谁要是再要我用C写冒泡排序,直接上个haskell版的,让他自己去理解吧。

sort [] = []

sort [x] = [x]

sort (x:x1:xs)

| x>x1 = x1:so

- java 路径 配置文件读取

bro_feng

java

这几天做一个项目,关于路径做如下笔记,有需要供参考。

取工程内的文件,一般都要用相对路径,这个自然不用多说。

在src统计目录建配置文件目录res,在res中放入配置文件。

读取文件使用方式:

1. MyTest.class.getResourceAsStream("/res/xx.properties")

2. properties.load(MyTest.

- 读《研磨设计模式》-代码笔记-简单工厂模式

bylijinnan

java设计模式

声明: 本文只为方便我个人查阅和理解,详细的分析以及源代码请移步 原作者的博客http://chjavach.iteye.com/

package design.pattern;

/*

* 个人理解:简单工厂模式就是IOC;

* 客户端要用到某一对象,本来是由客户创建的,现在改成由工厂创建,客户直接取就好了

*/

interface IProduct {

- SVN与JIRA的关联

chenyu19891124

SVN

SVN与JIRA的关联一直都没能装成功,今天凝聚心思花了一天时间整合好了。下面是自己整理的步骤:

一、搭建好SVN环境,尤其是要把SVN的服务注册成系统服务

二、装好JIRA,自己用是jira-4.3.4破解版

三、下载SVN与JIRA的插件并解压,然后拷贝插件包下lib包里的三个jar,放到Atlassian\JIRA 4.3.4\atlassian-jira\WEB-INF\lib下,再

- JWFDv0.96 最新设计思路

comsci

数据结构算法工作企业应用公告

随着工作流技术的发展,工作流产品的应用范围也不断的在扩展,开始进入了像金融行业(我已经看到国有四大商业银行的工作流产品招标公告了),实时生产控制和其它比较重要的工程领域,而

- vi 保存复制内容格式粘贴

daizj

vi粘贴复制保存原格式不变形

vi是linux中非常好用的文本编辑工具,功能强大无比,但对于复制带有缩进格式的内容时,粘贴的时候内容错位很严重,不会按照复制时的格式排版,vi能不能在粘贴时,按复制进的格式进行粘贴呢? 答案是肯定的,vi有一个很强大的命令可以实现此功能 。

在命令模式输入:set paste,则进入paste模式,这样再进行粘贴时

- shell脚本运行时报错误:/bin/bash^M: bad interpreter 的解决办法

dongwei_6688

shell脚本

出现原因:windows上写的脚本,直接拷贝到linux系统上运行由于格式不兼容导致

解决办法:

1. 比如文件名为myshell.sh,vim myshell.sh

2. 执行vim中的命令 : set ff?查看文件格式,如果显示fileformat=dos,证明文件格式有问题

3. 执行vim中的命令 :set fileformat=unix 将文件格式改过来就可以了,然后:w

- 高一上学期难记忆单词

dcj3sjt126com

wordenglish

honest 诚实的;正直的

argue 争论

classical 古典的

hammer 锤子

share 分享;共有

sorrow 悲哀;悲痛

adventure 冒险

error 错误;差错

closet 壁橱;储藏室

pronounce 发音;宣告

repeat 重做;重复

majority 大多数;大半

native 本国的,本地的,本国

- hibernate查询返回DTO对象,DTO封装了多个pojo对象的属性

frankco

POJOhibernate查询DTO

DTO-数据传输对象;pojo-最纯粹的java对象与数据库中的表一一对应。

简单讲:DTO起到业务数据的传递作用,pojo则与持久层数据库打交道。

有时候我们需要查询返回DTO对象,因为DTO

- Partition List

hcx2013

partition

Given a linked list and a value x, partition it such that all nodes less than x come before nodes greater than or equal to x.

You should preserve the original relative order of th

- Spring MVC测试框架详解——客户端测试

jinnianshilongnian

上一篇《Spring MVC测试框架详解——服务端测试》已经介绍了服务端测试,接下来再看看如果测试Rest客户端,对于客户端测试以前经常使用的方法是启动一个内嵌的jetty/tomcat容器,然后发送真实的请求到相应的控制器;这种方式的缺点就是速度慢;自Spring 3.2开始提供了对RestTemplate的模拟服务器测试方式,也就是说使用RestTemplate测试时无须启动服务器,而是模拟一

- 关于推荐个人观点

liyonghui160com

推荐系统关于推荐个人观点

回想起来,我也做推荐了3年多了,最近公司做了调整招聘了很多算法工程师,以为需要多么高大上的算法才能搭建起来的,从实践中走过来,我只想说【不是这样的】

第一次接触推荐系统是在四年前入职的时候,那时候,机器学习和大数据都是没有的概念,什么大数据处理开源软件根本不存在,我们用多台计算机web程序记录用户行为,用.net的w

- 不间断旋转的动画

pangyulei

动画

CABasicAnimation* rotationAnimation;

rotationAnimation = [CABasicAnimation animationWithKeyPath:@"transform.rotation.z"];

rotationAnimation.toValue = [NSNumber numberWithFloat: M

- 自定义annotation

sha1064616837

javaenumannotationreflect

对象有的属性在页面上可编辑,有的属性在页面只可读,以前都是我们在页面上写死的,时间一久有时候会混乱,此处通过自定义annotation在类属性中定义。越来越发现Java的Annotation真心很强大,可以帮我们省去很多代码,让代码看上去简洁。

下面这个例子 主要用到了

1.自定义annotation:@interface,以及几个配合着自定义注解使用的几个注解

2.简单的反射

3.枚举

- Spring 源码

up2pu

spring

1.Spring源代码

https://github.com/SpringSource/spring-framework/branches/3.2.x

注:兼容svn检出

2.运行脚本

import-into-eclipse.bat

注:需要设置JAVA_HOME为jdk 1.7

build.gradle

compileJava {

sourceCompatibilit

- 利用word分词来计算文本相似度

yangshangchuan

wordword分词文本相似度余弦相似度简单共有词

word分词提供了多种文本相似度计算方式:

方式一:余弦相似度,通过计算两个向量的夹角余弦值来评估他们的相似度

实现类:org.apdplat.word.analysis.CosineTextSimilarity

用法如下:

String text1 = "我爱购物";

String text2 = "我爱读书";

String text3 =