R语言再保险合同定价案例研究

原文链接:http://tecdat.cn/?p=13617

再保险案例研究目的是为业务中断索赔定价一些非比例再保险合同。考虑以下数据集,

> db=read.xls(

+ "PE.xls",

+ sheet=1)

Content type 'application/vnd.ms-excel' length 183808 bytes (179 Kb)

open URL

==================================================

downloaded 179 Kb至于任何(标准)保险合同,定价中有两个部分

- 预期的索赔数量

- 个人索赔的平均费用

在这里,我们没有协变量(但是可以使用某些变量,例如行业的种类,地理位置等)。

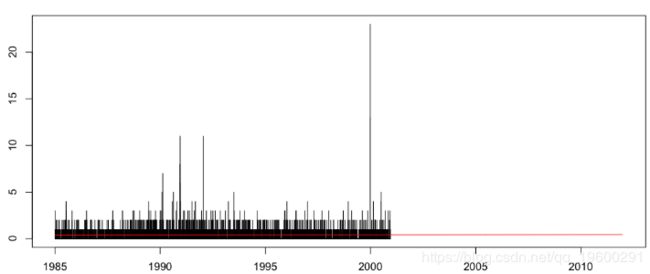

让我们从每年的预期索赔数开始。这是每天的频率

是很久以前的数据,但是,这也是一件好事,因为十年后,我们可以预期大多数索赔已经解决。为了绘制上面的图,我们使用

> date=db$DSUR

> D=as.Date(as.character(date),format="%Y%m%d")

> vD=seq(min(D),max(D),by=1)

> sD=table(D)

> d1=as.Date(names(sD))

> d2=vD[-which(vD%in%d1)]

> vecteur.date=c(d1,d2)

> vecteur.cpte=c(as.numeric(sD),rep(0,length(d2)))

> base=data.frame(date=vecteur.date,cpte=vecteur.cpte)

> plot(vecteur.date,vecteur.cpte,type="h",xlim=as.Date(as.character(

+ c(19850101,20111231)),format="%Y%m%d"))然后,我们可以使用(标准)Poisson回归来预测每日业务中断索赔的数量,例如,在2010年的任何一天(假设我们必须在几年前对再保险合同进行定价)

> pred2010 =predict(regdate,newdata=nd2010,type="response")

> sum(pred2010)

[1] 159.4757观察使用旧数据有弊端,因为如果我们按时进行回归(包括一些可能的趋势),我们将面临更多不确定性。

假设我们在给定的一年中平均有160项声明。

> plot(D,db$COUTSIN,type="h")

现在让我们集中讨论这些索赔的费用。我们的数据集中有2,400个索赔要求适合模型(或至少估计了再保险合同可能给我们造成的损失)。假设我们想为我们的大额索赔购买再保险合同。在16年的时间里,该可执行文件的费用应接近1500万。

> quantile(db$COUTSIN,1-32/2400)/1e6

98.66667%

15.34579

> abline(h=quantile(db$COUTSIN,1-32/2400),col="blue")

因此,考虑一些免赔额为1500万的再保险合同。让我们假设再保险公司同意这种免赔额,但承保范围为3500万。平均成本(为再保险公司)是E(g(X))

![]()

第一个想法是查看我们投资组合中的第一个成本,即该赔偿的经验平均值。

检查一些损失

> indemn(5)

[1] 0

> indemn(20)

[1] 5

> indemn(50)

[1] 35现在,如果计算再保险公司在16年内的平均还款额,

> mean(indemn(db$COUTSIN/1e6))

[1] 0.1624292因此,根据索赔,再保险公司将平均支付162,430。每年有160项索赔,纯保费应接近2600万

> mean(indemn(db$COUTSIN/1e6))*160

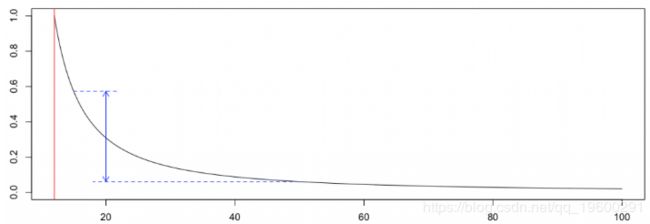

[1] 25.98867(同样,对于3,500万份保险,平均每年应发生两次的某些索赔)。正如我们看到的,再保险的标准模型是帕累托分布(或更具体地说,是广义帕累托分布),

这里有三个参数

- 阈值

(我们将其视为固定阈值,但会看到其对再保险定价的影响)

(我们将其视为固定阈值,但会看到其对再保险定价的影响) - 比例参数

- 尾部指数

策略是考虑一个低于我们免赔额的门槛,例如1200万。然后,假设损失超过1200万,我们就可以拟合广义Pareto分布,

> gpd.PL

xi beta

7.004147e-01 4.400115e+06计算

在这里,鉴于索赔超过1200万,平均还款额接近600万

> E(15e6,50e6,gpd.PL[1],gpd.PL[2],12e6)

[1] 6058125现在,我们必须考虑达到1200万的概率

> mean(db$COUTSIN>12e6)

[1] 0.02639296因此,如果总结一下,我们每年平均有160项索赔

> p

[1] 159.4757只有2.6%将超过1200万

> mean(db$COUTSIN>12e6)

[1] 0.02639296因此,每年发生1200万以上的频率为4.2

> p*mean(db$COUTSIN>12e6)

[1] 4.209036对于超过1200万的索赔,平均还款额为

> E(15e6,50e6,gpd.PL[1],gpd.PL[2],12e6)

[1] 6058125因此,纯溢价应接近

> p*mean(db$COUTSIN>12e6)*E(15e6,50e6,gpd.PL[1],gpd.PL[2],12e6)

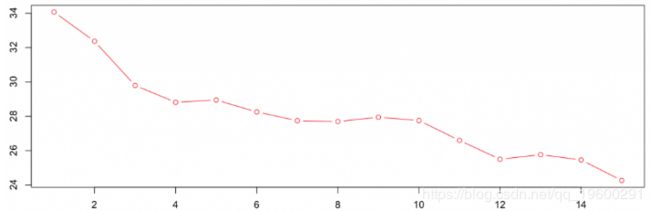

[1] 25498867接近我们获得的经验值。实际上,也可以查看阈值参数的影响,很明显,中间值可以更改。

我们可以将纯溢价绘制为该阈值的函数,

> seuils=seq(1e6,15e6,by=1e6)

> plot(seuils,Vectorize(esp)(seuils),type="b",col="red")

对于较大的阈值,该值在24到26之间。同样,这是第一步,我们可以为更高的再保险层定价,例如可抵扣额为5000万的再保险合同(我们之前有低于该门槛的索赔的再保险合同),而承保额为5000万。拥有参数模型变得有趣,该模型应该比经验平均值更健壮。