刚刚,人民币急拉!果然股汇双牛,更有新闻联播罕见点名A股…陆港通双向也均创纪录

![]()

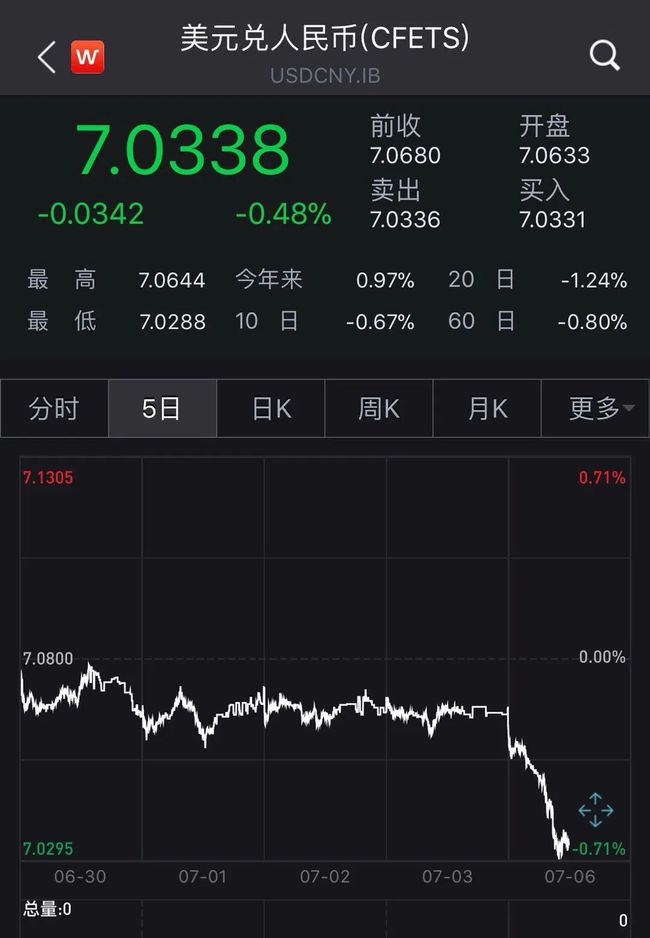

7月6日,人民币汇率的悄然升值也备受关注。Wind数据显示,北上资金连续三个交易日净买入超百亿,当天全天净买入136.52亿元,在带动A股超预期大涨的同时,也拉动人民币兑美元汇率走高。

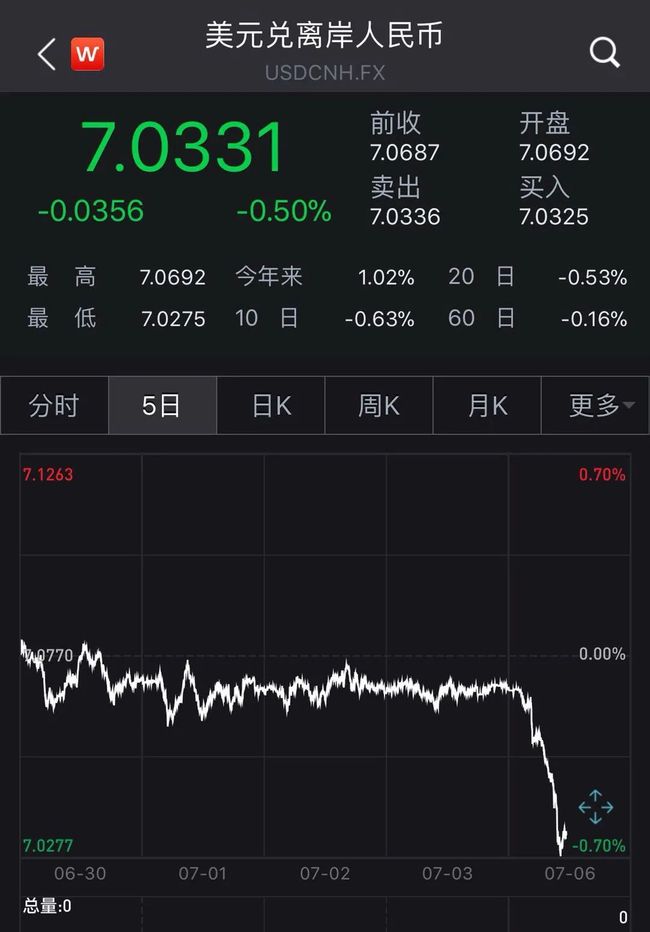

截至当天日间收盘16:30,在岸人民币兑美元汇率收报7.033,较上一个交易日大涨350点;离岸人民币同样涨超350点。在岸和离岸人民币兑美元汇率盘中一度双双收复7.03。

人民币兑美元汇率自上周以来就不断反弹,这既有美元指数边际下调的原因,也受外资持续流入境内配置人民币资产的带动影响。不少分析人士认为,近期A股交易升温、股市上涨会继续对人民币走强形成支撑,但汇率仍将总体保持稳定,下半年人民币兑美元汇率有望围绕7上下波动。

外资“扫货”人民币资产推升汇率走强▲▲▲

7月6日,人民币兑美元汇率出现一波凌厉涨势,在岸人民币一度升破7.03,最高达到7.0288。实际上,自上周以来,人民币汇率就在稳步回升。在岸人民币汇率连续五个交易日上涨近0.7%,且尤以7月6日涨幅最为明显。

香港一外汇交易员对证券时报记者表示,近几日人民币汇率的持续走高,主要受外资加大力度配置A股影响。外资通过沪港通、深港通北上渠道进入A股前,会先在离岸市场进行人民币汇兑,离岸人民币需求的增加带动离岸人民币兑美元汇率走高,进而带动在岸人民币兑美元汇率走高。

Wind数据显示,6日北上资金全天净买入136.52亿元,近三个交易日净买入均超百亿,累计净买入额近440亿元。

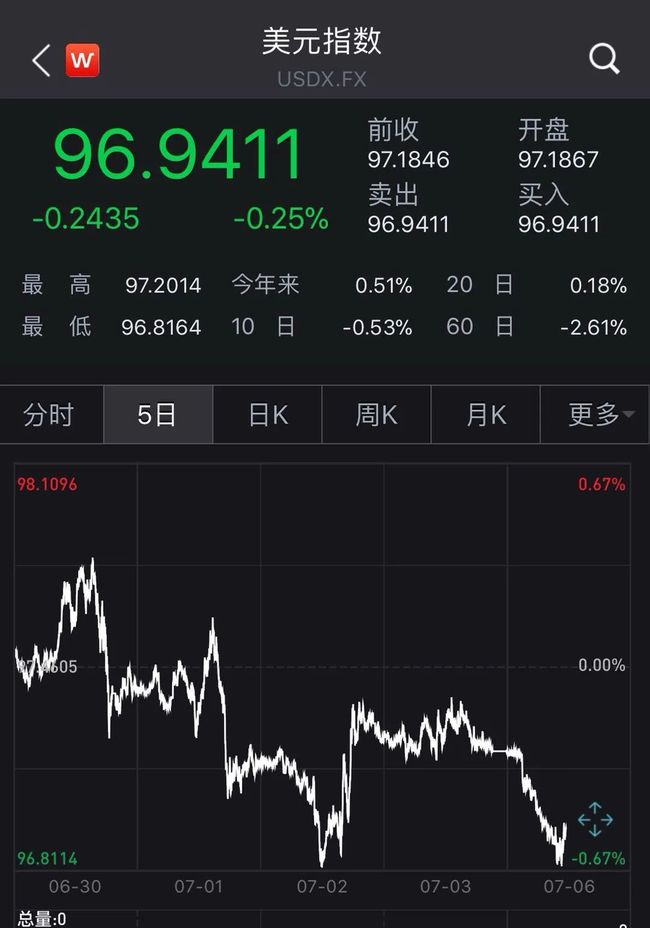

另据港交所消息,沪深港通的南向和北向交易今天同创记录。沪股通及深股通单日成交总额达1727亿人民币,港股通单日成交总额达602亿。北向沪股通及深股通单日成交总额更是连续第3天破前三大记录。除了有外资流入的“加持”外,人民币汇率近期的走强,也与美元指数边际回落有关。东方金诚研究发展部技术总监曹源源表示,上周以来,美国制造业PMI反弹至52.6并触及年内最高点,非农数据增长明显提升市场风险偏好,新冠疫苗试验结果偏向乐观也使市场对经济后续持续复苏重燃希望。以上诸因素消减了美元指数避险买需,带来美元指数下行。

短期内人民币汇率有望小幅走强▲▲▲

不过,美元指数持续下行的趋势仍未完全打开,曹源源表示,鉴于近期美国疫情二次爆发并不断触及高点,制约美国正常生产秩序的有序恢复,市场情绪难以完全走出谨慎模式,上周美元指数跌幅较为有限,不足0.2%。目前市场情绪出现一定分化并难以彻底摆脱避险逻辑,美元指数仍有高位运行的动力。整体而言,在全球疫情未见实质性好转前,美元短期走势将偏向震荡胶着,在96-97之间徘徊。

虽然美元指数短期有望保持震荡胶着,但短期内再次走强的可能性不大,加之近期外资流入投资人民币资产的热情高涨,这都将对人民币汇率形成支撑。瑞银投资银行中国首席经济学家对记者表示,人民币兑美元汇率的预计仍会围绕7上下波动,波动幅度不会太大。这既有经济基本面、中外利差的正面支撑,也有经常项目发挥积极因素,尽管今年我国出口会面临挑战,但我们认为我国经常项目顺差会有所扩大,从而对汇率形成支撑。但更重要的是,央行对汇率政策的意图一直都是强调“保持人民币汇率在合理均衡水平上基本稳定”,这在全球经济和市场运行面临极大不确定性的情况下尤其重要。

曹源源则认为,短期内,中国经济基本面改善、逆周期政策加持奠定人民币汇率稳定运行的基础;未来中美利差保持高位,支撑人民币资产买需,为人民币汇率走势持稳运行并小幅走强提供保障。综合各类影响因素,预计短期内人民币对一篮子货币汇率指数(CFETS、BIS和SDR)将出现一定幅度升值。

人民币国际化加速推进▲▲▲

事实上,今年以来,中国的证券市场表现抢眼,不论是近期持续上涨的股票二级市场,还是股市、债市一级市场,主要数据指标均有大幅提升。以一级市场为例,根据彭博公布的数据显示,2020年上半年,中国境内信用债发行总量超过8万亿元人民币,较去年同期大幅上涨31%。其中超短期融资券发行总量达2.4万亿,较去年同期强势上涨60%。

同时,2020年上半年,内资IPO市场风起云涌。京沪高铁登陆A股,中概股加快回归港股,科创板继续乘风破浪,推动内资公司成为全球IPO募资王。内资公司在全球范围内共完成172笔IPO,合计募集资金354.4亿美元。

外资投资人民币资产方面,相比于股票市场近期才开始出现的北上资金大规模净流入,债券市场自年初以来就不断吸引外资持续买入,甚至疫情蔓延期间也未对外资购买人民币债券形成明显扰动。

目前,中国债券市场余额为108万亿元人民币,位居世界第二。截至2020年6月末,共有近900家境外法人机构进入银行间债券市场,覆盖全球60多个国家和地区,持有人民币债券规模约2.6万亿元,2017年以来每年以近40%的速度增长。目前,境外机构持债规模占我国债券总量的比重为2.4%,持有国债规模占比达9%。

外资通过证券投资项下的持续流入,也在推动人民币国际化。建设银行近日发布的《2020人民币国际化报告》指出,大多数受访的金融机构表示,增加人民币交易的三个主要驱动因素分别是:A股纳入MSCI指数(38%)、提高沪深港通每日交易限额(35%),以及取消QFII资金汇出限额(33%),这些成为人民币国际化的新渠道。

同时,国际货币基金组织(IMF)最新公布,今年一季度人民币在全球外汇储备资产中的占比达到2.02%的新高,也意味着人民币国际化加速进行。标普全球评级6月29日宣布,确认主动授予中国的长期和短期主权信用评级“A+”和“A-1”,长期评级展望为稳定,并表示人民币在全球范围内的使用日益增加,提高了中国的外部金融韧性,并评估人民币为活跃交易货币。

“近年来,市场对人民币资产的需求有所增加。我们预计官方人民币储备的占比将继续提高。如果人民币实现储备货币地位(根据我们的定义,需占国际外汇储备配置总额的3%以上),则有可能增强中国主权评级的外部支持和货币支持。”标普全球评级称。

![]()