R语言动量交易策略分析调整后的数据

原文链接:http://tecdat.cn/?p=18686

用于动量策略中所谓的动量(Momentum),是指某一对象所具有的一种倾向于保持其原有属性或特征的性质,也可以简单理解成一种惰性(Inertia)。股票的动量,简单地说就是涨的还会接着涨,跌的还会接着跌;过去涨得越猛,未来涨的也就越猛;过去跌得越狠,未来也会跌的越狠。

下面,本文将尝试将动量策略应用于调整后的数据(历史价格,股息和拆分数据,以预测公司的未来或获得市场见解):

#*****************************************************************

# 加载一天结束时的历史数据

#*****************************************************************

# 股票代码

tickers = '

AGG

DBC

EEM

EFA

'

getSymbols.extra(tickers, src = 'yahoo', from = '1970-01-01', env = data, set.symbolnames = T, auto.assign = T)

#*****************************************************************

# 构建另一个不含股利的价格调整后的回测环境

#*****************************************************************

for(i in data$symbolnames) data.price[[i]] = adjustOHLC(data[[i]], symbol.name=i, adjust='split', use.Adjusted=F)

#*****************************************************************

# 调整价格

#*****************************************************************

for(i in data$symbolnames) data[[i]] = adjustOHLC(data[[i]], use.Adjusted=T)

prep(data, align='keep.all')我们构建了两个环境:

- 包含拆分和股息调整后的价格

- 仅包含调整后的价格

#*****************************************************************

# 排名60天变化率

#******************************************************************

return = prices / mlag(prices,60) - 1

position.score = iif(return < 0, NA, return)

data$weight[period.ends0,] = ntop(position.score[period.ends1,], 1)

#*****************************************************************

# 60/120天的排名变化率

#******************************************************************

return = prices / mlag(prices,60) - 1 + prices / mlag(prices,120) - 1

position.score = iif(return < 0, NA, return)

data$weight[period.ends0,] = ntop(position.score[period.ends1, , 1)

#*****************************************************************

# 创建报表

#*****************************************************************

plot(models)

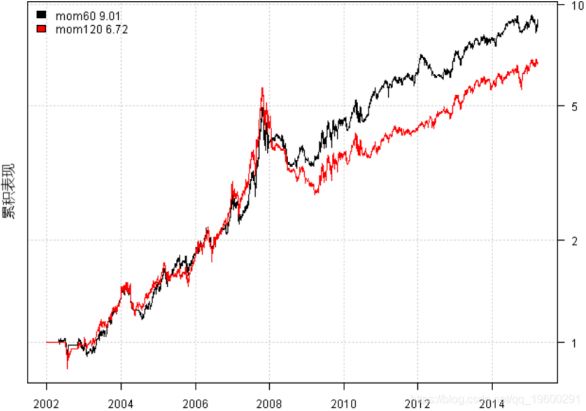

mom60 mom120

Period Jan2002 - Mar2015 Jan2002 - Mar2015

Cagr 18.05 15.47

Sharpe 0.89 0.76

DVR 0.85 0.7

R2 0.95 0.92

Volatility 21.26 22.21

MaxDD -33.49 -51.75

Exposure 94.36 94.36

Win.Percent 63.76 62.42

Avg.Trade 1.69 1.49

Profit.Factor 2.24 2

Num.Trades 149 149

models$mom60 weight entry.date exit.date nhold entry.price exit.price return

SPY 100 2013-06-28 2013-07-31 33 155.04 163.06 5.17

XLV 100 2013-07-31 2013-08-30 30 49.88 48.12 -3.53

XLV 100 2013-08-30 2013-09-30 31 48.12 49.66 3.20

FXI 100 2013-09-30 2013-10-31 31 35.92 36.40 1.34

EEM 100 2013-10-31 2013-11-29 29 41.16 41.05 -0.27

XLV 100 2013-11-29 2013-12-31 32 54.24 54.64 0.75

SPY 100 2013-12-31 2014-01-31 31 180.35 173.99 -3.53

XLV 100 2014-01-31 2014-02-28 28 55.16 58.59 6.22

IYR 100 2014-02-28 2014-03-31 31 65.72 65.81 0.14

IYR 100 2014-03-31 2014-04-30 30 65.81 67.81 3.04

EEM 100 2014-04-30 2014-05-30 30 40.42 41.62 2.97

EEM 100 2014-05-30 2014-06-30 31 41.62 42.62 2.40

IYR 100 2014-06-30 2014-07-31 31 70.41 70.33 -0.11

FXI 100 2014-07-31 2014-09-30 61 39.96 37.80 -5.41

UUP 100 2014-09-30 2014-10-31 31 22.87 23.09 0.96

XLV 100 2014-10-31 2014-11-28 28 67.02 69.35 3.48

XLV 100 2014-11-28 2014-12-31 33 69.35 68.38 -1.40

IYR 100 2014-12-31 2015-01-30 30 76.84 81.23 5.71

IYR 100 2015-01-30 2015-02-27 28 81.23 79.12 -2.60

FXI 100 2015-02-27 2015-03-30 31 43.76 44.74 2.24接下来,我们考虑以下3种设置:

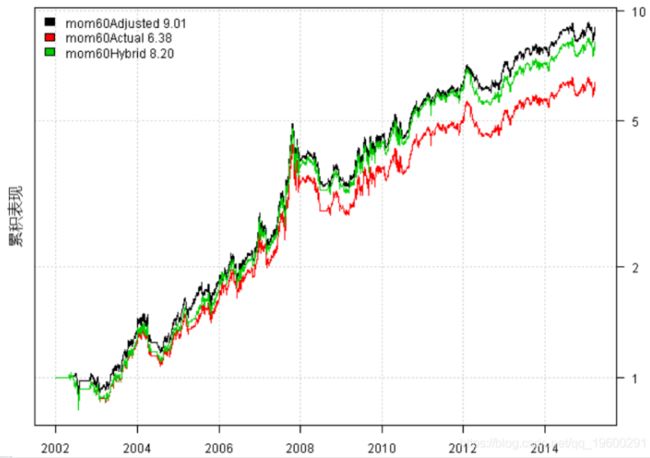

- “已调整”-拆分和股息调整后的价格数据。信号和损益仅从调整后的数据时间序列中得出。

- “实际”-仅使用拆分后的调整数据,尚未对股息进行调整。信号和损益仅从唯一的拆分调整后的数据时间序列中得出。

- “混合”-使用“实际”时间序列生成信号,使用“调整”时间序列进行损益计算。

#*****************************************************************

# 辅助函数

#******************************************************************

return = prices / mlag(prices,60) - 1

position.score = iif(return < 0, NA, return)

return = prices / mlag(prices,60) - 1 + prices / mlag(prices,120) - 1

position.score = iif(return < 0, NA, return)

models[[paste0('mom120',name)]] =run(data, clean.signal=F, commission = commission, trade.summary=T, silent=T)

models

#*****************************************************************

# 安装

#******************************************************************

all.models = c(all.models, strategy(prices.adj, data, 'Adjusted'))

#*****************************************************************

# 创建报表

#*****************************************************************

plot(models

print(plotbt.strateg(models, make.plot=F,

mom60Adjusted mom60Actual mom60Hybrid

Period Jan2002 - Mar2015 Jan2002 - Mar2015 Jan2002 - Mar2015

Cagr 18.05 15.02 17.22

Sharpe 0.89 0.76 0.85

DVR 0.85 0.73 0.82

R2 0.95 0.96 0.96

Volatility 21.26 21.33 21.33

MaxDD -33.49 -35.99 -33.74

Exposure 94.36 92.44 92.44

Win.Percent 63.76 62.33 63.01

Avg.Trade 1.69 1.49 1.67

Profit.Factor 2.24 1.98 2.15

Num.Trades 149 146 146

plotbt(models, plotX = T, log = 'y'

print(plotstrategy)

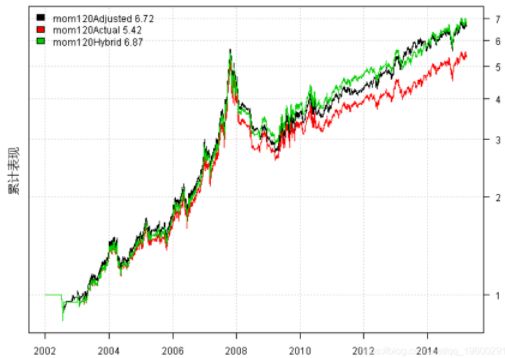

mom120Adjusted mom120Actual mom120Hybrid

Period Jan2002 - Mar2015 Jan2002 - Mar2015 Jan2002 - Mar2015

Cagr 15.47 13.61 15.66

Sharpe 0.76 0.69 0.77

DVR 0.7 0.64 0.73

R2 0.92 0.92 0.94

Volatility 22.21 22.08 22.07

MaxDD -51.75 -49.93 -47.15

Exposure 94.36 92.47 92.47

Win.Percent 62.42 60.96 61.64

Avg.Trade 1.49 1.37 1.54

Profit.Factor 2 1.9 2.02

Num.Trades 149 146 146经调整后的数据表现优于实际数据和混合数据。

最受欢迎的见解

1.用机器学习识别不断变化的股市状况—隐马尔科夫模型(HMM)的应用

2.R语言GARCH-DCC模型和DCC(MVT)建模估计

3.R语言实现 Copula 算法建模依赖性案例分析报告

4.R语言COPULAS和金融时间序列数据VaR分析

5.R语言多元COPULA GARCH 模型时间序列预测

6.用R语言实现神经网络预测股票实例

7.r语言预测波动率的实现:ARCH模型与HAR-RV模型

8.R语言如何做马尔科夫转换模型markov switching model

9.matlab使用Copula仿真优化市场风险