股指期货套期保值、套利、投机

股指期货,让投资者迎来了做多做空均能赚钱的好世道。投资者要想从中赚钱,最主要的方法还是套期保值、套利和投机这三种。

股指期货,让投资者迎来了做多做空均能赚钱的好世道。可在好世道中如何抓住好机会?这就要求投资者练就一番功夫,不说要“十八般武艺”,至少也得要精通一二门“拳术”或“招术”。

俗话说,知己知彼,百战不殆。投资者要在股指期货的战场做个常胜将军,首先要搞清楚股指期货如何赚钱的游戏规则。那么,在这双边市中,究竟有哪些赚钱的“利器”呢?

在国外很多的股指期货最大的目的就是为了避税或节税。但我国目前尚没有这方面的政策,投资股指期货的主要赚钱方法还是套期保值、套利和投机三种。

套期保值——对冲降低风险

所谓套期保值就是买入(卖出)与现货市场数量相当、但交易方向相反的股指期货合约,以期在未来某一时间通过卖出(买入)股指期货合约来补偿现货市场价格变动所带来的实际价格风险。

套期保值是期货市场产生的原动力。可以说,没有套期保值,期货市场也就不是期货市场了。无论是农产品期货市场、还是金属、能源期货市场,其产生都是源于生产经营过程中面临现货价格剧烈波动而带来风险时自发形成的买卖远期合同的交易行为。对股指期货而言,其套期保值的意义在于减少持有股票的未来或有的风险,以期对未来或有的亏损做一个对冲。

从海外以往的历史看,套期保值只是机构普遍用作规避风险的工具。普通中小投资者规避风险最好的方式就是在判断趋势下跌时卖出手中的股票,在判断股票上涨时买入待涨,没必要采取套期保值的方式。近日,证监会明确规定券商资产管理业务不得进场参与股指期货交易,自营业务必须以套保为目的,而基金也被要求必须以套保为目的。这就意味股指期货的中坚力量即将入场,套期保值的功能将在股指期货上更高频率被动用。

那么,套期保值具体该如何操作?套期保值的类型最基本的又可分为买入套期保值和卖出套期保值。买入套期保值是指通过期货市场买入期货合约以防止因现货价格上涨而遭受损失的行为;卖出套期保值则指通过期货市场卖出期货合约以防止因现货价格下跌而造成损失的行为。这里仅以卖出套期保值为例进行简要说明。

例:4月19日,假设某机构持有市值1500万元的股票组合(该组合与沪深300指数之间的贝塔系数为0.8),拟在5月上旬股票分红完毕后卖出该组合。由于预期5月初市场可能下跌,于是决定采取套期保值策略。假定此时IF1005合约的价格为3300点,沪深300指数为3240点。套期保值的基本操作步骤如下(不计手续费等其他费用):

1、确定套期保值及方向:卖出套期保值。

2、选择合约月份:由于拟在5月上旬卖出股票组合,根据“期限接近”原则,并考虑合约流动性,选择5月份到期的沪深300股指期货合约——IF1005。

3、计算合约数量:根据“数量相当”原则、用于套保的期货合约总价值应与现货资产的“修正价值”基本相当。4月19日,该股票组合的修正价值为:1500万元×0.8=1200万元,一手IF1005合约的价值为3300点×300元/点=99万元。因此,应卖出IF1005合约的数量为:1200万元÷99万元/手≈12手。于是该机构即以3300点的价格卖出开仓12手IF1005合约。

4、结束套保:假设5月中旬该股票组合分红结束时,沪深300指数已下跌至2950点,此时IF1005合约价格为2940点。该机构在卖出全部股票组合的同时,以2940点的价格买入平仓12手IF1005合约。

5、套保效果评估:在结束本次套保后,该机构在股指期货市场实现的盈利为:(3300点-2940点)×300元/点×12=129.6万元。在股票市场,相比4月19日,5月中旬卖出股票组合的亏损为:(2950-3240)÷3240×0.8×1500=-107.41万元。两者相抵后略有盈利:129.6-107.41=22.19万元,即该机构相当于以比4月19日更优的价格卖出了股票组合,还如期获得了股票分红,从而达到了套期保值的成功。

需要说明的是,运用期货为现货进行套期保值,并不是任何时候两个市场综合起来一定会有净盈利,有时也会出现亏损。但是通过套期保值操作减少了现货交易的风险,就基本达到了套期保值的目的,只是在程度上存在差异而已。

套利——价格发现

如果套期保值是机构投资者的“专利”,那么套利就相对大众化了,由于套利的方式方法多样化,普通投资者参与的可行性相对套期保值要高。

所谓套利,是指在同一市场同时进行两笔或多笔方向相反、数量相同的交易,以锁定无风险的交易方式。 套利可分为期现套利、跨市套利、跨品种套利、跨期套利等多种形式,但就目前推出沪深300股指期货四个合约来看,可行的套利策略大体还仅限于期现套利和跨期套利。

A、期现套利

期现套利被称作“无风险套利”。由于股指期货为A股交易提供了一种新的做空机制,这无疑会增加股票现货市场与期货市场之间的套利性交易机会。而且股指期货本身就是金融衍生产品,永远会出现金融期货的价格会偏离理论价值,这种偏离就是套利机会。当然,将这种机会变成有效的交易策略又是一个很复杂的问题。

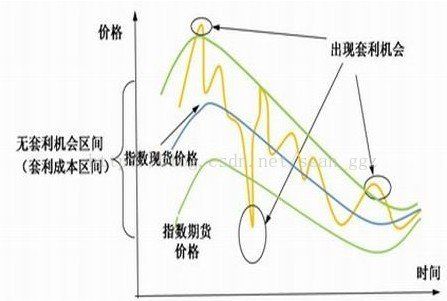

而如何进行期现套利?首先。计算期货合约的理论价格;然后,根据实际成交得出无套利空间,当期货价格超出无套利区间时,立即卖出高估资产,买入低估资产构建套利组合,锁定到期利润。(见图1)

图1:

——股指期货价格 ——指数现货价格

期现套利的现货可以是投资者自己构建的一篮子股票组合,也可以是相对应的基金,如ETF、封闭式基金等。但是,从国际市场看,期限套利还是很难进行的。以沪深300为例,进行期现套利的最大问题在于:买入或卖出指数标的物中的股票是不太切合实际。一方面,交易费用太高,它可能会超过由套利所获取的收益。以目前中金所的规定,股指期货合约交易手续费暂定为成交金额的万分之零点五,交割手续费标准为交割金额的万分之一;而买卖股票,手续费则要高得多,券商佣金费率一般为0.3‰至1‰,高的则要达2‰左右,另卖出股票时,单边征收1‰的印花税。另一方面,存在时间差问题。要同时买入或卖出300种不同的股票,哪怕只是前十大权重股也是极其困难的,而期指期货却是瞬息万变的,操作中的任何延迟都会影响套利的利用效果。国际上机构普遍采用的方式是“程序交易”,即借助相关软件,事先设计好一篮子股票,当期现套利出现时,卖空股指期货,买入现货股票。目前,国内多家期货公司推出了程序交易软件,但总的来说良莠不齐,效果有待实践检验。

此外,用ETF进行期现套利目前较为可行,门槛相对较低,普通投资者有参与的机会。然而,与买入卖出沪深300股票一样,ETF与封闭式基金目前的交易费用更高,一个买卖来回交易费率是5‰。更为主要的是,目前,以沪深300为标的的ETF还没有,ETF仅有华安180ETF(510180)易方达深100ETF(159901)、友邦华泰红利ETF (510880)、华夏50ETF(510050)、华夏中小板ETF(159902)等9只,这些ETF的样本股与沪深300有很大的交叉部分,但实际持仓还是有相当的差别,进行套利效果有所失真的。据多家机构测算,目前按照3:1的比例配比上证180ETF和深100ETF构建一个现货组合,与沪深300现货走势误差最小,是沪深300指数的最佳替代品。

根据海外成熟市场经验,期现套利是期指期货推出初期最受欢迎的套利策略。因为期指期货推出初期,期货与现货市场的黏合度较小,而且还会有一些极端情况出现,如沪深300股指期货上市第一天,期指大幅高开,始终保持红盘,而现货却低开低走,期现背离提供明显的套利空间。总的来说,在上市初期,买现货卖股货的套利机会多、远月合约比近月合约期现套利机会多、成熟度低比成熟度高的市场期现套利机会多、大事件发生时期期现套利机会多。

例:2010年4月16日10:00,IF1005为3448.4点,沪深300指数为3361.9点,价差达86.5点,上证180ETF0.723元,深证100ETF3.985元。这时,卖空1手IF1005,对应买进相等市值的180ETF和100ETF。

一手IF1005的市值:3448.4×300=1034520元,在现货市场买进等值的ETF,即775890元180ETF和258630元的100ETF,即180ETF:775890÷0.723≈107.3万份,100ETF:258630÷3.985=6.49万份。

4月19日,IF1005与沪深300数价差缩小,一度出现了负值,假设在当天14:30两者价差缩小到20时,双向平仓。即IF1005为3216.8点,180ETF为0.685元,100ETF为3.788元。最终,IF1005:(3448.4-3216.8)×300=69840元;现货:(0.685-0.723)×107.3万份+(3.788-3.985)×6.49万份=-53593元。也就是说,这一期现套利行为盈利为:69840-53593=16247元。

B、跨期套利

跨期套利是指对同一标的、不同交割月份指期货合约之间的价差出现较大偏差时的套利。

基于对过往历史数据挖掘的跨期套利类似于配对交易,通过预测合约价差的未来趋势进行套利交易。基于“无套利原则”的跨期套利策略,通过计算不同合约时间的理论价差边界来观察是否存在套利空间。

看来也不以沪深300的四个股指期货而言,在上市首日,明显存在着跨期套利空间(案例具体见人物篇李真)。

这里不得不提一下“到期日效应”。等到合约到期日,期货价格与现货股指会理论上趋于一致——这是由两者的收敛性决定的。而若较近合约到期时,两者仍未收敛,则可将近月合约转为现货头寸,或转为较远合约与指数现货的期现套利模式。

投机——像炒股一样炒期指

数据显示,全球股指期货合约20%是套保,10%是套利,70%则是投机。可以说,投机是股指期货的重要操作手段,而且从沪深300推出第一周成交量是持仓量16倍的情况乍,投机在我国股指期货的作用将更为明显。

利用股指期货投机的操作手法相对套期保值来说相对较为简单,持有期货方向与现货方向一致或者不持有现货仅持有期货合约都可以视作为投机行为。说得再明白一点,也就是把期指期货合约当股票炒,只不过可以买多卖空进行双向交易而已。

套期保值的目的是锁定或减少风险,而投机的目的是放大风险,运用杠杆获取成倍的利润。然而,资本市场的风险是高不可测,一旦翻船,带来的打击将是毁灭性的。这里不得不提起著名的巴林事件。1995年,巴林银行委任新加坡交易员尼克.里森到新加坡关注日经225指数期货价格在新加坡交易所和大阪交易所之间的套利机会,但不久,里森从套利者变成投机者,最且越陷越深,最后总亏损高达10亿美元。有着233年历史、在全球掌握270多亿英镑的巴林银行却因此彻底倒闭。