酷宇宙大学:代币经济学(第四课)如何评估代币的效用?

之前“酷宇宙”介绍了”代币经济学”一系列的教程,包括:

代币经济学(第一课)加密货币的基础知识

代币经济学(第二课)加密熊市的必备投资策略

代币经济学(第三课)代币供应是如何影响项目的

而在接下来的课程中,“酷宇宙”将开始介绍一些关于代币”效用”的内容。“效用”是“代币经济学”需求侧的一个子部分,即便一种代币有很不错的供应模型,它仍然需要一个很好的存在理由,促使投资者去持有它。如果没有这个东西,也就没有需求,也不会有人会选择购买或持有它。

接下来我们开始深入探讨一下“效用”,其内容涵盖:

- 消费与持有

- 资金流

- 治理

- 抵押品

消费与持有

当我们在观察代币时,可能询问的第一个问题是:持有这个代币是用来进行投资?或者只是为了消费?

如果这个代币只是用来消费,那么长期持有它就没有任何意义。如果只是短时间内需要它的话,你可以根据需求小批量购买。因此弄清楚代币属于那种类型,是大家深入研究它们的第一件事。

例如Chainlink,它是加密行业中最重要的项目之一,而且它是维持各大去中心化应用程序(Dapp)正常运行的核心基础项目之一。

所以购买其LINK代币按道理来说应该算个不错的投资吧?但事实并非如此,除非你在2019年年中之前买它,否则情况就完全不一样,大家可以看看下列ETH图表:

如果你在2019年7月后购买并持有LINK,那么你对ETH的价值损失高达50-90%,这是为什么呢?

乍一看,LINK似乎是个非常不错投资项目。有限的供应,良好的基础设施,一切看起来都那样的美好。但问题就在出在“效用”,LINK代币主要是用来支付Chainlink的服务,所以它的主要效用是作为消费代币而存在,而不是投资代币。

如果你持有LINK,能做的事情就是给Chainlink服务付费,虽说它担负了重要的服务功能,但大家不需要大批量的提前购买它,而是按需及时购买即可。

Chainlink今年早些时候宣布将发布用于收益分享的Staking,大家并不知道其细节是什么,也不知道它会何时发布?所以目前LINK的唯一用途还只是消费。

还有将LINK作为投资代币的另个问题是:项目方并不愿意其价格呈抛物线走势。如果LINK大幅升值,Chainlink的服务将会变的昂贵,用户可能会使用其他便宜的平台。因此对于Chainlink来说,同时拥有两种代币非常合适:一个用于支出,一个用于质押,但现在说这个就扯远了。

综上所述,作为投资,LINK目前面临的问题是:

- 其唯一的用处仅仅是消费;

- Chainlink不希望其服务变得过于昂贵;

- 持有LINK没有资金流或其他效用

再强调一遍:Chainlink是该领域中最重要的项目之一,但这并不意味着它的代币就一定是好的投资!

另一个很好的例子是P2E(Play to Earn)玩赚游戏的游戏内代币,比如Axie Infinity的SLP或Crypto Raiders的AURUM。

相关知识:一文了解什么是X to Earn(X2E)?除了P2E、M2E还有哪些赚钱机会

当你在游戏Crypto Raiders中赚取AURUM时,它得“效用”主要是用来招募或购买游戏内虚拟物品,但并不意味着它可长期持有,它具有可变的供应量和通胀率。它除了被消费,而且没有资金流,不能用于治理和其他效用。Axie Infinity的SLP也一样,虽说它得价格会发生波动,但这并不意味着它是一种好的投资。

对于Axie Infinity来说,投资代币是AXS,而对于Crypto Raiders来说,是RAIDER。

因此在大家考虑投资某种代币时,第一个问题应该是问这个代币是否是为了消费而存在的,或者它是否提供了一些值得信赖的长期投资效用,而不仅仅只能消费。

资金流

如果一个代币的效用是可持有而不仅作为消费,那么下一个重要的问题就是:大家为什么要持有它?

资金流就成为了衡量一个代币是否值得持有的重要标准之一。

如果某种机制可以让你持有代币获得报酬,即使它与ETH和BTC等主流加密货币的价格并没有完全保持一致,它也可能值得购买和持有。

费用共享是代币能做到这一点的一种方式。如果你购买了SUSHI,你可以持有它来推测SushiSwap的长期价值,或者把它作为xSUSHI的质押,这将使你能获得平台收益:

xSUSHI是一种“流动质押代币”,你抵押了SUSHI并且赚取了收益,但你赚取收益的方式是通过xSUSHI折价价值随着时间的推移而增加。这让你可以将您xSUSHI带到其他地方,用以防止你将其存入AAVE或其他地方作为再次借入的抵押品。

获得10%的APR(年利率)比持有普通SUSHI获得要高得多,但您需要询问该APR(年利率)是否抵消了对ETH或你的基础资产的任何贬值。除非你在2020年11月购买了Sushi,否则你就做了一笔糟糕的交易:

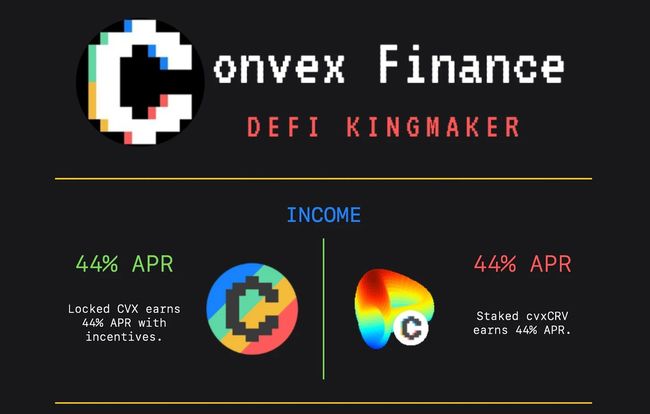

我经常谈到的另一个资金流代币是Convex,根据Llama Airforce Union的说法,当前锁定Convex的年利率为44%:

如果你对比一下Convex和ETH,你会发现它的表现要好得多:

因此,这是一个迄今为止相对于ETH升值良好的代币,并获得了44%的股息,这是一个双赢局面。即使你在1月份买到了CVX的顶部,3个月的收益率(约10%的投资回报率)也能弥补从那时到现在的大部分跌幅。

关于资金流,您要确保的最后一件事是它们是如何产生的。如果抵押代币只是让你获得更多的相同代币,事实上你并没有获得任何收益,它仅仅只是保护你的代币不被稀释而已。

你要寻找资金流基于实际收入的项目,理想状况下不用您所抵押的代币来支付。使用质押的RAIDER,将根据在游戏中花费的AURUM数量获得AURUM。

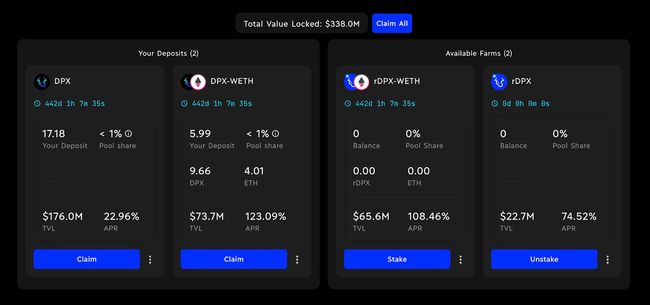

但对于Dopex来说,质押收入目前是以DPX和rDPX支付的,作为释放代币的一种方式,直到他们开启收入共享。因此它没有Convex的资金流系统好,但它至少减少了你在协议中的份额被稀释的程度。在不久的将来,他们会将这个系统转换成一个真正的收益共享系统。

对我来说,资金流是代币最有趣的效用形式。如果它是你打算持有的代币,那么持有它比仅仅持有ETH更有价值。除了推测未来的价格上涨外,资金流是证明这一点的好方法。

不过,还有几个其他的考虑因素,下一个是治理。

治理

如果你喜欢一个协议,并且你想参与制定它的决策,那么治理代币是另一个可以让你投资它的工具,即使它没有通过上面的一些检查。

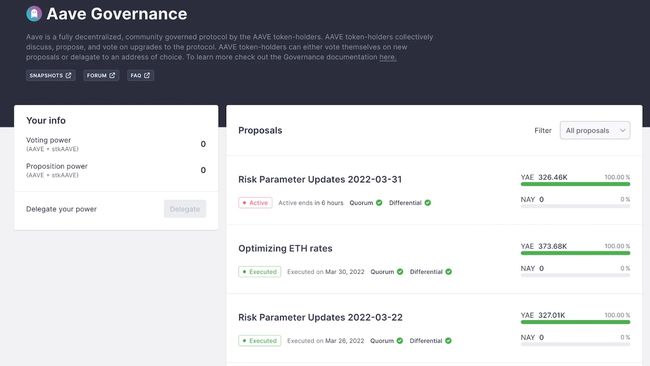

AAVE治理论坛非常活跃,大多数投票吸引了25万到40万张选票:

因此,如果你是另一个DeFi协议,风投,鲸鱼或者只是想对AAVE决策施加影响的人,或许持有一些 AAVE代币对这些提议进行投票是值得的。

我个人从未觉得这种好处非常有吸引力。我宁愿相信AAVE会为他们的平台做出最佳决策。但在某些情况下,它可能是有利可图的。Convex的资金流在技术上是通过贿赂治理选票实现的,因此,如果一个协议拥有特别有影响力的治理投票,那么在这些决策中拥有发言权可能是有利可图的。

如果你持有DAO代币,这也是一个很大的好处。你持有的CabinDAO代币的越多,你对如何使用Cabin Dao基金以及谁能参加奖学金就越有发言权。同样的道理也适用于其他受欢迎的DAO,如FWB。

相关知识:什么是治理代币?它如何塑造DAO的方向

如果你的目标是为了参与社区治理,那么治理是代币的一大优势。如果你只是想最大化你所投资的东西的投资回报率,仅靠它本身是不够的。

那么在持有代币之前,你可能要考虑的最后一件事就是你是否可以把它作为抵押品。

抵押品

如果你买入一个项目代币并希望长期持有它,那么当你突然需要流动资金时,你最不想做的事情就是卖掉这个代币。

也许你的税单出乎意料地高,或者你想为购买一辆汽车付首付,不管是什么,能够为你的投资获得一些流动性对能够长期持有它们有很大的帮助。

因此,你可能会问的最后一个问题是,你是否可以使用这个代币作为抵押,通过一个代币借贷平台进行借贷。

上面的xSUSHI就是一个很好的例子,因为你可以把xSUSHI存入AAVE上进行借贷。它不需要支付太多的利息,但您在存入时仍然可以获得10% 的收益,并且您最多可以借用 AAVE 上任何其他资产(如 ETH 或 USDC)的价值的 50%。你可以在Abracabra上做类似的事情,在那里你可以用你抵押的 SPELL代币借钱:

这可能是效用因素中最不重要的,但仍然值得考虑。能够以投资为抵押借款,会让你更容易坚持下去。

结语

我们现在已经完成了两个深入的内容:供应和效用。

关于代币经济学还有很多内容要讲述:如博弈论、成长和采用,这些重要内容“酷宇宙”将在后续文章中发布。

此文为酷宇宙拥有版权或有权使用的作品,未经本网授权不得转载、摘编或利用其它方式使用上述作品。已经本网授权使用作品的,应在授权范围内使用,并注明“转自酷宇宙”。违反上述声明者,本平台将保留追究其相关法律责任的权利。如需详细了解或加入社群,请点击联系我们进行交流。