移动支付的现状

今年二月份,苹果在中国大陆隆重推出了其手机支付工具,Apple Pay。该功能是苹果携手中国银联,大量国内银行为其站队,摇旗呐喊,霸占了整个二月份的科技头条,也让人不由得遐想,支付宝和微信支付会怎样应对,别的手机厂商又会怎样应对?

相对苹果这次超高规模的待遇,其他厂商就很难拿到这样超规模的待遇。三星早已推出了Samsung Pay,但是至今也只是自说自话。华为也紧随其后推出了Huawei Pay,却只请来了中国银行一家为其站队。小米在春季发布会上高调发布了搭载NFC的新产品,而且让粉丝“期待”其NFC将来可能有的多种应用场景,话里话外暗示着“小米支付”的到来,然而至今小米支付仍然没有来,也不见银行站出来说支持小米。

而支付宝和微信支付这些传统支付厂商则更可怜了,支付宝倒没有什么新闻,微信直接爆出了“因为银行端费用压力太大,微信收费”的新闻(博主对微信此说法存疑,按住不表)。

那么为什么从银联到银行都唯独对苹果青睐有加呢,难道仅仅是外来的和尚好念经?那么再把时间往前推到2010年前后苹果手机刚刚在中国国内火起来的时候,三大运营商为了和苹果合作大打出手,各自推出了iPhone专用套餐,为了苹果推出了micro-SIM卡和nano-SIM卡,苹果的定制机不用打自己的Logo……和其他手机厂商的待遇简直是天差地别。同样是卖手机,为什么苹果可以一次又一次地拿到这样的“贵宾待遇”呢?

Apple Pay比支付宝和微信的优势

首先讨论一下相对支付宝和微信,银联和银行为什么愿意卖力气推广苹果的产品。

苹果是和银联议价,之后银行各自接入的

Apple Pay在中国大陆实际走银联云闪付的渠道,是苹果和银联议价谈妥后,商业银行才纷纷接入的。而银联卡使用云闪付刷卡的收单费用一般是由商户支付的,这一部分已经谈妥了是不会再改动的,也就是说银联自己让出一部分利益和苹果结盟,整个交易链条中的其他环节,从支付方到商户都没有付出更多的成本,当然不会拒绝苹果的加入。而银联虽然在这一部分让出了一部分利益,但是苹果的接入第一天便“每分钟绑卡超过万张”,可以银联之前推广了三五年的云闪付终于借着苹果的东风登上了头条,银联后续可以卖出去更多“支持Apple Pay”的POS机,和支付宝微信们继续大战。

而对应的支付宝和微信一直被银联视为“敌人”,它们和银行的接入都是和银行一家一家谈下来的,所以现在能有这么大的规模都是长期以来和银行谈判的结果,而不能像苹果这样一出来就有这么多银行支持——其实苹果得到银行的支持只能算是其合作者银联的能量罢了。

苹果本身不参与清算,少一个环节

Apple Pay的原理和支付宝、微信不同,苹果本身不是第三方支付公司,其仍然只是一个科技公司。苹果本身不参与清算,钱直接从银行卡经过银联到商户,和之前刷信用卡没有区别——少一个环节就少了很多出错的可能。

另外苹果本身不截留资金,不会像支付宝一样搞一个支付宝余额,又悄悄搞一个“余额宝”,动不动就要搞一个大新闻,要革了银行的命,银行已经被“革了一次命”了,这次肯定是小心谨慎,看到苹果这样能带来大量客户,而且不“革命”的主,肯定是比对支付宝和微信要热情得多。

从硬件层支持,响应更快

近来支付宝和微信在线下收单方面也做得风生水起,中国的小商户通过这些互联网企业也实打实地获得了非现金交易的接入。最开始要申请一台POS机,审批各项资质,还要各种收费,一般小餐厅都不可能有刷卡交易的设备。后来有了拉卡拉,刷卡交易的门槛就降低了很多。而当支付宝和微信支付开始推广线下收单,就体现出了互联网公司的创造性来,什么声波支付、扫码支付、二维码支付,这些简易而有效的支付方式把非现金交易的门槛降得特别低,基本上小吃城里的小门店、校园里的水果店、社区理发店这样的小商户也都有了刷卡(刷支付宝、微信)的能力,可以说科技改变生活。

而苹果的加入对微信和支付宝的主要业务威胁也在这方面。Apple Pay依托的是最大的POS提供者银联,针对的也是同一个支付场景,就是使用手机代替银行卡来支付。而使用Apple Pay可以黑屏的情况下点击一下录入一下指纹就完成支付,而支付宝和微信的多种场景都繁琐的多,无论是我扫你(扫码支付)还是你扫我(二维码支付),都至少要经过屏幕解锁(此时Apple Pay已经支付完了)->打开App->扫码功能(或者展示二维码功能)->确认支付(二维码支付不用)这几个步骤,用户体验上就差了很多,这样在可以选择的情况下,更多的人会选择使用Apple Pay。

最新NFC虚拟卡技术更安全

支付宝和微信相对银行更加有草莽的感觉,他们擅长简单粗暴地绕过难题达到目的。比如解决不了商户安装不起机器的问题,就给商户一个二维码,开发出了顾客主动的扫码支付。再比如说支付宝经常被盗刷、冒名注册等问题困扰,实在解决不了,索性把这个安全问题变成数学问题,请个精算师算一下被盗刷的概率,之后直接捆绑一份盗刷险,简单粗暴却也能把问题很好的解决。互联网企业在接入接口方面都是比较粗犷的,比如用百度地图链接Uber,不需要顾客同意司机就可以想刷走多少钱就刷走多少钱,这造成了很大的风险,也屡次在互联网上引起热议。

而苹果这次涉足线下是做足了功课的,没有像支付宝和微信那样跑马圈地一样先推广再说技术,而是和银联合作进行了致密的技术分析和实践,同时使用NFC技术,每次绑定都是单独生成了一张虚拟卡,而这个虚拟卡其实拥有实体卡的几乎全部功能,而且隐秘性强,可以随时解绑更换,而其token密钥截止现在仍称得上安全,而且可以通过银联云闪付的机器读取说明已经达到了银联对于支付安全的要求。

这种支付方式甚至有一个额外的好处:因为你不是把实际卡片给收银员的,就避免了一些旅游景点的黑心商户趁着刷卡记录你的发卡时间和安全码,产生新的风险。

Apple Pay和其他手机厂商的优势

相对支付宝和微信的优势其实主要集中在线下收单这里,苹果算是给银联当了一次打手,而它相对其他手机厂商的优势可能才是银行选择苹果的重要原因。

苹果已经在境外做Apple Pay了

微信和支付宝的线下收单快速发展,让银联和银行看到了移动互联网的能量,而让他们自己选择一家手机厂商来合作,苹果绝对是最合适的。苹果在2014年秋季就发布了Apple Pay而且在境外一直在运营。而它在境外的合作者正是VISA、万事达和美国运通——中国银联的同行们。苹果在境外的丰富经验就让它相对别的手机厂商更加符合银联的标准,银行业求稳,即使是要创新,一个已经有先例经过考验的系统总归会更值得相信一些。

苹果市场占有量大,标准化模块

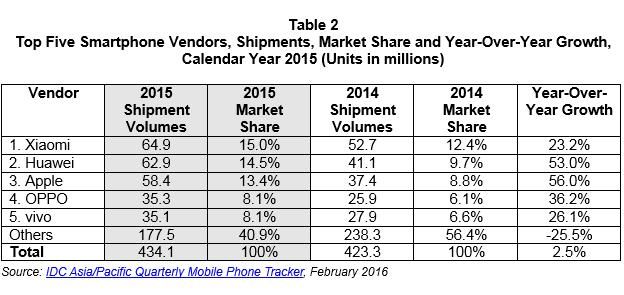

苹果的产品在智能手机市场的份额很大,近期才被小米等国产手机压下去。

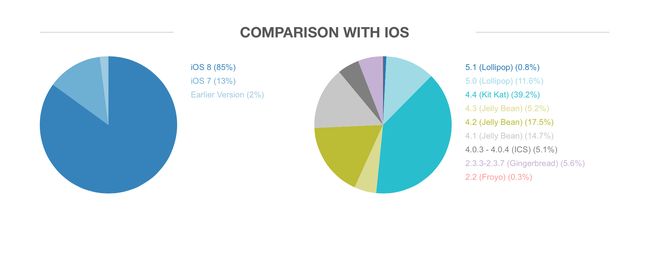

苹果如此大的市场占有已经足以形成很大的消费人群,同时由于苹果使用统一的iOS操作系统,形成了统一的用户体验,用户粘性很高。

另外苹果已经提出了标准化的基于NFC技术的虚拟卡解决方案,选择苹果是一个平稳而又稳妥的选择。

苹果系统封闭,安卓碎片化严重

苹果的操作系统封闭,只要用户不主动越狱,及时升级,就能随时使用最新的苹果服务。而苹果相对其他厂商推出的手机产品型号少很多,同期基本只有一两款产品,累计到现在也只有十几种手机型号,其中能够支持NFC支付的只有iPhone的6、6p、6s、6sp这几款产品,这样从机型和系统版本的角度,进行接入和测试的成本会低很多。

同时苹果有已经成型可以产生收益的App Store和iTunes商城,变现能力很强,接入苹果意味着银行也切入了这些苹果自有的商城,获得清算收入。这方面别的厂商包括国际的三星和国内的小米华为都做不到,相对来说可能锤子手机的市场变现能力更强一些——毕竟用户都是有情怀的人。

苹果用户消费能力较强且消费习惯容易预测

苹果手机本身的定价和销售导向决定了苹果用户的购买能力相对其他手机拥有者更强——都知道Vertu用户更强,然而其市场占有量并不值得银联和它合作。而消费能力高的客户,不正是银行的衣食父母吗?你们还要开信用卡吗?在苹果在线商城买东西可以分期付款哦。

而接入这些用户,无论是银联还是商业银行都相当于得到了一份加好标签的用户包:第一时间开了Apple Pay的用户肯定是愿意体验新技术的用户,那我们最新的手机银行业务就定向推给他们;当前能够使用云闪付的地方主要是麦当劳、星巴克、7-11等场所,那对应的我们的信用卡近期的活动就可以朝这方面做……总之苹果本身已经给这些客户贴了足够多的标签供银行发掘。

同样的对商户来说,能够在门上贴一个Apple Pay的标识就招徕顾客,何乐而不为呢?这样银联的机器不就卖出去了吗?

运营商推广苹果可以得到什么

本文开头我们提到了2010年前后的通讯运营商,那么现在再回顾一下,当时三大运营商争着抢苹果而不是“中华酷联”,到底是为什么呢?

高端形象

苹果自身是拥有高端产品的形象的。当前的苹果已经被拉下了神坛,其实iPhone刚推出的时候苹果可是奢侈品一样的存在。而这样的“奢侈品牌”开始量产,正是三大运营商争夺3G的关键时刻,谁能拉它加盟岂不是在说自己比其他两家逼格高了很多。

而当时苹果还没有现在这样了解中国市场,而且苹果固执地不愿意改变自己的网络制式使得WCDMA阵营的中国联通在第一轮苹果大战中胜出。但是当苹果品尝到中国市场的甜头之后,电信和移动也能搭载苹果手机了。

留住高端客户

当时的三大运营商互相争夺客户正是白热化阶段,尤其是联通把CDMA卖个电信的阵痛刚刚过去,正愁没有高端客户。苹果作为手机产业的革命者,是长着一张“有钱人的脸”出现在市场上的,一台手机卖出了电脑的钱,当时的国际三大手机厂商诺基亚NOKIA、摩托罗拉Motorola和三星Anycall可是想都不敢想。运营商抓住了和苹果排他合作的机会,可就是抓住了高端客户呀。

银行推广苹果可以得到什么

以上举了那么多运营商和苹果合作的例子,并不是说明三星和微软的手机不够高端,客户不够高端,而是说在手机支付的环节,现在的苹果还是智能手机发展初期的苹果,而现在的三星Galaxy还是当时的三星Anycall,并不能给当时的运营商,现在的银行以机会。那么银行推广Apple Pay的好处我们也总结一下:

为目标客户量身定做服务

这里的目标客户其实前面讲过,就是苹果用户消费能力和消费习惯的问题。

现在的苹果用户已经不是最开始的高端用户,iPhone也不足以拿来装逼了。但是苹果用户的消费习惯仍然很好统计和预算,数量又足够大,这样的目标群体营销成本低,效益好,任何企业都不会拒绝的。

银行业不比通讯行业,通讯行业只有三家,苹果拉上了联通其他两家就比较难过。而银行太多了,只要苹果不是单拉上工行或者招行这样的发卡冠军,其他银行都不会担心对市场造成影响,但是苹果直接找上了银联,相当于拉上了所有银行,那大家就只好都来了,毕竟如果只有一家银行接入Apple Pay没什么,但是别的银行都接入了就我一家没接入,那我岂不是会很惨?

推广虚拟信用卡,降低发卡成本

这里的虚拟信用卡之前没有展开说。其实银行发信用卡是有成本的,客户刷信用卡也是有成本的。前面举了刷卡不慎被记录卡片信息盗刷的例子,这个对客户和银行都是有成本的,客户为了防止风险需要挂失重新下卡,支付费用,而银行在此期间这个客户不用这张卡,就产生业务和时间上的沉默成本。而把信用卡绑定在手机上,苹果手机在用其他手机品牌自然会效仿,银行顺水推舟一把必然会成为趋势。

提高清算量

这个其实是针对支付宝和微信的,线下支付冲第三方支付变成了Apple Pay,也就提高了银行的清算量,原因上面讲过了。另外Apple Pay的接入本身也使得一些之前需要现金交易的场合开始改用Apple Pay,毕竟方便了不少。

还有哪个厂商值得期待

谈了这么多Apple Pay成功推广的条件和优势,那么我们也可以期待一下下一个Apple Pay会是谁呢?首先微信和支付宝是不可能了:微信和支付宝不会得到银联的支持,另外对于微信和支付宝来说,他们和苹果谈不上根本性冲突,他们还要在苹果手机上圈住客户呢。毕竟这些第三方支付和苹果只是在线下收单环节有一定的业务重合,远算不上正面竞争。

手机领域的苹果只有谷歌可以挑战

不得不承认在只能手机领域苹果的地位是无法撼动的,当前苹果的市场地位比十年前的诺基亚还稳固。因为苹果已经形成了收益的闭环,可以在给用户带来很好的体验的同时,撬动用户的钱包。而用户愿意掏钱,对应的就会有足够多的开发者愿意以苹果手机为中心开发产品。苹果的应用体验普遍比android好这已经是市场共识了,而苹果正是靠着这些已经形成习惯的用户和这些开发者来充实自己的服务,招徕更多的青睐。而和苹果在出货量上比拼的三星、华为、小米等,都很难像苹果这样使用应用、音乐、广播、视频等多种方式继续搭载平台收取费用。可以说苹果已经是一个移动平台,而这些竞争者们都在成为平台的路上互相掐架。

在手机领域,能够从平台的角度和苹果抗衡的只有谷歌了。

android Pay还是Google Pay?

我们知道已经有android Pay这个东西了,那么我们再设想一下,如果想在国内和苹果抗衡并获得银行的支持,继续使用android Pay的旗号还是像苹果一样赤膊上阵直接叫做Google Pay呢?

相对来说我更加倾向于继续叫android Pay。因为android毕竟是一个开源项目,小米和三星也都原因在自己的手机上出现android这个标识。而Google是谷歌公司的商标,且不说谷歌退出中国、谷歌账号不能登录的问题,单是让谷歌通过这个项目拿到本应自己拿到的用户消费数据,这些手机企业就不可能答应。毕竟Samsung Pay和Huawei Pay已经费了大力气弄出来了不是,凭什么给你?

android Pay只能是技术标准和统一议价联盟

因此android Pay也只能和android本身一样,成为一个开源平台和技术标准,可以由谷歌组织,三星、华为、小米这些公司一起参与,形成一个统一议价联盟,以现有android Pay和银联的要求起草技术标准,之后统一按照这个标准执行,和银联统一议价,以整个安卓阵营的体量应该是可以拿到和苹果差不多的分成条件的。之后各家使用统一的技术标准进行支付系统的接入,但是客户数据各自掌握,使用同样的标准分别和银联对接,应该是最好的选择了。