毛利率高达93%,彪悍人生无需解释!行业女首富,身价200亿……

彪悍的人生,从来都不需要解释。今天,我们要研究的这家公司,就是这样的案例。

她,在进入医药行业之前,是一名中学化学老师。但是,这并不妨碍她一路带着这家公司成为我国医药行业的一匹黑马,并于2018年9月向港股递交上市申请。不仅如此,它还和我国“研发一哥”恒瑞制药被大家称为“夫妻店”。

它,名叫翰森制药,其董事长叫钟慧娟,是恒瑞制药董事长孙飘扬的妻子,也是身价200亿的医药界女首富。

翰森制药,主营中枢神经系统(主治精神分裂症)、抗肿瘤、抗感染、糖尿病类药物。

直接来看数据:

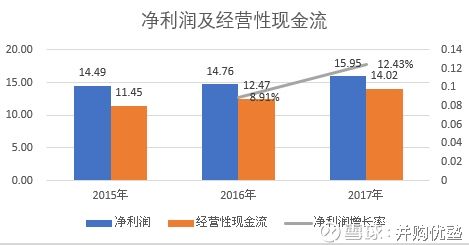

2015-2018年6月,其营业收入分别为50.45亿元、54.33亿元、61.86亿元、37.74亿元;净利润分别为14.49亿元、14.76亿元、15.95亿元、10.42亿元;经营活动现金流分别为11.45亿元、12.47亿元、14.02亿元、6.97亿元;毛利率分别为92.58%、92.69%、92.64%、93.37%;净利率分别为28.68%、27.1%、25.78%、27.5%;3年营收复合增长率为11%,3年利润复合增长率5%。

注意,一年营收60亿,净利15亿,而且毛利率巨高,高达90%以上。

这样的案例,确实难得:在整个A股3551家上市公司中,以及港股2293家上市公司中,夫妻两个,同时都是公司董事长的案例,能有多少?再想想,夫妻两个都是行业龙头公司董事长的,又能有多少?恐怕是万里挑一了吧。

在翰森制药即将上市之际,复盘它的基本面因素,几个问题值得我们深入思考:

1)这位众人眼中的黑马,现在的利润来源在哪里,未来的核心业绩驱动力又是什么?

2)它所在的赛道,到底有什么样的行业特征,未来又将如何发展?

3)如果它成功上市,那么,合理估值区间应该是多少?或者说,破发风险有多大?

今天,我们就以翰森制药这个案例入手,来研究一下精神类药物领域的研究逻辑,以及财务特征。

— 01 —

独特的赛道

▼

精神分裂症,是以个性改变,思维、情感、行为的分裂,精神活动与环境的不协调为主要特征的常见精神疾病。

精神分裂症,按表现症状不同可以大致分为两类:一是,以出现幻觉、妄想为代表的阳性症状;二是,以抑郁、冲动、攻击性为代表的阴性症状。但是,这种区分界限并不十分严谨,因为大多数精神分裂患者,同时具备阳性和阴性症状。

针对不同症状,精神疾病药物可以分为两类:一类是传统抗精神病药物,主要针对阳性症状;另一类是,非典型抗精神病药,对阳性症状和阴性症状均有作用。

由于过去人们对精神分裂症了解的局限,曾采用过驱魔治疗、发热疗法、精神外科治疗、电休克治疗、胰岛素治疗等方法对精神分裂症进行治疗,但是疗效甚微。

直到1950年,一个偶然的机会,原本用于治疗疟疾的氯丙嗪,被发现有镇定的作用,能让精神分裂症状有所缓解,“抗精神病药”诞生了。1952年,罗纳·普朗克公司的氯丙嗪,被正式应用于治疗精神分裂中,是首个用于治疗精神分裂的药物。

氯丙嗪的发现和使用,是精神病治疗史上的一个重要里程碑。

虽然到了1964年,全球已经有5000万人使用了氯丙嗪,但是科学家们却并不知道它为什么可以起到镇定作用。直到1972年,Paul Greengard实验室首次发现氯丙嗪的作用与多巴胺受体有关,由此掀起了多巴胺研究的热潮。

多巴胺(Dopamine),简称DA,是下丘脑和脑垂体中的一种关键神经递质,是神经细胞上突出的“突触”(synapse),用于神经信息的传递。

它能够传递亢奋和欢愉的信息,使得人们对一些事物“上瘾”。比如,香烟中的尼古丁会令人上瘾,是因为尼古丁刺激神经元分泌多巴胺,使人感到快感。还有学者提出,所谓爱情的产生,也源于多巴胺的分泌。

在DA假说的设想下,抗精神病药的基本原理是:对多巴胺D2受体进行阻断。

而氯丙嗪,能够通过阻断参与调解本能和情感行为的边缘系统和多巴胺D2受体,从而起到镇静的作用。可是,多巴胺主要适用于具有阳性症状的精神分裂患者。

直到1989年,另一款具有里程碑意义的药诞生了,他就是首个用于治疗“阳性+阴性”、非典型抗精神分裂的药物——氯氮平(原研厂商:诺华)。

这款药,不仅能够对产生阳性症状的多巴胺起作用,还能对阴性症状的5-羟色胺起作用。但是,氯氮平在临床应用中,却发现了一个严重的副作用:抑制骨髓造血功能,甚至引发白细胞减少。

到了1993年,首个新型的非典型抗精神分裂症药物——利培酮(原研:强生)上市了。它较氯氮平的优点在于副作用小。

利培酮自上市至2014年,共给强生带来了至少300亿美金的销售收入。此后,新型抗精神分裂药物得到了迅速的发展。

后来,又出了一款新药,叫奥氮平,被看做是利培酮的升级版,目前被广泛使用,原研药是礼来的再普乐,于1998年上市。

再普乐是礼来有史以来销量最大的药品,2011年,再普乐的全球年销售额均超过40亿美元。

在我国,精神疾病防治工作,从1958年起步。50年代,我国精神疾病发病率为2.7‰,70年代为5.4‰、80年代为11.4‰,90年代为13.47‰,21世纪后,发病率上升至17.5‰。[1]

由于发病率每年加速增长,使得我国的抗精神分裂药物市场不断扩张。

然而,相较于国外,国内的抗精神分裂药主要以仿制药为主。1957年,氯丙嗪在我国问世,开始了我国抗精神分裂药的历史。1997年,西安杨森公司引进了利培酮,上市后长期居于我国抗精神分裂药物前两位。

不过此后,有一家公司后来居上,成为国第一大精神类疾病类制药公司。它就是本案,翰森制药。

翰森制药的董事长,钟慧娟,曾是连云港延安中学的一名化学老师。1996年辞职下海,担任豪森(翰森的经营主体)的执行副总经理、总经理,并最终做到董事长和总裁。她为人低调,公开信息不多,但依旧很出名,因为她是恒瑞医药董事长孙飘扬的妻子。

起初,翰森和恒瑞一样,也是做抗生素的,后来,恒瑞转型布局肿瘤、麻醉领域,而翰森转型精神病治疗和抗肿瘤两大赛道。

2001年,翰森制药首仿奥氮平(商品名:欧兰宁),在精神病治疗领域站稳脚跟。并于同年,上市了一款用于治疗非小细胞肺癌的化疗药,泽菲。

2005年,另一款治疗非小细胞肺癌的化疗药,普来乐上市了,销售额也在10亿元以上。

好,梳理完以上发展节点,如果让你当翰森制药的老总,你认为对它来说,最重要的是什么?

— 02 —

生意背后

▼

最重要的是:立足于一个细分领域,具有绝对的研发实力,掌握该领域绝对的话语权,接着以此为圆心,不断开拓未来发展空间较大的阵地。

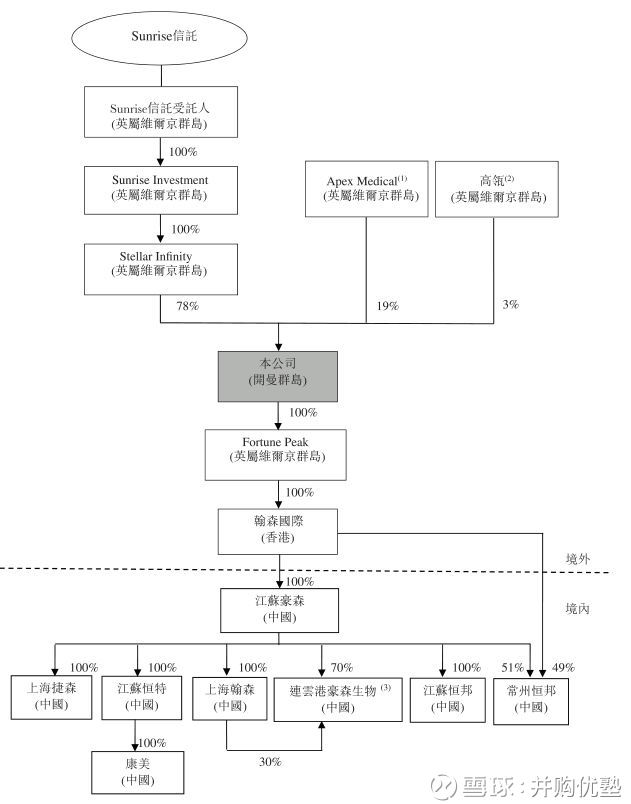

翰森制药,成立于1995年,实际控制人是钟慧娟,通过信托计划持有公司78%的股份。

▼

(图1:股权结构,单位:%,来源:招股书)

翰森是我国第一大精神疾病类制药公司。主营业务为中枢神经系统、抗肿瘤、抗感染、糖尿病类药物的生产。其中,抗肿瘤药贡献的收入最高,占比达到44%。

▼

(图2:收入构成,单位:%,来源:优塾团队)

其上游是医药中间体、原料药等,由于上游原料供应充足,因此翰森话语权较强。其下游为医院、医疗机构等。销售模式分为分销和直销,以分销为主,分销商先购买产品,然后再向医院及其他医疗机构销售,所以其对分销商的话语权较强,但是由于终端是医院,所以对终端客户话语权较弱。

这门生意赚多少钱,来看数据:

2015-2018年6月,其营业收入分别为50.45亿元、54.33亿元、61.86亿元、37.74亿元;净利润分别为14.49亿元、14.76亿元、15.95亿元、10.42亿元;经营活动现金流分别为11.45亿元、12.47亿元、14.02亿元、6.97亿元;毛利率分别为92.58%、92.69%、92.64%、93.37%;净利率分别为28.68%、27.1%、25.78%、27.5%;3年营收复合增长率为11%,3年利润复合增长率5%。

▼

(图3:营收及增长率,单位:亿元/%,来源:优塾团队)

(图4:净利润及现金流,单位:亿元/%,来源:优塾团队)

目前,其已上市的产品中,有8款核心产品和5种具有巨大增长潜力的产品。其中,有三款药物占收入比重最高,共占2018年1-6月总收入的57.1%。它们分别是:

——欧兰宁(用于治疗精神分裂,占比24.3%);

——普来乐(用于治疗非小细胞肺癌及恶性胸膜间皮瘤,占比20.5%);

——泽菲(用于治疗中晚期非小细胞肺癌、乳腺癌及胰腺癌,占比12.2%)。

接下来,几个对业绩至关重要的品种,我们挨个来分析。

— 03 —

欧兰宁

▼

欧兰宁(奥氮平片),是一款用于治疗精神分裂、狂躁症及双相情感障碍的首仿药,2001年上市,2004年被纳入国家医保药品目录,并通过一致性评价。其原研药为礼来的再普乐,1998年在我国获批上市。

精神分裂,是一种严重的精神病,多发病于青壮年。临床上往往表现为出现幻觉、妄想、对人产生疏远、冷淡、甚至敌对等现象。并且,精神分裂容易反复发作、甚至加重恶化,部分患者经过治疗后可保持痊愈或基本痊愈状态,部分患者会出现长时间无法治愈的现象。

精神分裂症约占精神科住院患者的一半以上,全球精神分裂症患病率约为3.8%-8.4%,其中,终生患病率为13%。

精神分裂的病因不明,认同度较高的两个病因分别为:遗传因素,遗传度高达60%-80%;另外,还受环境中的心理应激和躯体疾病的影响。

精神分裂的表现形式,大致可以分为四种及其他:

1)偏执型人格:是最常见的一种,又称为妄想性分裂型人格。多在青壮年或中年人群中出现。这种人格简单来说,就是“多疑”。进一步会发展成为妄想,如关系妄想、被害妄想、疑病妄想、嫉妒妄想和物理影响妄想等。

2)青春型人格:也较为多见,多在15-25岁的青春期出现,以情感改变为突出表现,情感活动肤浅幼稚。这种分裂型人格虽可自发缓解,但维持不久容易再犯。

3)紧张型人格:较为少见,多在青壮年中出现。其表现为紧张性木僵,不吃、不动,也不说话,但意识仍然清醒。有时会从突然转变为难以遏制的兴奋躁动,这时行为暴烈,常有毁物伤人行为,但一般数小时后可缓解,或又进入木僵状态。

4)单纯型人格:较为少见,多出现在青少年期。其表现为思维贫乏、情感淡漠,或意志减退等,但没有妄想、幻觉等表现。这种分裂型人格,常常会被认为是性格所致。

目前,用来治疗精神分裂的药物主要有两大类。

第一类为传统的抗精神病药物,包括氯丙嗪、奋乃静、氟哌啶醇、舒必利等。这类药,通过对多巴胺的抑制,从而减轻患者的阳性症状,价格便宜,但副作用较大,如过度镇静、锥体外系反应、服药量大、剂量难以掌握等。

第二类为非典型抗精神病药,包括利培酮、奥氮平、奎硫平、氯氮平、阿立哌唑等。其优点是,这类药物不仅能够对多巴胺产生抑制,从而减轻阳性症状,还能够调节5-羟色胺的水平,从而起到缓解阴性症状的作用,副作用相对较小(除氯氮平外),较少出现过度镇静的作用,使用方便,但是价格较贵。

对于首发精神分裂患者,首选药物为第二类非典型抗精神病药,其中奥氮平是临床应用最高的一种。

目前,在奥氮平领域的竞争对手,除了原研药厂家礼来外,还有雷迪博士、常州华生。其中,翰森是唯一通过一致性评价的公司,且市场占有率高,为68.4%。

2017年,其奥氮平的销售额为16.82亿元。

▼

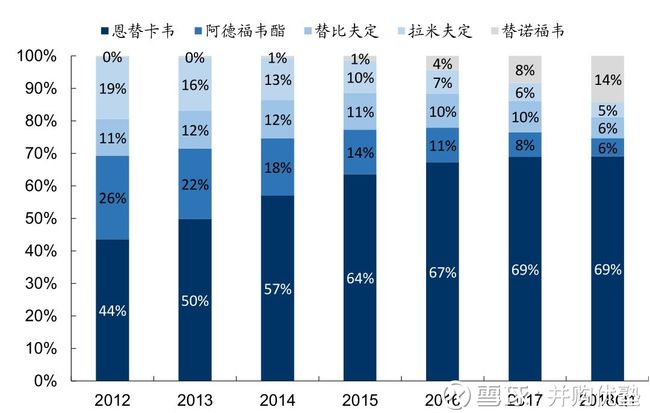

(图5:我国奥氮平市场竞争格局,单位:%,来源:招股书)

— 04 —

普来乐、泽菲

▼

除了在精神类药物领域布局外,翰森还在抗肿瘤类药物领域布局。其中,收入较多的两款是普来乐、泽菲,它们都用于治疗非小细胞肺癌的化疗药。

肺癌是最常见的一类癌症,是死亡率和发病率最高的恶性肿瘤。主要分为小细胞肺癌(Small Cell Lung Cancer,SCLC)、非小细胞肺癌(Non-Small Cell Lung Cancer,NSCLC)。其中,NSCLC是肺癌中最常见的类型,约占80%。

肺癌的临床表现主要为:胸部胀痛、痰血、低热、咳嗽等症状。吸烟、环境接触、电离辐射、既往肺部慢性感染、遗传等因素会引起NSCLC。

非小细胞肺癌的癌细胞,生长分裂较慢,扩散转移相对较晚。2017年我国NSCLC发病人数达到73.43万,由于NSCLC的发展较慢,并且常常容易被忽视,因此约75%的患者发现时已处于中晚期,5年生存率仅为19.7%。

2017 年,我国非小细胞肺癌市场规模为人民币190亿元,年复合增长率9.2%,预计2022年市场规模为381亿元,年复合增长率15.0%。目前,治疗非小细胞肺癌的首选方法是化疗。

常用化疗药物有:培美曲塞二钠(主要厂家:翰森、齐鲁药业、礼来等)、紫杉醇(主要厂家:绿叶、百时美施贵宝等)、多西他赛(主要厂家:恒瑞、赛诺菲、齐鲁制药等)、吉西他滨(主要厂家:翰森、礼来等)等。

其中,多西他赛是更畅销的药物,培美曲塞二钠是销量第二大的药物。

▼

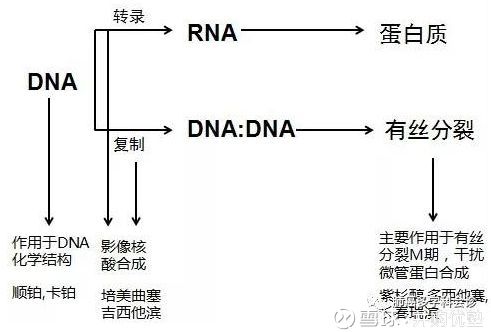

(图6:化疗药作用原理,来源:肺癌多学科会诊)

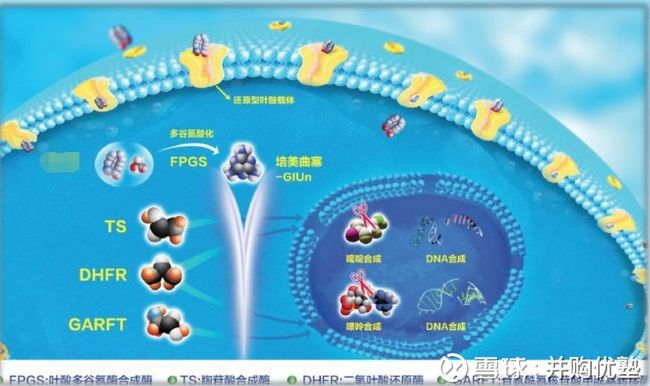

培美曲塞二钠的药物原理是,人体正常细胞生长和繁殖的必要物质为叶酸,癌细胞增殖也一样需要。培美曲塞二钠可以破坏叶酸的正常代谢过程,从而抑制细胞复制,以达到抑制肿瘤的生长。

▼

(图7:培美曲塞作用原理,来源:江苏奥赛康药业)

本案,江苏翰森的普来乐(注射用培美曲塞二钠)是一款首仿药,其原研药是礼来的力比泰,2005年在我国上市,用于治疗非小细胞肺癌及恶性胸膜间皮瘤。

普来乐,于2005年上市,目前已被列入我国医保药品目录,但尚未完成一致性评价。市占率为42.6%。

2017年,普来乐的销售额为11.9亿元。

目前,培美曲塞二钠的市场竞争格局基本稳定,其中翰森的市场份额较高(42.6%),其次是齐鲁药业(31.4%),礼来(10.6%)。

▼

(图8:我国培美曲塞竞争格局,单位:%,来源:招股书)

看完了普来乐,我们再来看另一个也是用于肺癌的抗癌药,特别是中晚期非小细胞肺癌、乳腺癌及胰腺癌——泽菲(注射用盐酸吉西他滨)。

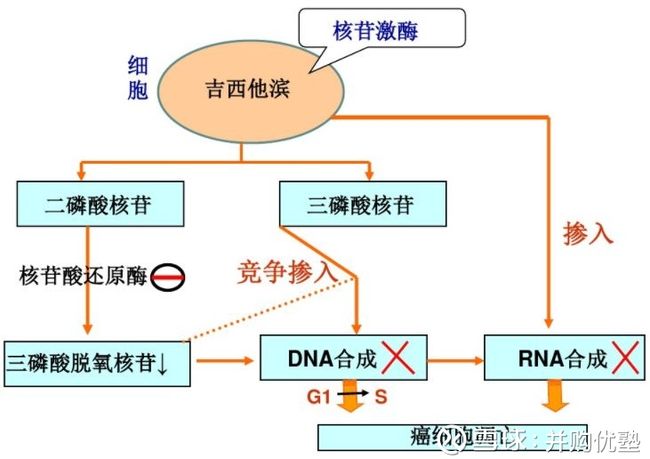

吉西他滨的治疗原理是,其由脱氧胞嘧啶激酶活化,形成吉西他滨磷酸盐(dFdCMP)、吉西他滨二磷酸盐(dFdCDP)和吉西他滨三磷酸盐(dFdCTP),其中dFdCDP和dFdCTP可以抑制DNA合成,从而抑制癌细胞的合成。

▼

(图9:吉西他滨作用原理,来源:百度文库,徐明霞)

这款药也是一款仿制药,其原研药是礼来的健择(1995年上市)。2001年,翰森仿制上市,并纳入我国医保药品目录,但注意,也尚未完成一致性评价。

2017年泽菲销售额为9.44亿元。

目前,盐酸吉西他滨的市场竞争格局基本稳定,翰森的市场份额较高,为67.4%,其次是礼来(20.7%)。

▼

(图10:我国盐酸吉西他滨竞争格局,单位:%,来源:招股书)

研究到这里,我们总结几句:

1)翰森有三款拳头药品,分别是奥氮平、普来乐、泽菲,它们在2017年的销量分别是16.82亿元、11.9亿元、9.44亿元。

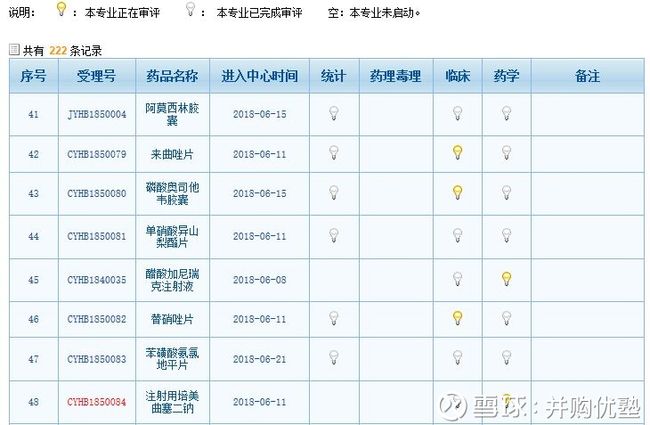

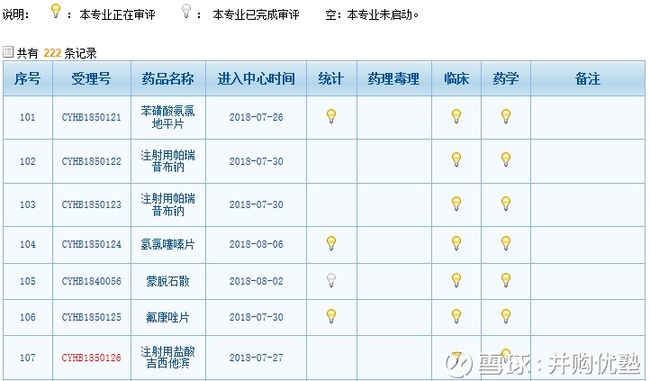

2)除了奥氮平通过一致性评价外,普来乐、泽菲尚未通过一致性评价,目前正在进行审核中。据预测,其一致性评价流程预计在药学审评之后三个月完成,大约是在2018年底或2019年初完成。

▼

(图11:普来乐一致性评价状态,来源:国家食药监局评审中心)

(图12:泽菲一致性评价状态,来源:国家食药监局评审中心)

好了,梳理到这里,已经弄清楚翰森目前三款主要产品的情况。但是,未来的收入结构,还有可能出现重大变化。

— 05 —

在研清单

▼

未来的业绩,主要就看在研品种。

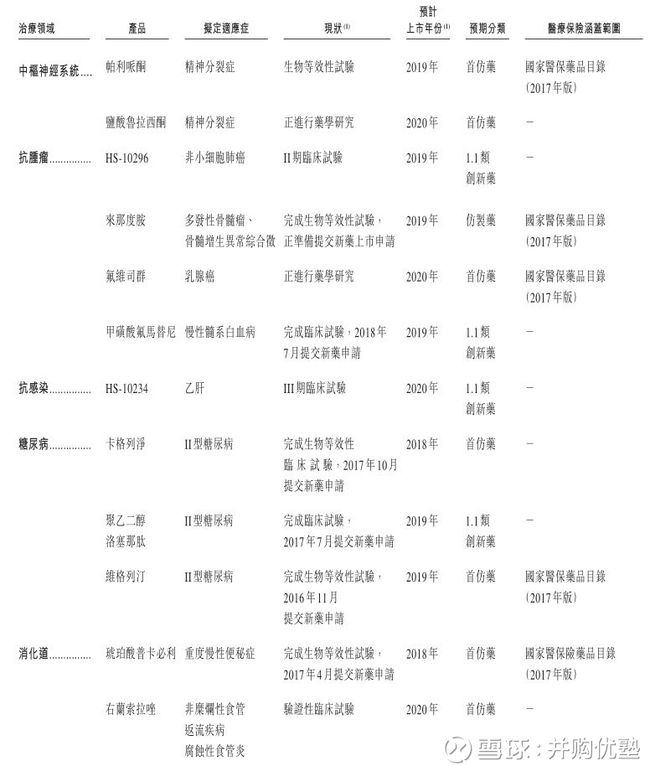

除了已经上市的药物外,翰森目前的在研产品有近百种,布局的领域包括中枢神经系统、抗肿瘤、抗感染、糖尿病、消化道、心血管等领域。其中,甲磺酸氟马替尼和HS-10234是未来市场空间较大的两款药,注意,这两款药还是创新药。

▼

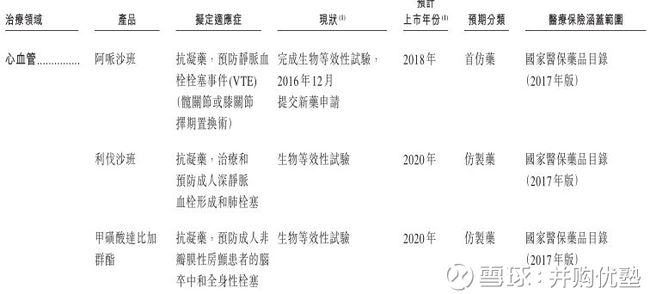

(图13:在研药物清单,来源:招股书)

甲磺酸氟马替尼——是国内首个报产的第二代Bcr-Abl酪氨酸激酶抑制剂(TKI)类创新药,用于治疗慢性髓系白血病,2018年7月已提交新药申请,预计2019年上市。

慢性髓系白血病(CML),是骨髓造血干细胞克隆性增殖形成的恶性肿瘤,临床表现为贫血、脾脏肿大、出血、乏力、低热、体重减轻等症状。

目前,国际上公认的用于治疗CML疗效较好的治疗方法是TKI,代表药物就是号称“药王”的格列卫(甲磺酸伊马替尼),全球销售额超过600亿美元,2016年在我国通过公立机构的销售额为15.4亿元,占据伊马替尼市场80.29%的份额。

不过,作为第二代TKI,氟马替尼对胰腺、肝肾功能损伤明显下降,被称为"升级版格列卫"。

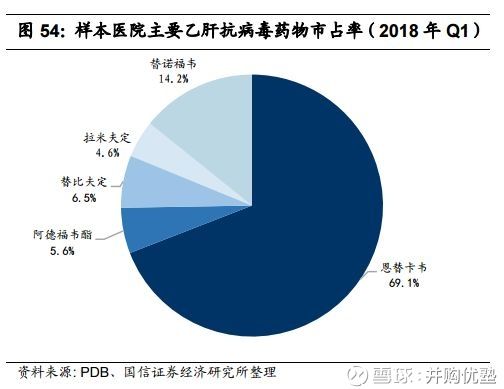

HS-10234——用于治疗乙肝,是替诺福韦(PMPA)的前药。它是在替诺福韦酯的基础上,加入了一些活性成分,药效优于替诺福韦酯。目前处于临床3期,预计2020年上市。

从学术上讲,目前治疗乙肝的主要药物是替诺福韦酯(原研厂商:吉利德,美股公司),2001年在美国上市,2017年吉利德的替诺福韦酯的全球销售规模为10.46亿美元。目前,我国乙肝治疗药物市场规模为543亿元,替诺福韦酯的市场规模为14.2%。

(图14:样本医院乙肝药物市占率,单位:%,来源:国信证券)

那么,为了研究这些药物,本案究竟烧了多少钱?

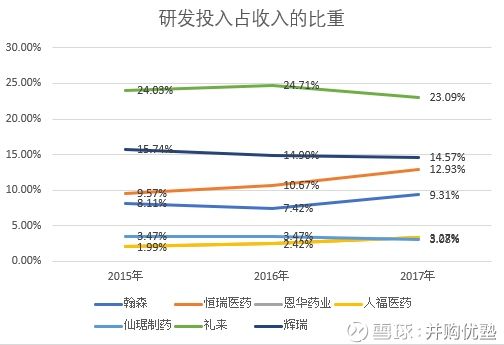

2015-2017年研发费用分别为4.09亿元、4.03亿元、5.76亿元;研发费用占收入的比分别为8.11%、7.42%、9.31%;资本化率为0;共有87项专利。

这个投入是啥水平,我们对比同行业公司看看:

恒瑞医药——2015-2017年研发费用分别为8.92亿元、11.84亿元、17.89亿元;研发费用占收入的比分别为9.57%、10.67%、12.93%;资本化率为0;共有500余项发明专利,其中194项国际专利申请。

恩华药业——2015-2017年研发费用分别为0.55亿元、0.73亿元、1.11亿元;研发费用占收入的比分别为1.99%、2.42%、3.27%;资本化率为1.07%、0.63%、4.11%;未披露专利数量。

人福医药——2015-2017年研发费用分别为2.76亿元、3.26亿元、3.98亿元;研发费用占收入的比分别为1.99%、2.42%、3.27%;资本化率为2.75%、2.64%、2.58%;未披露专利数量。

仙琚制药——2015-2017年研发费用分别为0.86亿元、0.87亿元、0.88亿元;研发费用占收入的比分别为3.47%、3.47%、3.08%;资本化率为0;未披露专利数量。

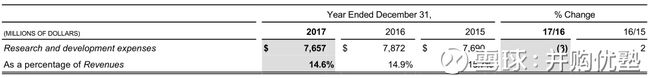

礼来(LLY)——2015-2017年研发费用分别为47.96亿美元、52.44亿美元、52.82亿美元(折合人民币311.46亿元、363.77亿元、345.12亿元);研发费用占收入的比分别为24.03%、24.71%、23.09%;资本化率3.69%、3.43%、1.84%;未披露专利数量。

“Our research and development expenses were $5.28 billion in 2017, $5.24 billion in 2016, and $4.80 billion in 2015.”

辉瑞(PFE)——2015-2017年研发费用分别为76.9亿美元、78.72亿美元、76.57亿美元(折合人民币526.77亿元、539.23亿元、524.5亿元);研发费用占收入的比分别为15.74%、14.9%、14.57%;未披露资本化情况;未披露专利数量。

▼

(图15:辉瑞研发费用,单位:百万美元/%,来源:辉瑞2017年年报)

▼

(图16:研发投入占收入的比重,单位:%,来源:优塾团队)

通过对比,从研发费用占收入的比来看,礼来高于其他公司,其次是辉瑞、恒瑞医药、翰森、恩华药业、人福医药、仙琚制药。而从研发费用资本化角度来看,更谨慎的是翰森、恒瑞、仙琚制药,其次是礼来、人福医药、恩华药业。

研发投入,是任何一家制药企业最核心的护城河。此外,对制药公司来说,还有一个财务科目要重点关注。

— 06 —

卖药

▼

当然是销售费用。

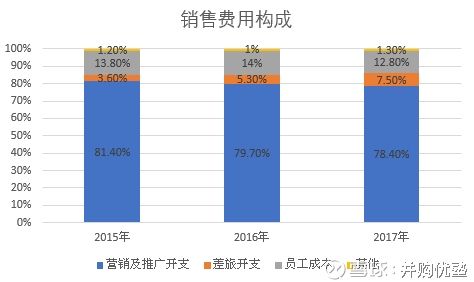

2015-2017年,翰森销售费用分别为22.4亿元、23.78亿元、27.04亿元;销售费用率为44.4%、43.77%、43.71%。其销售费用主要包括营销及推广开支、差旅开支、员工成本等,其中,营销及推广开支最高,2017年占比78.4%。

(图17:销售费用构成,单位:%,来源:优塾团队)

注意,这一销售费用率非常高,在A股制药企业的销售费用率排名中,可以排在第34位。对比同行业公司看看:

恒瑞医药——2015-2017年销售费用分别为33.25亿元、43.52亿元、51.89亿元;销售费用率分别为37.84%、39.23%、37.5%。

恩华药业——2015-2017年销售费用分别为6.6亿元、8.16亿元、9.41亿元;销售费用率为23.87%、27.03%、27.74%。

人福医药——2015-2017年销售费用分别为16.09亿元、18.56亿元、26.06亿元;销售费用率为16%、15.05%、16.87%。

仙琚制药——2015-2017年销售费用分别为6.2亿元、7.76亿元、9.39亿元;销售费用率为24.98%、30.98%、32.92%。

礼来——2015-2017年销售费用分别为65.33亿美元、64.52亿美元、65.88亿美元(折合人民币424.23亿元、447.58亿元、430.48亿元);销售费用率为32.73%、30.87%、28.81%。

辉瑞——2015-2017年销售费用分别为148.09亿美元、148.37亿美元、147.84亿美元(折合人民币1012.94亿元、1014.85亿元、1011.23亿元);销售费用率为30.3%、28.1%、28.1%。

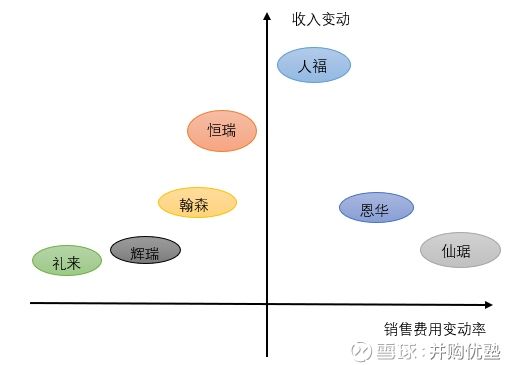

从销售费用率复合增速VS收入增速上看,恩华的销售费用和收入同步增长的成长阶段,而恒瑞、翰森、礼来则在销售费用投入上有所缩减,同时仍能保持收入增长,说明品牌实力、产品吸金能力更强。

▼

(图18:销售费用变动率与收入变动,来源:优塾团队)

好,研究到这里,其投入去向基本弄清楚了,一年营收61.86亿元,其中,7.36%花在了成本上,9.31%花在了研发费用上,43.71%花在了销售费用上,剩下的花在管理费用上,最后刨除税费、各项费用等,剩下25.78%是净利润。

接下来,还有一个重要问题需要解决:这个行业的未来前景,到底如何?

— 07 —

行业VS玩家

▼

2017年,我国中枢神经类药物的市场规模为1811亿元,占我国医药市场总额的12.7%,预计2017-2022年复合增长率为9.8%。

中枢神经类药物主要分为三类:神经系统类药物、精神疾病药物、其他药物。

其中,2017年精神疾病类药品的市场规模达到207亿元,占我国中枢神经系统类药物市场的11.4%,是中枢神经系统最大的子市场,预计2017-2022年,年复合增长率为15.1%,增速远高于中枢神经系统疾病市场的增速。

精神疾病药物可分为抗精神分裂、抗抑郁、抗焦虑三大类,其中,抗精神分裂症药物是最大的细分市场。抗精神分裂症药物和抗抑郁药物,合计约占全球精神类药物市场的80%。

目前,全球共有2300万人患有精神分裂,我国精神分裂患者人数超过640万。我国精神分裂药市场规模为100-120亿元,年复合增速为10%,预计未来市场将保持10%-15%的增速持续增长。

目前整个精神分裂市场主导产品奥氮平、利培酮、阿立哌挫、喹硫平等。奥氮平占比最大,达到45%以上,份额趋势稳定,其次是利培酮、阿立哌唑和喹硫平。

▼

(图19:精神分裂药用药格局,单位:%,来源:安信证券)

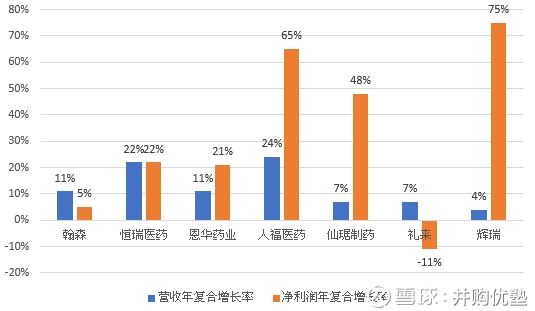

由于翰森尚未上市,其ROE/ROIC的变动较大,因此我们通过营收、净利润的年复合增速来对比。

恒瑞医药——营收近三年年复合增速分别为22%;净利润近三年年复合增速为22%。

恩华药业——营收近三年年复合增速分别为11%;净利润近三年年复合增速为21%。

人福医药——营收近三年年复合增速分别为24%;净利润近三年年复合增速为65%。

仙琚制药——营收近三年年复合增速分别为7%;净利润近三年年复合增速为48%。

礼来——营收近三年年复合增速分别为7%;由于礼来2017年由于美国税改,导致净利润为负,因此无法计算净利润年复合增长率,因此用利润近三年年复合增速-11%代替。

辉瑞——营收近三年年复合增速分别为4%;净利润近三年年复合增速为75%。

▼

(图20:营收、净利润年复合增长率,单位:%,来源:优塾团队)

注意,营收增速更快的是恒瑞(人福的收入中55%来源于医药贸易,且之前我们提示过现金流的风险问题,暂不考虑),而翰森的营收增速排名第二。而净利润增速方面,翰森的销售费用吞噬了太多的利润,所以利润增速比较低,排名在几家中靠后。

好,未来几年,行业复合增速大约在10%到15%,公司过去三年营收复合增速11%,弄清楚这个数据,我们接下来对未来几年收入做个粗略预测。

— 08 —

未来业绩预测

▼

看到这里,对于翰森的盈利能力,我们有了基本的判断。接下来,我们再从微观角度来看,以各项产品的视角,来粗略预估一下未来三年的收入。主要是基于市场规模、增速以及市场竞争格局、可替代品等因素,综合来判断。

先来看在研的两个大品种:

1)甲磺酸氟马替尼

从发病率和市场规模上看,它主要治疗慢性髓系白血病,该病的全球年发病率为1-2/10万,共有患者约120-150万。我国发病率约为0.39-0.55/10万,在成人白血病中占15%。

2017年,我国的慢性髓系白血病药物销售额为39亿元,预计到2022年市场规模将达到140亿元。从行业增速上看,预计未来年复合增长率为38%。

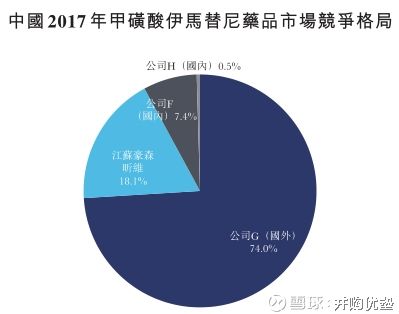

再从行业竞争格局上看,目前国内CML的临床一线治疗方案是诺华的伊马替尼,2017年在国内的销售额为19亿元,占据国内74%的市场份额,其次是江苏豪森(翰森的经营主体)(产品名为昕维,市占率18.1%,2017年销售额约为4.5亿元)。而甲磺酸氟马替尼在国内,无类似药品,翰森为首发新品。

▼

(图21:我国伊马替尼竞争格局,单位:%,来源:招股书)

那么,问题来了:翰森的这款药能否对伊马替尼形成替代呢?

从疗效上看,部分服用伊马替尼的患者出现了耐药性,出现了bcr-abl的突变,而作为伊马替尼的升级版,甲磺酸氟马替尼可以针对这一突变进行结构修饰,促进白细胞凋亡。[3]

而从安全性上看,有临床数据显示,氟马替尼的不良反应较轻,多为剂量依赖性腹泻,程度为1-2级,多数可自行缓解。而伊马替尼会有水肿、恶心、呕吐、肌肉抽缩等不良反应。

关于二者价格的差距,伊马替尼国内价格为13400元/盒,豪森的伊马替尼为1500元/盒,氟马替尼价格尚未披露。

但考虑到伊马替尼为一线用药,市场占有率很高,如果没有严重的不良反应和耐药性表现,并且,其新药上市还要有一定的放量时间,所以,较长时间来看,甲磺酸氟马替尼并不会威胁伊马替尼的地位,无明显的替代作用。

由于伊马替尼的历史增速为18.9%,通过该增速倒推其刚上市时的销售额约为0.16亿元。然后,再结合该领域的行业未来增速为38%,综合赋予氟马替尼的增速为40%,略高于行业增速。

我们据此估算,2019-2021年,氟马替尼的销售额大约为0.16亿元、0.22亿元、0.31亿元。

2)HS-10234

从市场规模上看,目前,我国约有1亿左右的人群为乙肝病毒携带者,约占我国总人口的8%-10%,是我国重点防治的四大传染病之首。2017年,我国乙肝药物销售额为543亿元,预计2022年,市场规模将达到1818亿元。

从市场增速上看,预计未来年复合增速为85%。

从竞品上看,目前,治疗乙肝的药物主要分为两类:干扰素类和核苷类。由于干扰素的副作用较大,目前,临床上使用的多为口服核苷类药物,占乙肝用药总市场的80%。

目前,治疗乙肝一线核苷类药物用药为:替诺福韦酯和恩替卡韦。替诺福韦酯的市场份额为14%。

▼

(图22:乙肝用药竞争格局,单位:%,来源:国信证券)

HS-10234也是一款崭新的创新药,无市场竞争者,但它对标的是替诺福韦酯,预期未来会对替诺福韦酯的市场产生一定程度的替代效应。

从在血浆中的稳定性来看,HS-10234在血浆中非常稳定,因此可提供一种既能提高疗效又能降低毒性与副作用的新型替诺福韦前药。

因此,我们根据乙肝市场规模、替诺福韦酯的市场份额、以及未来要和替诺福韦酯的药品直接竞争。同时,考虑到目前替诺福韦酯的市场竞争较激烈,目前以原研厂家吉利德为主,加之HS-10234刚上市时放量较小,因此,我们预计其2020年-2022年市场份额为2%。

此处粗略估计,HS-10234,2020年上市后1-3年的预测收入为1.5亿元、2.8亿元、5.16亿元。

同时,再考虑到已经上市的三款重磅产品:

欧兰宁:预计2018-2020年收入分别为19.34亿元、22.24亿元、25.58亿元。

普来乐:预计2018-2020年收入分别为13.92亿元、16.29亿元、19.06亿元。

泽菲:预计2018-2020年收入分别为10.57亿元、11.84亿元、13.26亿元。

三款已上市的主要产品收入,合计分别为:43.84亿元、50.38亿元、57.9亿元。

综上,将在研和已上市品种的收入汇总,预计2018-2020年这五款产品的可实现收入,分别约为43.84亿元、50.54亿元、59.64亿元。

▼

(图23:主要产品收入预测,单位:元,来源:优塾团队)

由于在研的两款药在刚上市的几年中放量较小,因此我们假设未来三年,这五款产品的收入占比基本保持2017年已上市的三款药的占比水平,为57%。

按照这样的推测,则2018-2020年总收入大致分别为76亿元、88亿元、104亿元。

看到这里,我们再假设一点,若未来3年的净利润水平保持稳定,取2015年至2017年的净利率平均水平为27%,因此预计2018-2020年净利润分别为20.77亿元、23.94亿元、28.25亿元。

得到了预测净利润,那么,我们再选取可比公司的PE作为参考,简单预测一下其未来三年的合理估值大约是多少。

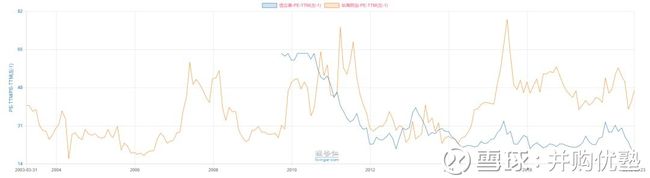

目前,恒瑞的PE为59.55倍,恩华的PE为30.1倍,人福的PE为7.46倍,仙琚制药的PE为24.93倍,礼来的PE为-798.25倍,辉瑞的PE为11.31倍,这六家企业的PE分布在11倍到60之间。

▼

(图24:信立泰、华海PE,单位:倍,来源:理杏仁)

并且,考虑到本案处于仿制药赛道,我们再参考仿制药领域代表公司的PE倍数,如华海的PE为20-50倍,信立泰的PE为20-30倍。再综合考虑翰森的ROIC水平,近三年为42%-839%,所以,暂估其PE约在20-40倍,则翰森2018年的动态预测市值约为415亿元-830亿元。如果以2017年净利润来测算静态估值,目标市值约为319亿元-638亿元。

— 09 —

现金流贴现

▼

如果仅用一种估值方法,还不够,得多种方法互相参考印证。本案,由于翰森现金流稳定、未来长远市场需求稳定,比较适用于DCF贴现估值。

第一,未来的增速预测,假设其未来增长会经历三个阶段来预估:高速增长期——稳定增长阶段——永续增长阶段。

翰森制药三年历史营收的复合增速CAGR为11%,抗精神分裂药行业增速约为10%-15%。

同时,由于其尚未上市,ROIC异常偏高,且无分红,再投资率也较为失真,所以,内生性增速较难预估。并且,暂未券商分析师公布预测增速。

所以,结合历史增速和行业增速这两个数据,我们乐观取值增速为15%,保守增速为11%。

第二,现金流的问题,我们取翰森制药2015-2017年平均自由现金流10亿元,作为基数进行计算。

1)乐观估计——第一阶段:高速增长阶段,假设增速保持年复合增长率A=15%,时间约为3年;第二阶段:稳定增长阶段,增速为60%*A,为9%;第三阶段:永续增长阶段,增速为5%。

乐观的假设组合:增速15%、折现率8%、永续增长5%(考虑到医疗行业的长远需求不大会大幅缩减)。

2)保守估计——第一阶段:高速增长阶段,假设增速保持年复合增长率A=10%,时间约为3年;第二阶段:稳定增长阶段,增速为60%*A,为6%;第三阶段:永续增长阶段,增速为3%。

保守的假设组合:增速10%、折现率10%、永续增长3%(3%取值接近长期通胀率水平)。

按照DCF模型粗略计算,计算出的企业价值约在190亿元到505亿元之间,减去净债务-2亿,合理股权价值大约在192亿元到507亿元之间,对应2017年业绩静态市盈率为18.42到48.66倍。(也就是说,在18倍左右较有安全边际,如果大于48倍,则安全边际相对较低)

综上,通过可比公司法和DCF模型的估值交叉比对,我们预计较为合理的估值范围大约在200亿元到507亿元之间,对应2017年静态市盈率为18倍到48倍之间。

— 10 —

优塾团队研究逻辑

▼

综上,本报告研究逻辑如下:

1)精神药品行业是优塾团队第一次研究覆盖,目前,全球共有2300万人患有精神分裂,我国精神分裂患者人数超过640万。我国精神分裂药市场规模为100-120亿元,年复合增速为10%,预计未来市场将保持10%-15%的增速持续增长。

2)在抗精神分裂这个细分市场,翰森以其欧兰宁仿制药的低价优势,在市场中占据了主导地位,市场份额远高于原研药厂商,以及竞争对手雷迪博士、常州华生。同时,它又是唯一通过一致性评价的厂家,并进入了首批带量采购清单。也就是说,其与原研药厂商的pk中,将会更受惠于此政策,销量继续放大,市场规模会将进一步提升。

3)除欧兰宁外,其两款化药:培美曲塞二钠、盐酸吉西他滨,市场份额也很高,市场竞争力很强,占市场比例为42.6%、67.4%。但该两款药目前尚未通过一致性评价。以培美曲塞二钠为例,其竞争对手中,仅四川汇宇已经拿到了一致性评价,但后者的市场份额很小,对翰森的压力不太大,有足够的时间去完善一致性评价。

4)创新药方面,在研药品有近百种(国际一线药厂在研药品数量水平大约为200种以上),预计2018年下半年至2020年将推出30种在研品种,其中包括甲磺酸氟马替尼、HS-10234等具有市场潜力的创新药,未来收入梯队比较明确。

5)但是,基于这样的产品矩阵,本案翰森仍然存在几处争议的地方,分别是:业绩增速较低、创新药放量想象空间有限、销售费用极高。具体来看:

6)翰森的增长曲线更像是一家成熟型企业,其产品矩阵为仿制药矩阵,一款是占据了近70%市场份额的奥氮平,另两款是抗癌药的低端品类化疗药,并没有打出像恒瑞、百济神州、信达等具有BTK、PD-1、CAR-T等生物科学前沿的药品,表现只能说是中规中矩,而一致性评价、带量采购,可能会对其产品价格形成降价压力(但销量会提升)。从近三年的业绩增速来看,其营收三年复合增速只有11%,净利润复合增速只有5%。

7)同时,从在研药品的未来业绩猜想,甲磺酸氟马替尼、HS-10234,短期内放量的想象空间不大,未来三年,还得重点看现阶段的老三样产品。

8)销售费用方面,2017年销售费用率为43.71%,高于同行业的恒瑞、恩华、人福等,使得净利率在国内一线梯队中偏低。

9)所以,未来三年,其业绩稳定增长的驱动力在于:一是在于控费,提高销售费用的边际效益,提高净利含量;二是在于三大仿制药品的放量,争取快速通过一致性评价。

10)因此,关注翰森的关键财务数据,分别是销售费用VS营业收入、研发费用等。

本案估值高低,相信看完数据你会有自己的判断。我们只负责基本面研究,不做任何建议,也不负责你的交易体系和盈亏。我们能做的,已经尽了全力。后续的所有思考,都需要你自己独立完成。

注:本案例研究数据,由东方财富Choice数据提供支持,特此鸣谢

作者:并购优塾

2018.9.28~周五~晴29度~杂事,办事施工许工,天气晴朗。