新股不败的神话还能持续多久?

最近微信改版打乱发布时间

![]()

◎作者 | 黄凡

◎来源| 秦朔朋友圈(ID:qspyq2015)已获授权

在极具“中国特色”的A股市场,“打新股”长期以来作为一种特殊的“投资理财”手段而备受关注。

其实“打新”套利,从1992年以来就一直存在。新股发行能做到几乎是无风险的套利,而爆炒新股则是国内股市过度投资的“光荣传统”。

“打新稳赚不陪”是由于行政监管过度而市场化运作不足的直接结果。管制造成供应的稀缺,供需失衡的结果就是发行时供不应求,中签率普遍低至万分之一到万分之三。在一级市场如此靠运气才能获得的稀缺品的情势下,当然非常期待能在二级市场上卖个好价钱。

另一方面,新上市的公司大多被华丽包装来迎合时尚的各种“赛道”、各种“概念”。例如今年,生物科学、医疗疫苗、芯片、半导体、人工智能、5G等等,在素有投资人爱讲故事、炒概念“光荣传统”的二级市场,许多人很难抵抗“新”的魔力,纷纷跟风参与新股炒作。

事实上,2019年科创板推出后,得益于监管者不再“指导”新股发行的市盈率(以市场询价来确定发行价格)的新机制,科创板重演创业板当年的火热,“三高”(高溢价、高市盈率、高估值)成为标准配置。

之后2020年创业板也推行注册制,不甘示弱,马上努力重拾昔日的“三高”辉煌。创业板新股的“十八罗汉”,老股的“天山生物”等纷纷出现“奇迹”,科技强国的梦想,也被投资人利用来“讲故事”……

但“打新包赚”的神话终将不再了。我们观察与思考就能发现,随着注册制的试点与推进,市场的土壤逐步改变了,如果继续以传统方式种庄稼,可能会颗粒无收。

科创板注册制去年开始试点,今年创业板的注册制改制迅速跟进,每周平均新股发行十多只,科创板、创业板的发行定价已经与二级市场的估值接轨。到了现阶段,虽然总体而言离理想状态还有很大距离,但是较以前变得相对市场化了。长期坚持下去,供应就不再稀缺,新股上市就破发的日子则不远了。

因门槛高而限制了让中小投资者参与不了的“新三板精选层”,第一批32只新股发行后大部分破发就是一个很强的警示信号。

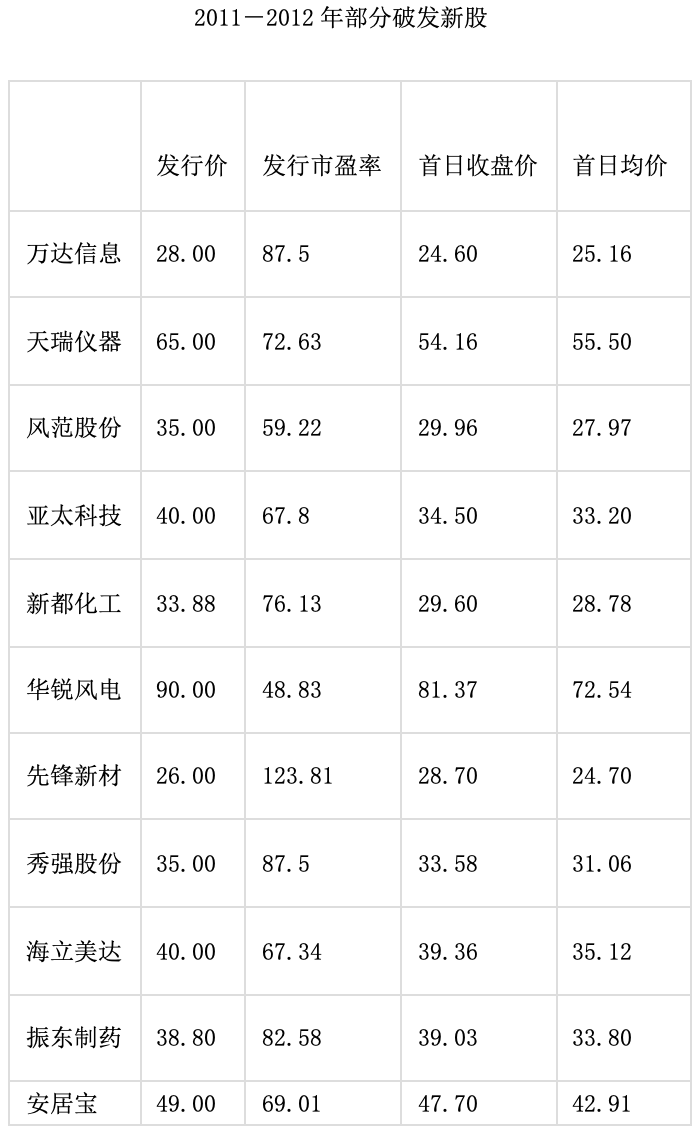

等新股破发终成常态,其实是市场实现一个不小的进步。其实,这种常态并非首次出现:2011-2012年监管者曾一度放松对发行定价以及发行节奏的管制,于是,新股不败的神话曾短暂消失。具体请见下表。

只可惜,后来监管者没能顶住各方压力而重新回到停发新股、管制价格等旧模式。

其实,放开管制是会碰到过度投机、价格操纵等种种问题,但实际上都是发展中的问题,通过坚持注册制IPO市场化定价机制、做空机制、严格执行退市制度、严惩财务造假与市场操纵等市场化配套措施就能有效控制。

事实上,高价发行的新股破发并不是坏事。大家过去一方面骂股票高价发行圈钱,另一方面恨中签率低而求不得。随着新股破发成为常态,新股认购中签会明显提高。以后如破发的现象继续,发行会更便宜,这对想认购并愿意长期持有的投资者不是大好事吗?

如果高价发行的新股大面积破发,反而有利于直接而迅速地改变前面提到的“三高”怪象,对形成创业者和二级市场投资者之间相对公平的利益分配机制有利。

在这种新形势下,如果市场下跌,新股发行就不会像过去一样再被指责成让市场下跌的“阴谋家”和“罪魁”了。

因为如果发行价高,市场环境又欠佳,新股发行可能会100%中签,投资者还敢盲目认购吗?如果投资者选择用脚投票,那新股票就无法发出,新股的供应就由市场调节,所谓的对市场冲击无从谈起。

在成熟国际市场中,从未听说骂新股发行为“圈钱”。而实际上二十年来,大量国内企业在各个不同的国际市场上市融资,国外从无投资人骂它们“圈钱抽血”。

由此可见,将来随着A股市场化的进程向前推进,新股的发行价格与二级市场最终会无缝接轨,这是市场走向成熟的标志,而打新作为一条有效的理财途径的现象将不复存在。

因此,“中签新股就如中大奖”的时代即将结束,将来我们可能需要做好安慰一下中签的幸运者的准备,因为中签搞不好就是“中枪”。

爆炒新股,是市场和投资者欠成熟而衍生的“怪现象”,不少投资者总是积极参与。笔者希望不厌其烦地再次提醒,冷冰冰的历史数据表明,参与爆炒新股获胜是小概率事件,投资理财要追求的是大概率的小成功,因此爆炒新股不是有效的投资理财手段。

其根本成因就是过去的发行机制下,新股一上市就处于被高估的位置,高估值的必然结果就是长期股价反复下行回归其应有的价值。回归过程中会有一次或多次的反弹“蹦迪”,但不改下行的大趋势。

看看以上这些“好赛道”、“热门概念”新股上市后的走势,就知道会有多少接盘侠们的财富被蒸发走了。

尽管大多数炒新参与者都以亏损告终,然而参与者众。为何?因为自信自己不属于这些亏损的大多数人。

从A股的成交数据也能分析出,国内以近期创业板为代表的炒作热度必然是不可持续的:2020年9月8日,施行了注册制、涨跌幅限制放宽为20%后的创业板人气十足,投交活跃,创业板综指成交金额首次超过上证指数。当日创业板成交3375亿元;而上证指数成交3202亿元。

其后,创业板成交额继续创历史纪录达到3548亿元。在近期火爆的成交量中,炒新股贡献了很大一部分。

我们算算交易成本吧,印花税率单向千分之一,一天交易者们交了3.548亿元印花税,一年以250个交易日计,长此以往,一年印花税合计887亿元。假设券商佣金平均为万分之五,双向合计又是千分之一,一年合计也是887亿元。两者合共1774亿从市场中流走。

而创业板上市公司2019年净利润合计数为367.6亿元。财富流入市场的远小于流出的,这样的市场就成为了毁灭财富的市场了,显然不会持久。

世界公认的投资大师查理·芒格曾直率地对大部分中国投资者投资股票的方式提出了批评。芒格说:“他们喜欢在股票上赌博,这实在太愚蠢了。很难想象有什么比中国投资者‘炒股票’的方式更愚蠢的了。”

不少科创板、创业板上市新股的高价接盘侠们找出纳斯达克市场中的谷歌、微软、特斯拉、亚马逊等“牛公司”上市后累计涨幅百倍以上的特例来为自己的不明智行为找借口。然而,数据无情地告诉我们以下事实:

纳斯达克市场成立以来,上市后累计涨幅超过1000倍的有6家,超过100倍的有50家以上,超过10倍的有200家以上。但是累计退市的公司超过10000家,现在处于上市状态的3000家左右的公司中,也有大部分相对发行价跌幅巨大,甚至接近归零了。

如果以争取十倍回报为目的,那么,数据告诉我们,上市以来累计涨幅超10倍的公司在纳斯达克只有不到区区的1.6%。

因此,靠接盘新股不但实现不了投资人梦寐以求的十倍回报,反而是大概率进场送钱。

那么如何才能取得十倍回报实现慢慢变富?以实业的思维,“选”好行业中好公司,“等”估值低时买入,然后笨笨地坚“守”。

在市场的喧闹与焦虑中,投资人如能做到“选”,“等”,“守”,就能让这些公司通过经营的稳步增长带来长期足够丰厚的回报,从而稳稳当当地穿越牛熊周期。而对于“打新套利”是时候谨慎了,炒新赌博则更应远离,这才是对自己辛勤获取的财富负责。

最后,给大家推荐一个最靠谱的保险号,T博士教你买保险(DrTbaoxian)。保险有必要买吗?可以问自己3个问题,当直面大病需要的巨额医疗费用时:

1、我是否有足够的积蓄去支付?

2、家庭生活能否维持正常运作?

3、孩子教育费,老人赡养费,房贷车贷怎么解决?

赚钱不易,一场病就能让我们重回解放前。

我是智谷保险专栏T博士,喜欢钻研保险产品和条款。如果你信任我,欢迎加入保险知识群,帮你消除保险信息不对称,分享保险行业的套路,帮你省时省钱匹配到好产品。

作为智谷读者的福利,扫码关注,定价99元的 「保险避坑课程」 ,现在 0元 免费回馈给大家。如果后续领取人数过多,管理难度大,我将会考虑以收费模式,大家速取。