保险是理财的第一步,但是保险里险种复杂,保险产品众多,同时呢,保险条款特别的生涩难懂,传统保险销售还经常夸大宣传,本文仅作为保险知识入门,无任何广告,请放心查看。入门内容会分为两篇文章进行介绍,这是第一篇。

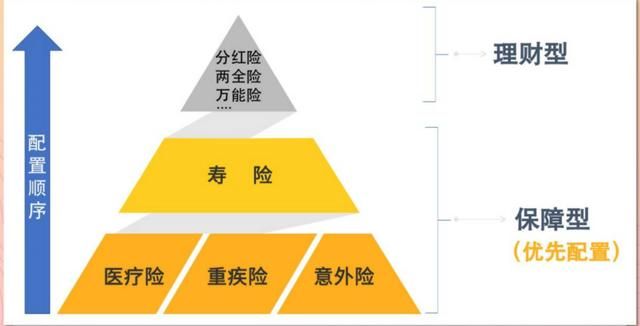

首先我们来了解一下保险的大分类,保险分为两大类,一类是保障型,另一类是理财型,通常来说,保障性保险可以理解为是纯做保障的,分为四类,分别是重疾险,意外险,医疗险和寿险,理财型保险,简单来说就是带身故赔付的理财产品,大家常听到的两全险,分红险,万能险等等都是理财型保险。

这里要给大家强调买保险的第一个原则,保障性保险和理财型保险要分开买,既想有保障,又想有理财收益,这种想法往往会让你掉到买保险最大的坑里去,为什么这么说呢,这类保险产品往往打着有病赔钱,没病返钱的旗号,如果发生了风险,比如说疾病意外身故,他可以赔钱,如果没发生这些风险,平平安安的,那么会把钱返还给大家,这听起来是不是特别好?就是抓住了大家的这种心理,很多保险业务员都特别喜欢卖这类返还型的保险。

其实返还型保险的原理特别简单,实际上大家交了两份钱,同时买了两份保险,一份是保障型,另一份是理财型,保障型的保险,为风险提供保障,而为理财型保险交的那部分钱,保险公司自己拿去投资了。投资收益的大头儿,保险公司自己拿了,分了一小部分给大家而已,所以在相同保障下,返还型保险比保障型要贵非常多,这不仅无形中会增大你的经济压力,而且会导致预算有限的情况下,你的保额大打折扣。

比如,对于一个30岁的女性来说,30万保额的定期重疾险,如果买保障型的话,只需要3000元左右,买返还型的话呢,可能就需要一万元保费了,同样的钱,如果用来买保障型保险的话,一万元保费可以买到100保额的终身重疾险了,保险姓保,保险的作用就应该是提供保障,买保险和理财千万不要混在一起,很多人既想要保障,又想要理财收益,但结果呢,往往是两项都没做好,大家弄懂了保障性保险和理财型保险的区别之后,下面我给大家仔细介绍一下保障性保险。

保障型保险中按作用分为两大类,其中重疾险和医疗险侧重于保自己。这两种保险主要是保证自己有钱治病,有钱养病,寿险和意外险侧重于保家人。这两种保险用来确保自己不幸发生,身故时家人的生活,不会受到太大影响,甚至完全没有经济来源。

我们每个人,不仅是独立的个体,而且可能是儿子,女儿,爸爸妈妈,丈夫和妻子。所以我们不仅要照顾好自己,保证有病,有灾的时候有足够的钱去应对。而且呢,我们还应该想办法保证自己的不幸,不要对家人的生活产生太大影响,让家人在任何情况下都能拥有幸福的生活。所以保险是我们爱与责任的,必须选择。因此对于每个家庭而言,保险都是必不可少的,那接下来我给大家详细讲解一下四类保险的保障范围和作用。

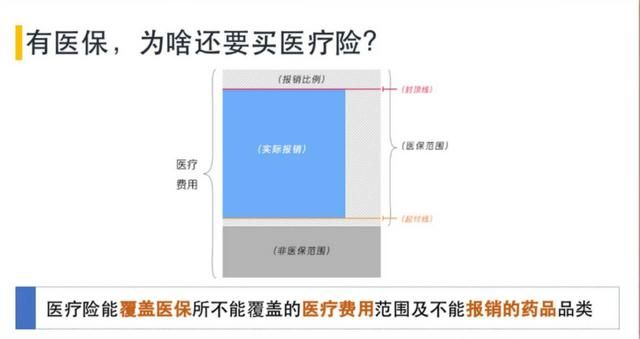

首先,我们看一下医疗险,关于医疗险,大家最常问的问题是,医疗险和医保有啥区别呢,我有了医保,医保也能报销医疗费,那我还需要医疗险吗,对于这个问题,我们来看一下医保的报销范围就知道答案了。

我们一起来看一下这张图啊,首先,医保报销会有起付线和封顶线。起付线之上,封顶线之下才能报销。并且就算再能报销的范围内也做不到100%全报销。其次,在治疗的过程中,医保范围外的药品是不能报销的,而大多数效果更好的进口药都不在医保范围内。所以啊,其实有了医保,我们还是需要医疗险去帮我们覆盖医保所不能覆盖的部分,现在市面上有很多不错的百万医疗险,只需要几百块钱就能做到,每年100的保额,应该说是非常实惠的,所以我们建议可以直接买百万医疗险。

讲完医疗险,接下来就是重疾险,重疾险可以说是保险的核心险种,有用户有疑问说,买了医疗险以后,生大病就能报销医疗费了,那是不是就可以不用买重疾险了呢,重疾险和医疗险是不是会重复呢,答案是完全不重复,重疾险更加重要。

我在30岁之前就给自己买了100保额的重疾险,之所以这么做呢,是因为我们觉得如果我不幸得了重大疾病,我爸妈肯定会不惜一切代价救我,你想想,如果没有重疾险,一家人不仅要承受精神上的痛苦,还要承担经济上的压力,相反,如果有了重疾险,一家人就可以没有后顾之忧的跟病魔做斗争了。

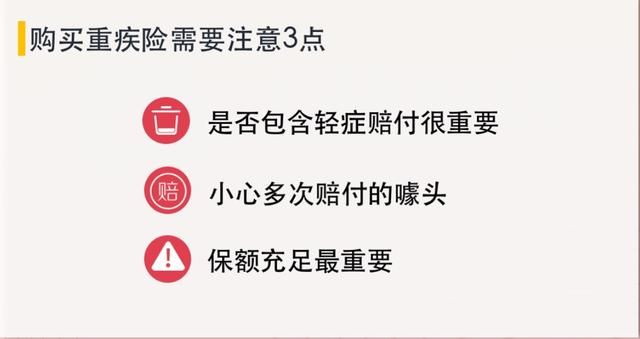

另外,再购买重疾险时有三点要特别注意,第一是否包含轻症,赔付很重要,轻症就是重大疾病的早期阶段,随着医疗水平的进步,很多疾病啊,都可以在早期阶段就被发现和治愈了,那为了能在早期阶段同样得到用来治病的钱,选择有轻症保障的重疾险是十分重要的。

第二,小心,多次赔付的噱头。随着保险行业的不断发展,保险赔付也从一次赔付发展到了多次赔付,甚至同时多次重症加多次轻症赔付。通常来说,三次重症赔付加三次轻症赔付,对于大部分人来说就已经够用了,目前有些重疾险的赔付次数到了五次,甚至八次,那是完全没有必要的,只会把保费给拉高。你想一个人连做八次重大疾病,这得是多低的概率啊。

第三,保额充足最重要,我们给客户做保单体检的时候,发现很多人的重疾险保额都很低,重疾险保额30万是最基础的。根据目前的医疗水平和物价水平,额度,最好是50万起。我们买保险不是图心里安慰,而是想让保险真正的发挥作用,只要达到这个目标啊,保额充足是必须的。

聊完重疾险,我们再来看看意外险,如果不幸遭遇意外,严重的话,会造成身故或者伤残,其实没有那么严重,也需要花费医疗费用,意外险就是针对这两种情况进行保障的,意外险非常的便宜,比如50万保额的意外险只需要100多块钱。所以意外险的保额可以配置的高一些,由于意外险需要覆盖因残疾不能工作导致的收入损失。所以一般来说,意外险的保额起码要达到五年的年收入,如果五年的年收入还不足50万的话,你可以直接买50万保额的意外险。

我们再来说,最后一个险种,寿险,寿险的作用是身故,是赔付一笔钱,对于死亡才赔付,很多人会认为只有什么用啊,其实如果一个人在家里是主要的收入来源,也就是一个家庭的经济支柱,那这个人是一定要买寿险的,为啥呢,因为一个家庭往往有房贷,有车贷,有孩子需要抚养,有老人需要赡养,这些都是家庭责任,家庭责任是有家庭经济支柱来承担的,一旦经济支柱不幸身故了,家庭责任就没有人可以很好地承担了,那所有家庭成员的生活都会受到非常大的影响,尤其是孩子的教育和老人的养老。

所以说,给家庭经济支柱配置寿险是非常有必要的,这里有一点要特别强调,孩子是没有家庭责任的,因此不需要给孩子配置寿险,在这一点上,我们发现市面上很多产品的设计都很坑,因为市面上绝大多数儿童重疾险都有身故赔偿,也就是附带了寿险。而且一般还是终身寿险,在终身寿险的儿童重疾险比纯重疾险的价格要高出一倍,对于一个孩子这种终身寿险是完全没有必要的。

讲到这里,大家可能会问了。为什么那么多保险代理人给大家推荐的,反而都是强制附加了寿险的儿童重疾险,甚至有些儿童重疾险产品,把寿险作为主险。最重要的重疾险却成了附加险呢,保险代理人这么做是有原因的,在过去,互联网不发达,信息不对称,再买保险这件事上,基本上是代理人说啥就是啥,大家无法对比,只能接受。所以这就给很多代理人钻空子的机会。

随着互联网保险的崛起,现在大家有机会接触到更多的性价比很高的好产品,在保险顾问的帮助下,公平公正的去对比各式各样的产品,不仅在产品上可以挑到高性价比的产品,而且还可以根据自己的需求量身定制保障方案,让自己买到的产品不仅性价比高,而且真正的适合自己。

总结一下,医疗险,重疾险,意外险和寿险这四大类保险的作用各不相同,合理的根据家庭需求进行配置,几乎可以覆盖日常生活中可能发生的所有风险了。

了解完这四种主要的保障性保险后,大家最关心的问题来了,为什么有的人买了保险,以后会出现理赔难的问题呢,怎么确保买了保险之后能顺利理赔呢。家庭保险如何配置?以上内容明日继续更新,欢迎各位持续关注。