“蔚小理”2021年报已各有胜负,新能源车企巷战已开启?

新能源之战的格局,颇有“一日不见,如隔三秋”的感觉。截至3月31日,所有与新能源整车相关的车企已经尽数公布2021年年报,其中“蔚小理”这造车新势力御三家,依然是观察纯新能源派路线最好的哨点。

而从它们的成绩出发关联透视全行业,包括纯电动车企特斯拉,传统车企吉利、长城、比亚迪等在内,新能源的竞争又可以进行一次复盘。一年的成绩能在多大程度上折射车企本色并不好说,但可以肯定的是,即使是细微的变化,也有不可忽视的实际意义。

盈利情况不一,但投入马不停蹄

基础业绩上,2021年,蔚来、理想、小鹏分别实现营收361.4亿元、270.1亿元、209.9亿元,其中,车辆销售收入各自为331.7亿元、261.3亿元、200.4亿元,各自的全年交付量分别为91429辆、98155辆、90491辆。

销售方面的特征依然没有改变,蔚来保持收入最高(单车收入高),小鹏收入增长率最高(均价低,P7上探的催化作用),而理想销量增长率最高,说明“御三家”的路线依旧,当然,这种场景可能在今年的新车悉数入市后发生变化。就一季度指引而言,蔚来汽车预期交付25000至26000辆,小鹏预期交付33500至34000辆,理想预期交付量为30000至32000辆。

而原本以哪吒、零跑为代表的第二梯队——现在已经在交付量上成功进阶,以及比亚迪、极氪、广汽埃安等为代表的传统车企转型产品,增长惊人,但至少在2021年的竞争有序,各有成长,这就是市场够大的好处。根据乘联会统计,2021年新能源汽车渗透率为14.8%,今年2月份则已经达到21.8%。由于油价高涨,新能源间接受益,今年的新能源渗透率或将大超市场预期。

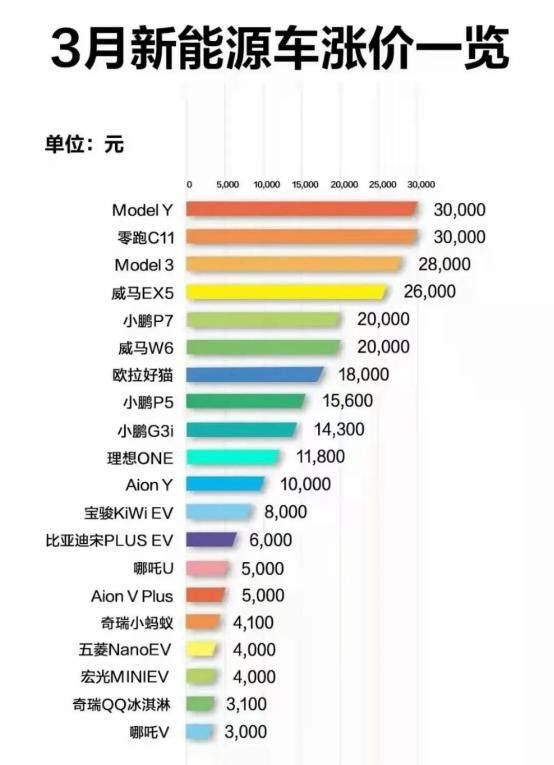

目前对ASP影响最大的,是集体涨价的趋势。2022年3月内,近20家新能源车企宣布了对近40款车型的涨价计划。就“蔚小理”而言,蔚来未调价,CEO李斌表示“没有涨价的计划”,小鹏P7、P5、G3i分别涨价2万元、1.56万元、1.43万元,理想ONE从4月1日涨价11800元。

(图源:汽车K线)

但新能源供应链确实显著承压,4月1日下午,比亚迪董事长王传福在2021年年度报告网上说明会表示:“眼下的原材料价格暴涨是行业需要克服的挑战。”

相对于合理涨价传导压力,车企自主进行的投入更多需要靠新产品线和新服务实现回收。因此,关注其投入方向较为重要。2021年,蔚来净亏损40.2亿元,小鹏净亏损48.6亿元,理想净亏损最少,仅为3.2亿元,2022年大概率实现全年盈利。整车毛利率上,“蔚小理”分别为20.1%、11.5%、20.6%。

对小鹏而言,随着P7加速放量,毛利情况有望逐步改善,定位五座大中型SUV、将于今年Q3正式上市的小鹏G9,则有着更大的盈利空间。而理想的领先,很大程度上要归功于增程式技术路线带来的电池成本较低、总生产成本低、单车收入高。由于新车理想L9依然定位豪华大型SUV,东吴证券甚至在研究中直言理想汽车及其产业链或是2022年最大黑马。

从投入方向看,蔚来目前强调服务体系,包括销售服务网点和补能体系,尽管目前蔚来已经以387个门店数量排名第一。2022年蔚来将继续在中国扩展销售服务网络,计划全年新增不少于100个销售网点,新增超过50家蔚来服务中心和授权服务中心。叠加价格因素和新车的推进,蔚来指引偏低得到了解释。

相比之下,小鹏和理想的市场关注焦点都在“车”上。小鹏依然是坚定的技术派,以20%的研发费用率排名第一,而理想目前的毛利是大幅超过营销和一般费用的。不过值得一提的是,小鹏在门店数排名三强中第二的情况下,依然在加速布局,2021年销售门店数和覆盖 城市数分别同比增长123.13%、86.96%。

目前,包括蔚小理在内,新势力3月和第一季度的交付成绩已经出炉,除蔚来9985辆外,小鹏、理想、哪吒、零跑已经全面破万,再加上混动领域王者比亚迪、广汽埃安、各类中小型电动车品牌,新能源的热闹,今时不同往日。最大的看点,则是留给新车的富余价格空间越来越小。

车海战术,短兵相接终有时

碍于资金、产能、品牌定位等多种因素,新势力早期的新车型推进都比较谨慎,传统车企的转型也相对保守。但是,在验证了规模化效应,对生产和市场心里有底之后,车企们最直接的需求,就是让品牌加速渗透,尽快占领更多份额。

那么,一款车,很可能不再够用——就连理想也早早抛出了新车规划,说明一招鲜吃遍天虽然当下很舒服,但长远并不安稳。更何况对于广大三线及以下没有那么了解新势力品牌的消费者而言,如果传统车企刚好造出了旗鼓相当的竞品,配合它们密集的销售渠道,很难说新势力能否稳稳复制之前的扩张。推新车,既要满足需求升级,也要抓新的消费者。

追求百花齐放,车海战术将不可避免,目前新势力还没有彻底打破界限,但水确实开始有了浑浊的迹象。

2022年是蔚来的产品大年,ET5/ET7/ES5三款新车上市,有创新,有改良,价位也在下探。理想的L9,正如前文所述,机构表达了强烈的看好意愿,由于理想ONE的成功经验,升级硬件和智能座舱,加上定位高端家用SUV本身市场需求一样很旺盛,市场多认为在洞察和聚焦特定需求的基础上,再造一个豪华爆款极有可能。

小鹏P5原本定位16-20万元,现在涨价到18-22万元,小鹏P7目前在24万元之上,不过只有E版本配备NGP,也就是一个车型下的差异化,P7在今年3月交付已经首超9000辆,得到了市场认可。G9将在三季度亮相,不过小鹏短期并不会推出入门级子品牌或高端子品牌。它的智能化依然很有卖点,但25万元以下的客户如果没有对新势力、智能化的特殊追求,比亚迪就成为了劲敌,后者还有混动优势。

如果把车市分成平价和高端两个部分,目前新能源给市场带来两个变量。

一是每个市场区间都更“卷”了,甚至于对爆款产品,市场也会关注其能不能打破天花板。比如对理想20万档和15万档产品做出爆款的询问,从来就没有停止过,投资者总是希望自己关注的公司能像特斯拉一样,拥有更强的价格掌控力。

二是,市场边界会逐渐模糊,尤其是未来智能化产品下放,会让平价车也拥有部分高端体验。当然,这已经是后话。自动驾驶软件+智能座舱这基础智能两件套,边际成本最终能降到的水平,也许会超越市场的想象。智能化终将下沉,时间则是考验。

全产业链军备竞赛,红海正当“红”

2021年,全球新能源汽车销量675万辆,中国以352.1万辆占据半壁江山,高于欧洲和美国的233.8万辆、67万辆,并且增速也以160%高于后两者的66%、101.31%。因此,中国新能源发展更快走向全产业链的军备竞赛,也不足为奇。

2021年我国新能源汽车渗透率13.4%,单月市场渗透率基本逐月增长,12月达到全年最高的19.1%,其中乘用车市场渗透率首次突破20%。对照今年一季度的情况和2020年5.8%的渗透率,乘联会此前预计的全年新能源汽车渗透率22%、新能源乘用车渗透率25%目标达成概率很大。这可以视为一个新阶段,尤其是今年油价暴涨让新能源受到的关注大大增加,相当于一次免费的用户教育。

所以在单纯的造车之外,今年3月,“蔚小理”领投,上汽、广汽、东风等传统车企参投,动力电池厂商欣旺达总计获得增资24.3亿元。蔚来CEO李斌说,蔚来用户反馈,能否有一部和汽车能够更好进行连接的手机,促使蔚来研究这个行业。吉利大力推进平台发展,技术授权和研发服务成为新的利润增长点。比亚迪原本就横跨整车、动力电池领域,目前也在混动车型领域占据超过45%份额。

新能源的趋势,初看有些“兵荒马乱”,但逻辑上来看,抢占全产业链布局又有着天然的合理性。或许这可以解释为一种急迫,在新能源成长期布局的效果,远远好过等市场成熟再再入场竞争,尤其是现在新势力在资金上或多或少有了余力。2021年末,“蔚小理”分别有着554亿元、435.4亿元、501.6亿元的资金。

那么,最终会越发相似的新能源车企,到底在哪里能打出差异化来?或许最终的落脚点是一个“务虚又务实”的因素,品牌,品牌代表特色,也关系到目标消费者是谁。吉利推出几何、极氪,比亚迪的王朝系列,“蔚小理”不做新品牌而是基于现有品牌做更多价格区间的产品,原因落在了品牌这同一个因素上。车企除了考虑自己的布局,还要考虑消费者对待品牌的态度。

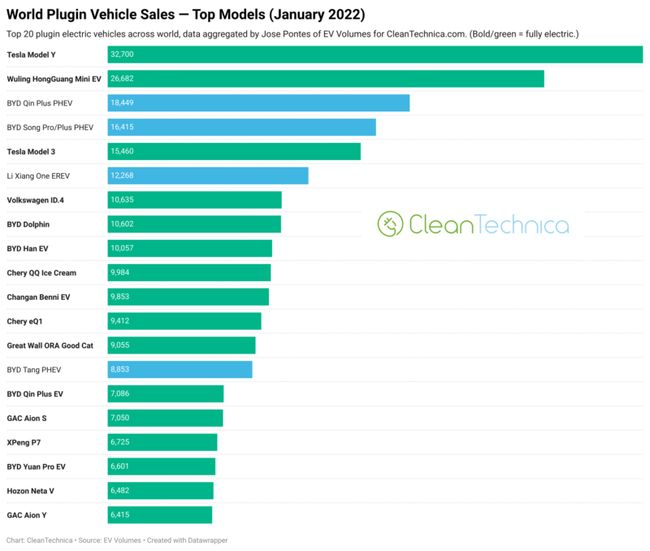

CleanTechnica的数据显示,原本销量长虹的的上汽通用五菱mini EV,今年1月销量同比大幅下降27%,看起来这款小型EV开始受到同类型竞争对手的影响,即奇瑞 QQ 冰淇淋,后者2021年12月28日才上市,但月销量离破万仅一步之遥。

这可能是所有新能源车企竞争的终点,消费者不会永远忠于一个品牌,只是那些品牌,刚好满足了他们的需要。和创业期资金、效率等因素的比拼相比,这是一轮新的筛选。

来源:美股研究社