TokenGazer | 合约交易榜首之争:国内两大交易所期货合约优劣对比

前 言

Foreword

本篇《TokenGazer | 合约交易榜首之争》是TokenGazer官网于今日(8月30日)发布的最新内容。读者想要第一时间掌握市场动态以及查看 TokenGazer 往期项目评级报告、深度研究报告、加密货币月报、策略分析、交易所数据等,请登录官方网站:tokengazer.com。

摘 要

合约设计:火币更注重风险控制,对杠杆倍数、仓位等都有限制。OKEx各项功能比较完善,用户的选择更多。

维持保证金制度:对于包括比特币在内的大多数币种,OKEx在仓位较低时有优势,但仓位上升时,OKEx的调整系数上升更快。以比特币合约为例,当持仓量大于10000张时,火币的维持保证金制度开始占优。

交易手续费:火币的合约手续费总体较低,火币成交量的大量增长可能和手续费低有关。

交易策略:爆仓时交易所都会没收保证金,投资者设定好止损可以减少损失;交易量大时火币手续费低的优势更为突出;OKEx上可以做季度/永续合约的低风险套利。

成交量:8月份,火币的交割合约成交量总体超过OKEx;对于比特币季度合约,火币的成交量早已经实现了超越。

买卖价差:对于比特币当周、次周合约,火币的价差更小,流动性更好;对于比特币季度合约,OKEx的流动性更好。

交易深度:OKEx的比特币季度合约前20档排单更为集中,火币的前20档排单量更大。综合排单的集中程度和排单量,火币的交易深度在大多数时候更好一些。

插针情况:对于比特币季度合约,火币和OKEx的波动情况相当。而据我们依次从后往前选取的收出长影线的10天,两者各有5天表现更好,两者出现插针的可能性相当。

总体来说,火币的优点在于在手续费低、成交量大、交易深度好,对大户及做市商也比较友好,但目前缺乏永续合约和逐仓功能。手续费低可能在吸引用户方面起到了很好的作用,因此成交量快速增长。OKEx在维持保证金制度、策略实施、买卖价差上占优,各项功能完善,最大杠杆倍数高且实时可调,适合风险偏好高的用户。投资者可以根据自己的情况,选择合适的交易所。

火币合约自2018年年底上线以来,短短几个月时间已经成为加密货币主流合约交易所之一。而OKEx合约自2014年以来,已经走过了5年的历程,各项功能比较完善。火币目前还没有永续合约,下面我们主要从合约设计及成交数据等方面对火币和OKEx的交割合约进行对比分析。

合约基本信息

火币和OKEx合约都支持大多数主流币,也都是反向计价方式,比特币合约面值都是100美元,本质上都通过较高的调整系数/维持保证金率来实现 “零分摊”。具体基本信息如下表所示:

下面对两个交易所合约基本信息的不同之处进行对比。

杠杆倍数:火币支持1倍、5倍、10倍、20倍杠杆,而且当账户权益超过250 BTC时,会进一步限制可用保证金。例如在账户权益为1000 BTC的情况下,实际可用的保证金为500 BTC。账户权益越高,可用保证金的比例越低。OKEx支持1-100倍杠杆,且在开仓后可调。火币注重风险控制,对用户的杠杆倍数有较大限制。OKEx功能完善,用户选择更多。

结算价计算:火币采用结算前最后1小时成交量加权平均价,有一定的科学性。OKEx采用结算前最后一笔成交价为结算价。但此处的结算价应该是指周五未到期合约的结算,影响不大。

保证金模式:火币仅支持全仓保证金模式。OKEx支持全仓和逐仓。全仓保证金模式是指利用所有的余额来避免强制平仓,其它仓位的盈利可以帮助在亏损仓位上增加保证金,是套保、套利者的最佳选择。逐仓模式将分配给某一仓位的保证金限制在一定数额内,在波动较大时很容易被强行平仓,但可以保证将损失限定在一定范围内,也是强迫自己止损的方法之一。火币也表示未来将支持逐仓模式。

维持保证金制度

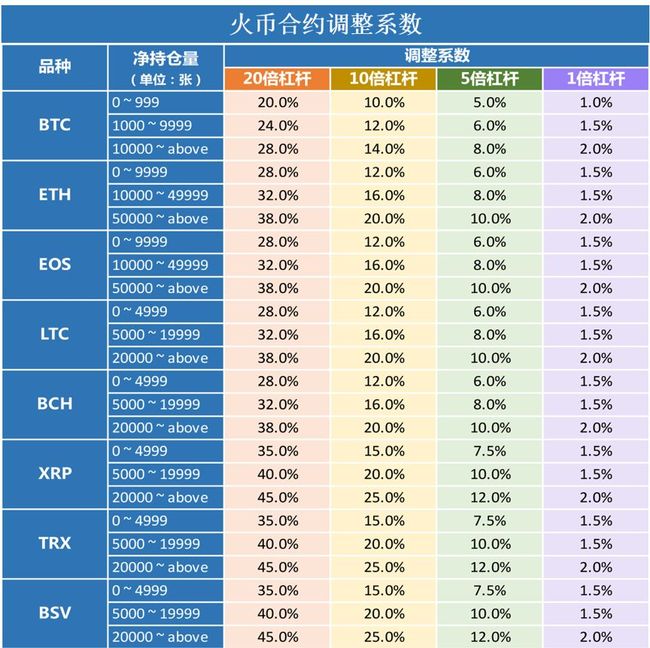

火币的调整系数等同于OKEx的维持保证金率×杠杆倍数,所以实际上火币的调整系数也与杠杆倍数等比例增长。(账户权益 / 占用保证金 ) * 100%≤调整系数/维持保证金率时,即被系统强制平仓。火币的调整系数随着仓位和杠杆的增加而增加,OKEx的维持保证金率也会随着持仓增加而增加。

对比火币和OKEx的调整系数,在持仓量为0-999张的情况下,火币的调整系数是OKEx的两倍。在都是20倍杠杆满仓的情况下,火币亏损80%就会被强行平仓,而OKEx亏损90%才会被强平,强平后两者的保证金都会被系统没收。火币的调整系数遭受抨击主要也是在这个地方。火币方面称,调整系数的不同是由于风控标准的不同。确实,火币的风控会更严格一些,从杠杆倍数、仓位限制等方面也可以看出来。

火币和OKEx的调整系数都会随着持仓量的增加而增加,但OKEx增加的更多。当比特币合约的持仓量增加到10000张时,火币的10倍、20倍杠杆比特币合约调整系数开始低于OKEx。持仓量再往上,火币的调整系数不再增加,而OKEx最多会增加到40%。以此可见,对于比特币合约持仓量10000张(加上杠杆为100万美元)以下的用户,在OKEx上更不容易爆仓,而火币对大户更友好。对于其它多数币种,两个交易所也是相同的态度,在持仓量不是很多的情况下,OKEx更有优势。持仓量高时,火币的调整系数更低。但对于TRX和BSV,火币的调整系数整体都更低一些。火币和OKEx两者针对的客户群体不同,鉴于OKEx对普通用户更友好一些,我们认为OKEx在维持保证金制度上做的更好。BitMEX和OKEx的维持保证金率都是0.50%,但此档位下BitMEX可开仓数量更多,OKEx有999张的限制。在维持保证金制度上,BitMEX优于OKEx优于火币。

为了防止合约价格的异常波动导致爆仓,OKEx在强制平仓上参考的是标记价格。OKEx交割合约标记价格=现货指数价格+MA(基差移动平均值),参考了现货的波动,可以在一定程度上防止合约插针导致的爆仓。火币也使用EMA调整价,作为强平时的另一个参考价格。最新价计算出的保证金率和EMA计算出的保证金率都小于等于0时,用户才会被强平。

以前,盈利者的部分利润将用于分摊部分穿仓者造成的损失,这对盈利的人是不公平的。OKEx的比特币交割合约自去年8月以来就没有再发生过分摊,火币合约从去年12月份上线以来也没有发生过分摊。目前,在比特币交割合约上,分摊制度已经名存实亡,加密货币合约交易所基本都因为采用了较高的调整系数而做到了零分摊。对于除比特币外的其它币种,OKEx今年还发生过多次分摊,而火币合约自上线以来,一直保持着零分摊的记录。因为不需要分摊,火币进一步做到了可以将已实现盈利实时转出,而以前需等到周五结算之后,这也是一种进步。

截至2019年8月17日,火币合约有1093 BTC的风险准备金,最近一周增加99 BTC;OKEx有1729 BTC的风险准备金,最近一周增加111 BTC。风险准备金的增加使交易所有能力抵抗一些意外情况的发生,保证交易所的安全性。但这些资金本质上来源于用户爆仓遭到的额外损失。以前用户的错误行为(爆仓)由盈利者买单,现在用户不但要为自己的错误买单,还要沦为交易所赚取利益(风险准备金)的工具。合约交易所常常因为“插针”而遭到诟病,因为“插针”可以让交易所以低于市场价的价格从用户手中拿走加密货币。这就使用户认为交易所在主观上有让用户爆仓的动机。随着交易深度的增加,强制平仓实际造成的额外损失正在逐渐减小。在两个交易所的风险准备金都超过一千比特币的情况下,如果想要为用户着想,可以考虑将每周新增的风险准备金(部分)返还给用户。

手续费对比

火币合约的交易手续费总体比OKEx低。以Lv1为例,OKEx吃单需要0.05%的手续费,火币仅需0.03%的手续费。对于做市商的手续费返还比例,火币也比OKEx要高。对于非做市商的VIP权益,两者的VIP1、VIP2、VIP4挂单、吃单手续费相同;火币的VIP3吃单手续费更低;对于VIP5-7,OKEx的挂单手续费更低,吃单手续费更高。火币合约相对较低的交易手续费对交易量大的人和做市商很有吸引力。8月18日14点,火币比特币季度合约持仓量297万张,过去24小时成交2233万张,换手率752%;OKEx的比特币季度合约持仓量562万张,过去24小时成交量1065万张,换手率190%。火币合约交易量及换手率的增长可能也与手续费较低有关。

交易策略

提前止损:在穿仓处理上,两个交易所实际都采用了较高的调整系数/维持保证金率,以免除分摊。这也意味着,一旦被系统强平,保证金将被没收。因此,让交易所爆仓远不如自己提前设置好止损。以目前的比特币价格及合约持仓量1-999张为例,当触发爆仓时,火币会以比爆仓价低约100美元的价格接管用户手中的比特币(或以高于爆仓价约100美元的价格卖给用户),OKEx为50美元。当持仓量上升时,两个交易所的调整系数也都会提高,OKEx提高的更多,接管价与爆仓价的差值会进一步提高。只要|实际平仓价-强制平仓价| < 100美元,火币(OKEx为50美元)就能从中额外获取利益。以目前比特币的波动范围来看,通常情况下自己止损可以减少损失。如果用户想要在原定的强制平仓处止损,可以追加少量保证金,将止损触发价设为此前的强平价以市价平仓,防止爆仓被交易所没收保证金。对于比特币合约,只要火币上滑点少于100美元,OKEx少于50美元,用户就能避免一定的损失。

季度/永续合约套利:当现货价格连续上涨时,季度合约与现货和永续合约的价差往往会大幅上涨;连续下跌时,季度/永续合约价差可能跌至0或是负数。OKEx上有永续合约,可以考虑在全仓模式下利用季度/永续合约的价差做套利交易。由于是套利交易,即使杠杆倍数较高,风险也相对可控。根据我们以前的观察,六七月份比特币价格在13000美元附近时,季度/永续价差在500美元以上。价格下跌至10000美元后,价差有重新回到0的时候。以现在的行情看,当季度/永续价差在0附近时,买季度合约同时卖永续合约是比较安全的。下图是OKEx比特币季度合约与现货的价差。

大量交易:火币由于没有逐仓模式,在一些策略的实现上,不如OKEx。但手续费低的好处也是不可忽略的。例如本金1万美金,十倍杠杆,每天全仓进出三次,每次进出吃单挂单各算一次,在火币上交易可以比OKEx节省

100000*0.02%*3*30=1800美元,这也意味着每个月收益上升18%。

成交量

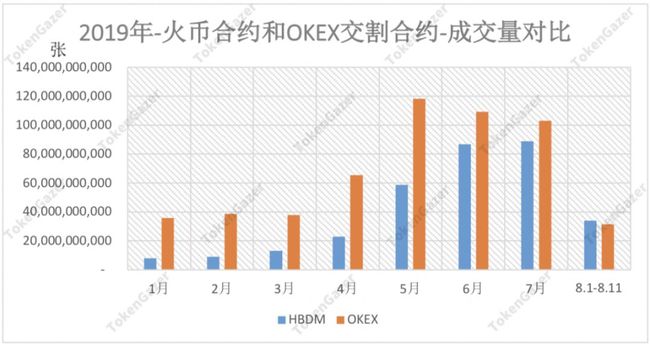

截止到2019年8月6日,火币合约自去年12月上线以来,月均复合增长率达112%。今年4月中旬,火币合约累积交易额达1000亿。截止8月11日,火币合约累计交易额超过6700亿美金,完成了5000亿的目标。2019年,火币合约Q1双边交易量达59,922,501,480美元,Q2双边交易量达340,115,057,220美元,增幅近468%。7月,火币合约日均成交量相比于1月增加超过10倍,较1月环比上涨1023.89%,持仓量相比1月增加超过7倍。

OKEx的成交量在4-5月有较大增长,月增长率分别为72.7%和157%,但在其它月份增长不大。主流现货加密货币交易所今年也是在4、5月份的成交量增长较大。

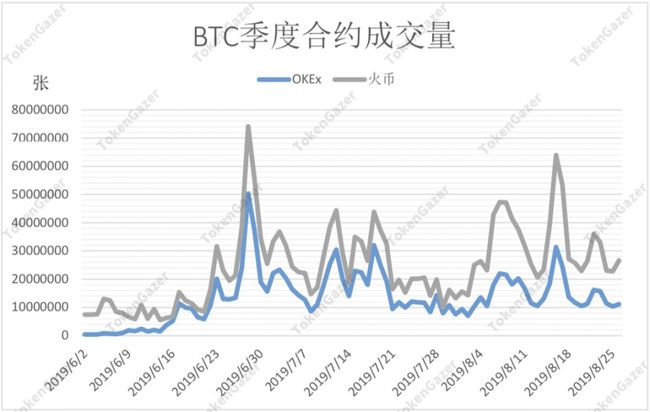

如果只看比特币季度合约的成交量(张),火币在6月份的时候就已经领先OKEx。

买一/卖一价差

8月1日-8月20日,火币和OKEx两个交易所比特币季度、当周、次周约每天的平均买一/卖一价差如下图所示,两者的走势基本相同。比特币季度合约,火币的20天平均买一/卖一价差为0.199美元,OKEx的20天平均买一/卖一价差为0.116美元。比特币当周合约,火币的20天平均买一/卖一价差为0.43美元,OKEx为0.66美元。比特币次周合约,火币的20天平均买一/卖一价差为3.16美元,OKEx为3.85美元。因此,对于比特币的季度合约,OKEx的流动性更好;而当周、次周合约,则火币的流动性更好。

交易深度

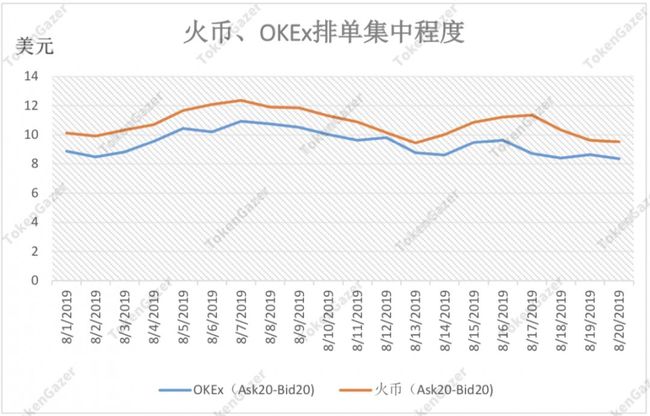

我们统计了8月1日-8月20日火币和OKEx比特币季度合约每分钟的排单情况,下面对火币和OKEx买卖各20档排单的价格的集中程度和排单数量进行对比分析。

前20档排单的集中程度

用Ask20-Bid20的大小来表示排单的集中程度。在8月1日-8月20日,Bid和Ask的前20档排单中,火币的上下20档排单平均集中在10.78美元内,OKEx上下20档平均集中在9.43美元内。这说明在靠近成交价的地方,OKEx上的排单更密集,但两者的差距不是特别大。

前20档排单数量

从下面火币和OKEx上下20档排单量的图中可以看到, 8月1日-8月20日,火币和OKEx的上下各20档排单中,火币有16天前20档的排单量比OKEx大。有时会出现一些异常情况,其中有一天OKEx的排单远超其它时间,经过我们的观察,有一个15.7万张的买单长时间挂在前20档,仅有少量成交,但会影响结果。在火币的排单量比OKEx多的这16天中,火币前20档排单约为OKEx的1.36倍。

一般来说,在越靠近成交价的地方,排单会越密集,排单量也相对较大。由于通常情况下OKEx前20档排单量与火币相差较大,综合考虑排单的集中程度和排单数量,我们认为大多数时候,火币的交易深度优于OKEx。

插针情况

首先,我们分别分析了火币和OKEx的比特币季度合约8月6日-8月20日每分钟及6月1日-8月26日每天的价格波动。

分钟级的数据,OKEx的价格波动均值更小,标准差更大。天级的数据,火币的价格波动均值更小,标准差更大。总体来说,两者相当。

再手动依次选取1天的K线图上收出长影线的点,分析两个交易所在这一天的价格波动。从后往前我们选取的时间点分别为8.26、8.15、8.6、7.29、7.21、7.17、7.10、7.2、6.28、6.27,火币和OKEx各有5天波动较大。但火币波动小的时间点离现在更近,以后火币在这方面可能有所改善。综合来说,我们认为目前对于比特币季度合约,火币和OKEx在价格波动较大时,出现插针的可能性相当。

总 结

火币合约仅上线不到一年,就取得了较高的市场占有率。在风险机制的设定上,火币秉承严格的要求,因此对用户的仓位、杠杆倍数、调整保证金系数方面都有严格的控制。总体而言,我们认为火币的优点在于在手续费低、成交量大、交易深度好,对大户及做市商也比较友好,但目前缺乏永续合约和逐仓功能。手续费低可能在吸引用户方面起到了很好的作用,因此成交量快速增长。OKEx在维持保证金制度、策略实施、买卖价差上占优,各项功能完善,最大杠杆倍数高且实时可调,适合风险偏好高的用户。投资者可以根据自己的情况,选择合适的交易所。

END

关于 TokenGazer

TokenGazer 致力于为区块链行业提供长期有效,不断完善的价值研究方法和工具集,以及针对区块链和 Token 项目的技术和商业洞察。为国内外用户提供行业领先的定性、定量分析工具、研究模版、数据仓库、数据可视化服务等,帮助用户更好的分析和衡量区块链项目的真实价值。

欢迎登录TokenGazer官网:tokengazer.com查看一级市场深度研究、二级市场评级报告以及量化研究、项目估值偏离数据、投资策略分析以及往期交易所数据剖析。

长按识别二维码关注我们

点击原文进入TokenGazer官网